上周五,央行接连放出多个大招,引爆整个房地产市场。

从取消住房贷款利率政策下限,下调公积金贷款利率,到史上最低首套房比例下限,再到央行将设立3000亿保障性住房再贷款,一系列超预期的政策下,港股、A股甚至连美股市场,与国内房地产相关的概念股均展现出强劲的涨幅表现。

在笔者看来,政策的调整对房地产板块的影响是显著的,这不仅在于政策落地后直接对行业基本面的正向作用,还在于对整个市场信心的恢复预期。不论是消费行为还是投资行为都将带给市场正反馈,推动已经沉寂多时的房地产市场走出谷底。

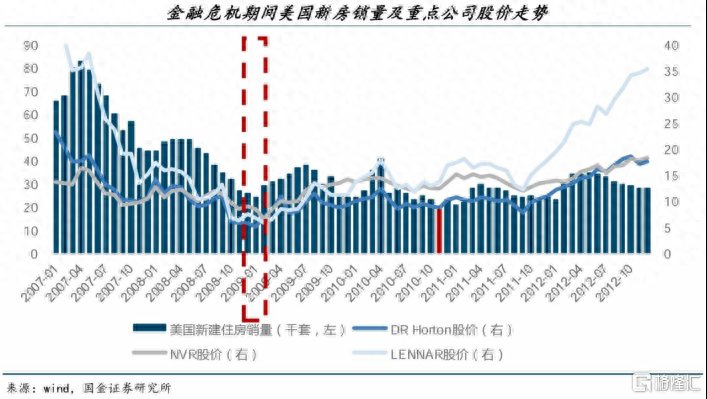

近日,相关研报即提到此前美国房地产板块的经验,为后续行情的表现指引了方向。

在2008年底至2009年初,美国政府实施了一系列金融救助措施,旨在为市场注入积极信号,尽管当时房地产市场的基本面尚未完全稳定,但这些措施已经对股价带来了提前的催化效应。

具体来看,美国新建住房的销售低谷是在2010年11月出现的,而像霍顿(Horton)等美国头部房地产开发商的股价则在2009年1月触底,随后股价开始波动上升。

(来源:wind,国金证券)

站在当选时点,有理由相信,尽管房地产企业的基本面可能还需要时间来反应,但市场的预期已经发生了积极的变化,这将为房地产板块带来新的投资机遇。

实际上,从楼市新政公布后的这个周末来看,售楼处“忙不过来”成了多地楼市出现的热词,楼市被激活已经肉眼可见。

2、什么样的房企具备可持续的右侧机会?

如若留意到整个房地产板块近期的表现,不难发现其实地产板块的拐点已经到来已久。

从富途行情显示的港股内房股板块表现来看,自4月16日至今,整个板块的涨幅已经达到了50%以上。

(来源:富途行情)

对此,也有不少机构开始向市场表示出了谨慎的提醒。

其中,近日大摩就将对中国房地产板块的看法从“有吸引力”下调至“与大市一致”。

大摩在报告中称,尽管在政策放松和投资者情绪改善的推动下,中资地产股4月中旬以来已大涨约50%,但基本面仍然疲弱,且下半年的不确定性较高。其认为,房地产库存清理计划的实施可能会因资金规模低于预期而令人失望;住房以旧换新政策和高线城市全面取消限购或引发二级市场供应大增,短期房价下行压力加大。

在此背景下,大摩建议投资者继续选择防御性个股。大摩提示风险的观点颇有点“泼冷水之嫌”,不过依照当前情况来看,正所谓信心比黄金更重要。近期一系列政策实际上带来的正向效应有可能被机构低估。

如若市场认可大摩的观点,后续基本面的兑现不理想,那么如其建议选择防御性个股不失为明智之选,既避免了后续板块继续强化行情下的踏空风险,也能够在高安全边际中等待市场的新机遇。

那么,在整个板块颇有走出右侧的趋势下,如何锚定防御性的机会?以下几个逻辑值得参考。

首先,房企稳健的经营质素大于一切。

不可否认,近几年房地产市场正经历着深刻的调整,一众房企遭遇暴雷危机,当下政策的连续出台旨在稳定市场预期和提振信心。

在这样的背景下,稳健的经营质素仍然是决定房企生存和发展的关键。对于市场资金而言,选择那些具备良好经营质素的房企,意味着选择了更高的确定性和更低的风险。

而从一众机构的观点来看,其也多把投资视角放在央国企上,这也正是因为这类企业通常拥有更稳健的经营基础、更强大的风险抵御能力和更可靠的政策支持。近期小摩也在研报中提及,近日内房板块经历回弹,该行预期,短期内可能仍会出现升势,但由于部分民营发展商估值已较高,行业可能会迎来喘定。摩通关注盈利能力具防守以及潜在股息增长的企业。

以上实城开来看,作为国有企业其在融资成本、土地获取、项目执行等方面具有天然优势,这些优势在市场调整期尤为凸显竞争优势。

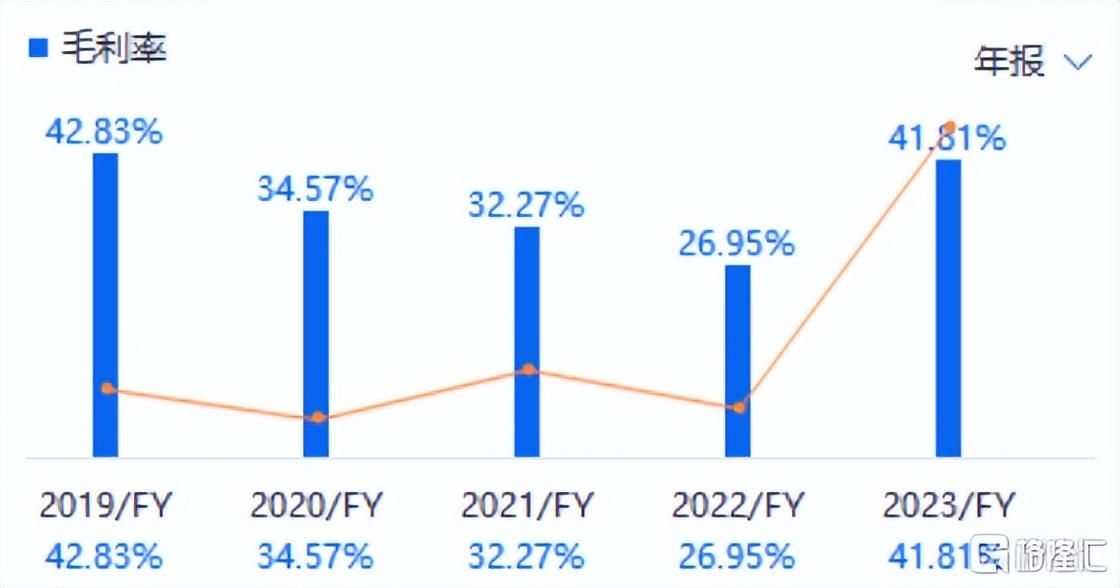

从此前公司交出的年度业绩来看,尽管过去的2023年一众房企亏损严重,但上实城开仍然取得了不俗的表现。全年实现收入约79.54亿港元;毛利约33.25亿港元,同比增长11.9%;公司拥有人应占溢利约4.95亿港元,同比增长21.6%。

此外,行业毛利率整体下降背景下,上实城开的毛利率依旧保持大幅高于行业的水平,2023年毛利率达到41.8%,呈现拐点向上之时。由这一系列数据足以看到其经营质素之高。

(来源:富途行情)

其次,短期业绩的兑现与长期业绩的潜力也是市场资金的核心关注点所在。

一方面,短期业绩的兑现显示了房企的即时经营效率和市场适应能力,另一方面,长期业绩的潜力则体现了其持续成长和价值创造的能力。

前者来看,随着政策端进一步降低居民的购房门槛,释放居民购房消费潜力,将利好房企的基本面修复。上实城开的开发项目广泛分布于核心的一、二、三线城市,其项目布局位置优良,吸引力强,将率先受益政策的落地,兑现业绩增长。

另一方面,公司土储资源充沛,此前财报显示,截至2023年底,上实城开的土地储备含28个项目,分布于10个内地重点城市,包括上海、北京、天津、西安、重庆、无锡、沈阳、烟台、深圳及武汉,当中大部分为建成及处于建设期的中、高档住宅及商用物业,未来可售规划建筑面积约348.2万平方米,足够未来3至5年的发展。

此外,公司还积极参与城市旧改,顺应了政策支持的方向,有望进一步打开未来成长的空间。

可见,公司既能在短期内保持业绩稳定,兑现确定性增长,同时在长期规划中配合政策趋势展现出清晰的发展战略和增长点,这也将进一步增强市场信心,提振市场预期。

最后,低估值与分红带来的高安全边际。

当下上实城开估值仍然处在低位,公司市净率仅为0.18倍,而港股内房股板块市净率则在0.63倍。此外,公司的稳健分红能力同样展现了吸引力,目前股息率达到了5.66%。

近期,消息面上,提到据悉将考虑减免内地个人投资者通过港股通投资中国香港上市公司的股息红利税。对此中金公司认为,若港股通红利税减免得以落实,有望进一步提振内地投资者对于港股,尤其是高分红相关板块的投资热情,短期提振情绪,长期也有助于改善港股市场流动性。在此背景下,上实城开的分红优势相信也将有望进一步获得市场的认可。

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com