文|胡香赟

编辑|海若镜

恒瑞医药再次披露出海进展,但和以往的license out完全不同。

5月16日晚,恒瑞医药宣布将包含3条管线的GLP-1产品组合在大中华区外的全球开发、生产和商业化独家权益授权给美国公司Hercules,首付款和近期里程碑付款占比近1.1亿美元,含销售分成的交易总价超60亿美元。

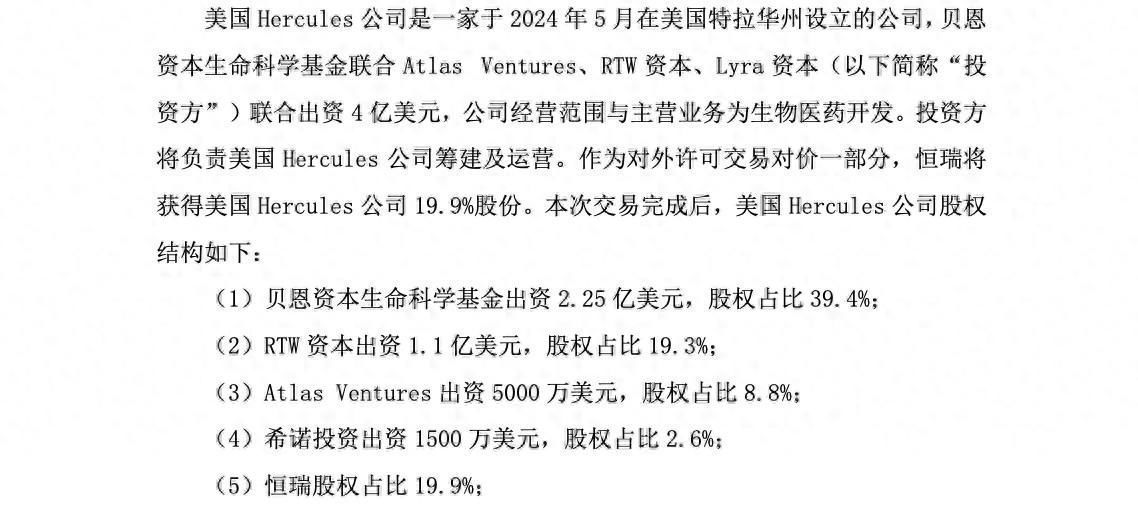

头部药企搭配热门靶点的组合并不新奇,值得关注的是交易模式。Hercules在5月刚刚成立,投资方包括老牌PE贝恩资本、Atlas Ventures、RTW资本、Lyra资本4家,出资金额4亿美元。交易过后,恒瑞还将拿下Hercules公司19.9%的股权。

“典型的spin-off模式,组局的成份更大。”多位医药行业投资人、企业人士给出了较为一致的评价。(注:spin-off是一种常见的企业分拆方式,一般指母公司将部分资产/负债转移至新成立的公司,产生新的法律实体。过程中,母公司将其在子公司中拥有的全部股份按比例分配给公司的股东。)

这种交易模式在海外MNC中不乏先例,但在国内确实是比较新的探索。选择拆分资产,而非直接进行BD授权,恒瑞向36氪回应道:恒瑞将在新公司持股参与分成;也希望能够借海外一线资本合力,在竞争激烈的GLP-1赛道中,“谋求海外临床开发巨额费用投入和未来收益的最大限度平衡”。

在这个意义上,恒瑞入股Hercules,背后折射出的“中国公司用自己的产品,深度参与全球生物制药行业资本运作”的可能性,反而更令行业振奋。

“后续产品开发和商业化,以及Hercules的运营走向,恒瑞会以怎样的手段参与,咱们就期待吧。”某险资背景投资人吴瑶表示。

一场“形式比价格更重要”的交易恒瑞授权的3款GLP-1相关产品均为自研,包括口服小分子GLP-1受体激动剂HRS-7535、GLP-1/GIP双靶点药物HRS9531,以及下一代长促胰岛素产品HRS-4729,“是比较全面的产品组合”。其中,前两款均进入II期临床,适应症包括2型糖尿病和超重/肥胖,后一款仍处在临床前开发阶段。

国内药企就GLP-1管线开展海外授权合作的案例并不少见,比如去年年底,诚益生物一款尚未推进II期临床的口服小分子GLP-1药物卖价就有20亿美元,其中首付款就达到1.85亿美元。

对比之下,恒瑞是不是“卖亏”了?

“数字在这场交易中的意义,并不是最重要的,”呈元科技CEO张骁解释:“这场出海交易,和传统一锤定音式的BD交易有本质区别。恒瑞是在用产品权益做部分对价,装进Hercules这一壳公司后,未来还能再次进行资产运作,是一种变相的出海模式,此前在国内几乎没有。”

传统的MNC“低价扫货”的叙事逻辑下,多数中国企业向海外BD时都是话语权微弱的一方,能够明确参与共同开发、商业化者尚且寥寥,在交易中拿下更大决定权、寻求收益更大化自然更难。

而这次恒瑞的实践案例,既为自己保留了Hercules运营过程中的决策权,也能够在后续资产运作中获得收益。放在整个中国生物医药行业里,具有“里程碑意义”。

在这样的交易中,首先意味着过去看里程碑和总价的评价体系不再完全适用。从对价上看,按照贝恩资本、Atlas Ventures等4家机构合计持有的70.1%股权来算,恒瑞持股的价值在1.14亿美元左右;加上1亿美元首付款,不计入未来57亿美元的销售里程碑的情况下,恒瑞从授权中直接获得的回报已经超过2亿美元。对比公司在3条管线上投入的1.56亿元人民币(已公开披露金额,约合2100万美元)研发费用,已经“是一笔划算的买卖”。

图源:恒瑞医药公告

另一方面,从股权结构上看,恒瑞作为第二大股东依然享有3席联合管理位委员会的位子,“话语权很强”。

“按照交易还包括2亿美元的临床开发和监管里程碑款这项条款来看,恒瑞应该会积极参与相关产品未来在全球范围内的开发和商业化。另一方面,Hercules如果继续走美国Biotech的发展路径,未来一定会继续购买资产。往大了说,这就相当于恒瑞的半个投资平台,所以哪怕是让渡了几条GLP-1管线的海外权益也不亏。”吴瑶表示。

当前,Hercules已经注入了恒瑞三款GLP-1产品,从目前的资金储备来看,未来或将继续收购资产。接下来,恒瑞占股近20%的Hercules有多种退出路径,例如:管线资产再次授权、被MNC并购、或直接在美国IPO等。张骁提到,就当前的管线资产而言,Hercules登陆纳斯达克上市问题不大;但上市之后能否获得理想的市值,关键要看资本市场的认可度。该公司未来整体被收购,可能也是资本运作的主要方向。

恒瑞“学聪明”,交易能否被复制在和Hercules的合作披露之前,“恒瑞过去的BD经历,应该说是一直处在探索过程中”,有投资人委婉评价。

在很多医药圈常见的产品交易形式中,恒瑞都吃过亏。比如产品引进,恒瑞曾斥资13亿元从万春医药处买来一款“升白药”普那布林,但由于数据问题,这款药的上市申请在美、中双双被否,最终打官司都没能收回首付款;

再在比如产品授权,葛兰素史克(GSK)通过收购美国Biotech公司Aiolos Bio,曾间接拿到恒瑞自研的一款TSLP单抗哮喘药AIO-001,总价14亿美元,其中首付款高达10亿美元。然而,恒瑞将它卖给Aiolos Bio时,获得的首付款只有2500万美元,大部分升值差价被“中间商”拿了去。

被行业诟病许久总为他人做嫁衣后,恒瑞亲自下场,规避了被赚中介费的风险,也为中国生物医药企业“打开思路出去找钱”,提供了一个模板答案。

在国内生物医药一级市场投资未回暖、IPO不畅的背景下,将产品放到海外做孵化,进而寻求融资、上市或并购,理论上是一个相对通顺的路径。对于本土企业来说,也能够在保留对管线的更大控制权的同时,缓解资金压力,未尝不是一个合理的选择。

如今,市场更关心的问题是,这个答案能不能被后来者复制?

张骁提到,平台型药企显然更具spin off的能力,但Biotech也并非“完全不能运作这件事”,但需要评估必要性。同时资产是否稀缺、且具备全球竞争力,也很关键。比如在本次交易中,GLP-1市场被诺和诺德一家垄断的可能性不大,临床偏后期产品在这个药物领域仍然有机会,而恒瑞的研发能力也比较受认可,交易水到渠成。

此外,找到合适的人和需求也十分关键。汉坤律师事务所顾泱律师认为,全球市场不乏潜在的10亿美元产品和购买需求,中国企业中也不乏人才,只是如何让自己的资产在美国资本市场中体现更高的价值,可能要有更专业的方式;此外,在BD的策略上,自己来未必有海外本土企业或从业者的效率高,比如无法第一时间找到潜在的交易对手,或者在交易结构的设计上缺乏经验。

这种情况下,专业的人做专业的事或许更为合适。恒瑞与Hercules的交易中,就有不少熟面孔,比如贝恩资本和Atlas Ventures均为Aiolos Bio去年10月完成2.45亿美元A轮融资时的投资方。“这些资本能够赋能给企业的人脉、资源,是常人无法比较的。换句话说,这个钱不是谁都能赚。”

数年前,中国医药企业的出海BD潮还未像如今这般涌起时,恒瑞医药副总经理、研发负责人张连山就曾介绍过恒瑞的思路:底层逻辑是利益最大化,过程中要“舍得交学费”。

这个思路放在今天的中国生物医药行业,或许仍然适用。

(吴瑶为化名)

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com