上市即破发,似乎已成四月上市新股的“主旋律”。在这几只新股中,又以天津建发(02515)跌势最凶。

智通财经APP注意到,4月23日,天津建发成功登陆港交所。当日公司开报1.88港元,随后走势波动下行,开盘首日收报1.52港元,较2.5港元的发行价跌去近40%,市值跌至仅3.28亿港元。随后两日,公司股价虽有回升,但其后走势再度下行,4月29日,公司股价一度跌至1.42港元的新低水平。

值得注意的是,其实早在2023年12月21日天津建发就已通过港交所主板上市聆讯,但彼时由于未能在规定的时间内厘定发售价而推迟了上市计划。

从公司目前的走势来看,推迟上市似乎并未给公司带来预期之中的惊喜,上市即破发的天津建发到底为何被市场抛弃?

营收向好,盈利波动

作为天津市的一家民营建筑集团,天津建发于2010年成立,主要专注于天津的市政公用工程。根据弗若斯特沙利文的资料,按2022年市政公用工程产生的收入计算,天津建发在天津市市政公用工程民营公司中排名第四。

从业绩表现来看,2021年、2022年及2023年,天津建发的收入持续增长,营收分别为2.75亿元(人民币,下同)、2.88亿元、3.19亿元,年复合增长率为7.7%。

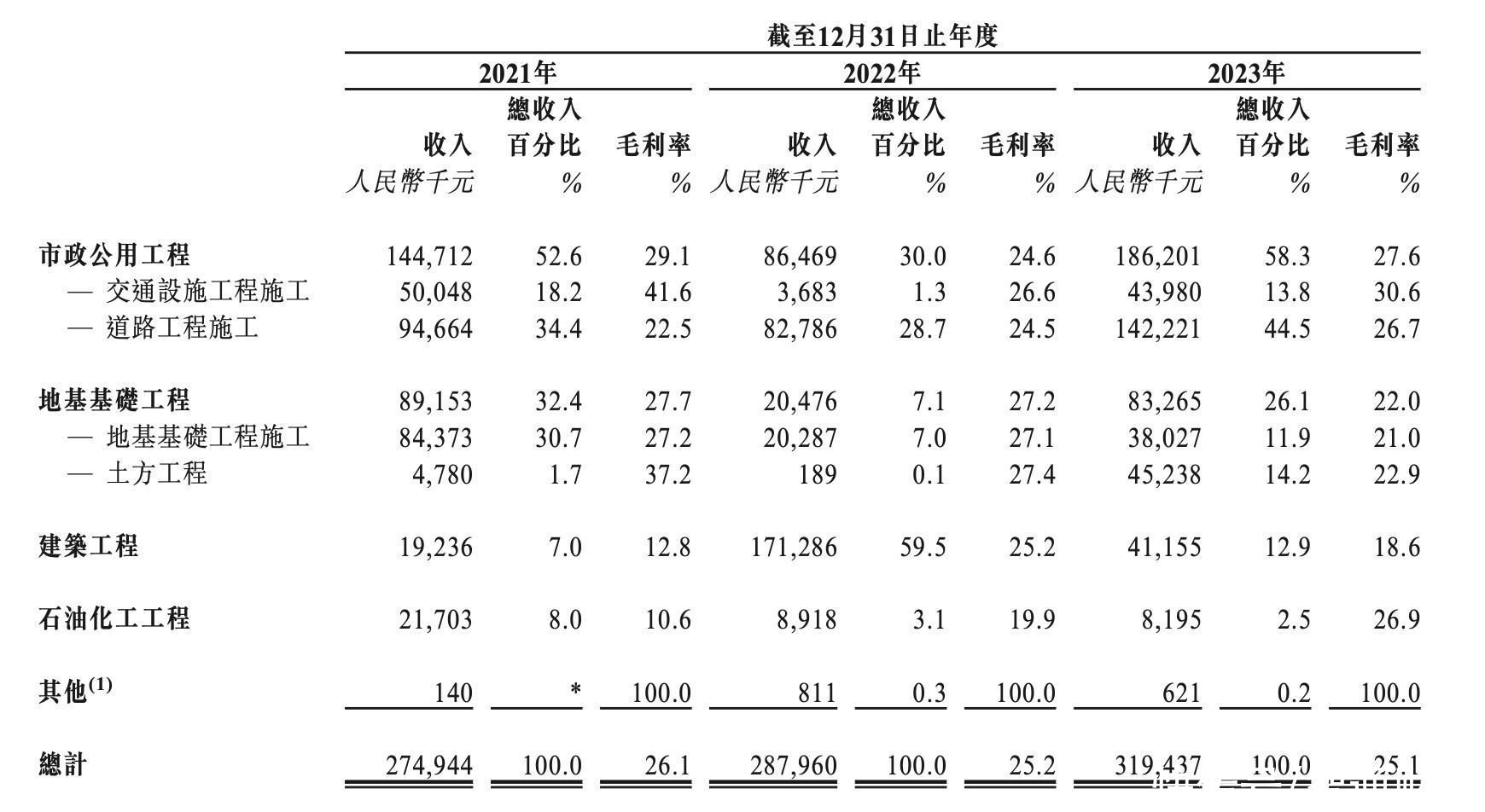

分业务来看,市政公用工程、地基基础工程和建筑工程是天津建发最主要的收入来源。需要注意的是,公司各业务的营收占比颇为波动。

报告期内,天津建发的市政公用工程业务的收入分别为1.45亿元、8646.9万元、1.86亿元,占收入的比重为52.6%、30%、58.3%;公司来源于地基基础工程业务的收入分别为8915.3万元、2047.6万元、8326.5万元,占比32.4%、7.1%、26.1%;同期,建筑工程业务贡献的收入分别为1923.6万元、1.71亿元、4115.5万元,对应收入占比为7%、59.5%、12.9%。

此外,公司还拥有石油化工工程业务和其他业务,不过该两项业务的收入规模较小,在2023年这两大业务的的合计收入占比不足3%。

智通财经APP注意到,天津建发营收占比的持续波动或与其业务过于集中于天津,同时公司业务十分依赖工程施工行业的景气度有关。截至目前,公司已拥有25项有关工程施工业务的资质,其中包括石油化工工程施工总承包一级资质、地基基础工程专业承包一级资质两项一级施工资质。得益于此,公司能够在全国承接不同类型及规模的项目。

目前看来,公司已将业务向包括陕西省、贵州省、江西省在内的多个省市拓展,但从营收占比来看,公司的收入仍十分依赖天津市。近年来,公司九成左右的营收均来自天津市。可见公司对天津市这单一市场依赖较大,虽然2023年公司来自陕西省的收入占比也曾增长一度增长至6.2%,但相对于天津市的高占比,可见公司在其他省份地区拓展的业务仍未成气候。

此外,相较于持续上扬的营收表现,公司的盈利能力却在波动下行中。期内公司的毛利率为26.1%、25.2%及25.1%。与此同时,公司净利也持续波动,天津建发于报告期内的净利分别为4141.4万元、3509万元、4104.5万元,其中2022年出现了同比负增长。

未来前景风险重重

与此同时,公司还面临着大客户依赖的风险。报告期内,天津建发的五大客户合共分别占总收入的63.5%、77.0% 及81.6%,占比持续增加。

智通财经APP了解到,在工程承包企业中,“预付款模式”相当普遍。在中标施工过程中,施工产生的款项基本由工程方先行垫付,再由甲方将相关款项交付给公司。天津建发曾表示,公司可能需要相关项目竣工后一年以上的时间方能收到建设工程的相应付款。因此,一直以来现金流管理及资金来源都是相关企业面临的限制因素。

行业特性加上大客户依赖导致公司缺乏话语权等多重压力下,公司的应收账款表现波动。报告期内,公司的贸易应收款项及应收票据分别为9070万元、1.24亿元及2.33亿元。同时,公司的贸易应收款项平均周转天数更是大幅上行,报告期内,分别为83.3天、141.5天及216.0天。

在高企的应收账款之下,天津建发的现金流状况也并不稳定。2023年,公司更是出现负经营现金流量净额。此外,报告期内,公司手中的现金及现金等价物也呈现出波动下行的态势,为1130万元、2020万元以及640万元。

可见,在波动的现金流状况之下,天津建发面临着极大资金压力。与此同时,公司的主力客户包括政府机构或国有企业,这些客户通常有更多的内部计量及结算程序,或进一步拉长公司的结算时间。

除了资金压力,公司的增长前景也不乐观。

虽然长期以来,工程施工行业作为我国的支柱产业之一,在国家发展中发挥着重要作用。但预计未来相关行业的增速将有所放缓。数据显示,2018-2022年,天津建发深耕的天津市市政公用工程行业的总收入由265亿元增加至459亿元,对应复合年增长率高达14.7%,预计到2022年至2027年这一增速将逐步放缓至9.2%。

与此同时,随着行业的高度成熟,形成了高度分散的市场竞争环境。于2022年,就市政公用工程收入而言,五大及十大市政民营建筑公司分别占天津市所有市政公用工程公司的总市场份额为3.0%及4.0%。而行业排名第四的天津建发仅有0.2%的市占率。在这样的背景下,公司业绩的“天花板”似乎已经显现。

综合来看,天津建发不仅盈利表现持续波动,还面临着大客户依赖、资金压力等多重风险。 与此同时,市占率仅有0.2%的天津建发还面临着行业增长前景放缓的困境。可见公司“上市即破发”并非毫无来由,成功上市虽可作为天津建发历史发展的重要里程碑,但如何获得资本市场的关注并确立市场优势,天津建发似乎还有很长的路要走。

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com