友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com

相关文章

近七日浏览最多

最新文章

中国经济网北京4月30日讯 北交所网站昨日公布关于终止对江苏利特尔绿色包装股份有限公司(以下简称“利特尔”)公开发行股票并在北京证券交易所上市审核的决定。

北交所于2023年6月30日受理了利特尔提交的公开发行相关申请文件,并按照规定进行了审核。2024年3月28日,利特尔保荐机构开源证券向北交所提交了《开源证券股份有限公司关于撤回江苏利特尔绿色包装股份有限公司北交所上市申请材料的申请》。根据《北京证券交易所向不特定合格投资者公开发行股票并上市审核规则》第五十三条的有关规定,北交所决定终止利特尔公开发行股票并在北京证券交易所上市的审核。

公司是专业从事研发、生产、销售纸塑铝等新型包装材料的科技型企业,主要产品覆盖纸铝塑软包装、PE膜等多品种、多结构、多元化的软包装产品,产品广泛应用于食品、糖果、调味品、乳制品、日化品、工业品、卫生护理等行业,为雀巢、徐福记、伊利、蒙牛、欧莱雅、联合利华、不凡帝范梅勒等国内外知名厂商提供物超所值的内外包装和创新性包装解决方案。

截至招股说明书签署日,顾成持有公司股份31,316,625.00股,持股比例为51.51%,自公司设立以来,历任公司总经理、董事长职务,负责日常经营管理,对公司的经营决策有重大影响。因此,公司的控股股东、实际控制人均为顾成。

利特尔原拟发行数量不超过800.00万股(未考虑超额配售选择权);不超过920.00万股(含行使超额配售选择权可能发行的股份),公司及主承销商将根据具体发行情况择机采用超额配售选择权,采用超额配售选择权发行的股票数量不得超过本次发行股票数量的15.00%(即不超过120.00万股)。

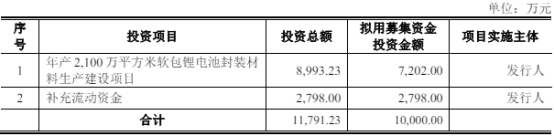

利特尔原拟募集资金10,000.00万元,分别用于年产2,100万平方米软包锂电池封装材料生产建设项目、补充流动资金。

利特尔的保荐机构为开源证券股份有限公司,签字保荐代表人为张卫东、江云芝。

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com