出品 | 子弹财经

作者 | 立莉

编辑 | 蛋总

美编 | 倩倩

审核 | 颂文

近日,江苏省内“最年轻”的上市城商行——苏州银行发布了2023年年度业绩报告。

苏州银行前身为江苏东吴农村商业银行,2010年经批准正式更名,是国内唯一一家由农商行改制为城商行的银行。2019年8月,苏州银行于深交所主板上市。

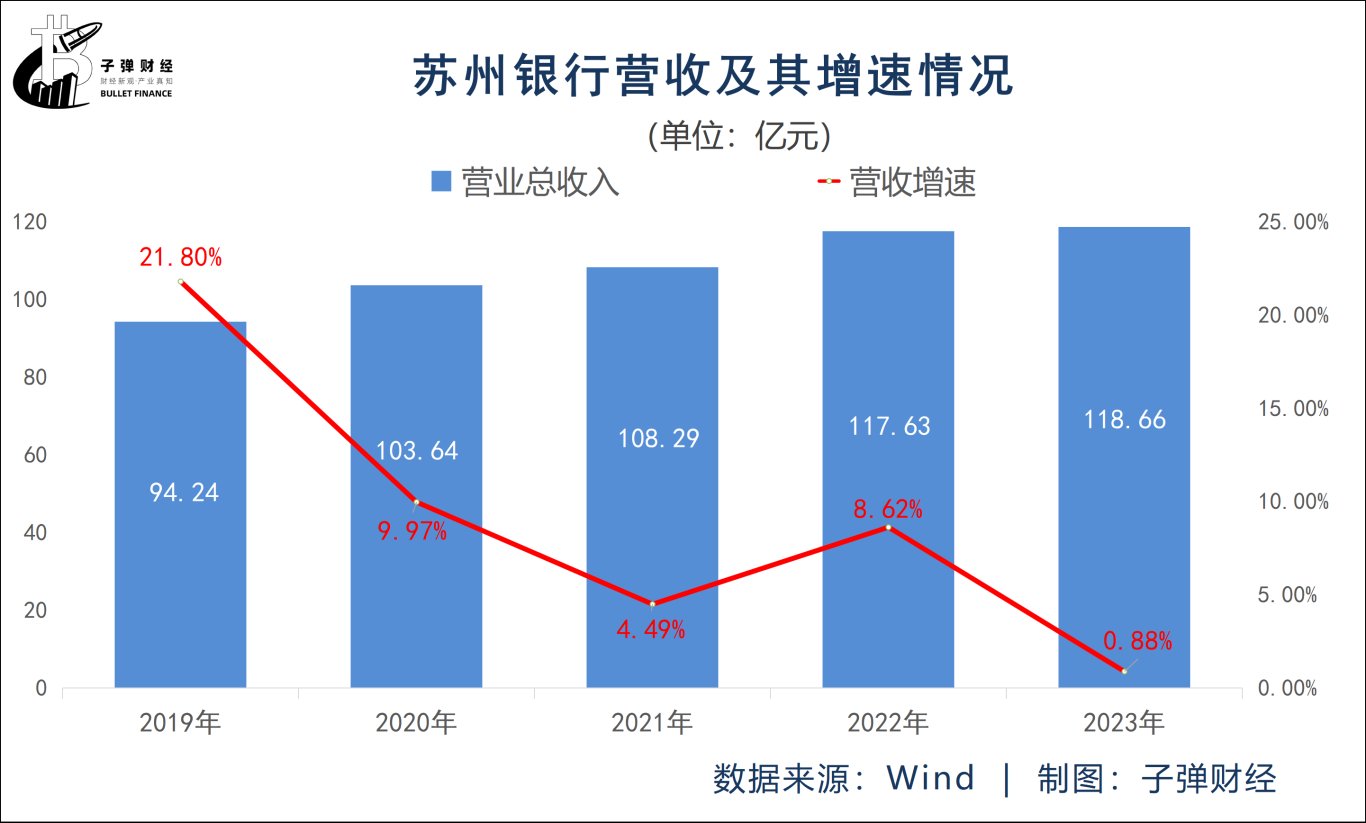

苏州银行曾一度凭借高速增长的资产规模及营收业绩,成为了行业黑马。2023年年报显示,苏州银行总资产、净利润均大幅上涨。但营收增速较往年却大幅下滑,仅为0.88%。拨备覆盖率为522.77%,仍超当前监管要求的2倍之多。

此外,近一年苏州银行高管层“大换血”。该行经历了一系列涉及董事长、行长、副行长等高层的重大人事变动。

如何在维持既有优势的同时,解决营收增速下滑、拨备覆盖率居高不下等问题,成为新任领导班子必须面对的命题。

1、营收增速大幅放缓,去年仅增长0.88%

年报显示,2023年苏州银行资产规模突破6000亿元大关。

截至2023年末,苏州银行资产总额6018.41亿元,较上年末增加772.93亿元,增幅14.74%;各项存款3638.20亿元,较上年末增加474.72亿元,增幅15.01%;各项贷款2934.01亿元,较上年末增加427.67亿元,增幅17.06%。

但与往年相比营收增速大幅下滑。2023年苏州银行全年实现营业收入118.66亿元,同比增长仅0.88%。

(图 / 苏州银行2023年年报)

具体来看,苏州银行2023年实现利息净收入84.83亿元,较上年同期增加 1.42亿元,增幅仅为1.70%,远低于2022年同期10.73%的增幅。

年报显示,2023年苏州银行净利息收益率为1.68%,较上年同期下降0.19个百分点。苏州银行的净利差为1.73%,较上年同期下降0.20个百分点。

对此,苏州银行解释称,主要是由于受市场因素影响,贷款收益率较上年同期下降0.41个百分点,存款付息率较上年同期下降0.01个百分点,存贷利差收窄。

非利息收入方面,2023年苏州银行实现非利息收入33.83亿元,较上年同期减少0.39亿元,降幅1.13%。

具体来看,受投资收益和汇兑损益的影响,苏州银行手续费及佣金净收入12.39亿元,较上年同期减少0.78亿元,降幅5.95%。实现投资收益17.67亿元,较上年同期增长3.69亿元,增幅26.39%。

「界面新闻·子弹财经」翻查其历年年报发现,近年来苏州银行的营收增速起伏较大,且从2020年开始,这一指标再未能重现两位数增长。

2019年-2023年,苏州银行的营收分别为94.24亿元、103.64亿元、108.29亿元、117.63亿元和118.66亿元;同期,其营收增速分别21.8%、9.97%、4.49%、8.62%、0.88%。

同营业收入相比,苏州银行净利润表现较好。2020年-2022年,苏州银行实现归母净利润25.72亿元、31.07亿元、39.18亿元,同比增长4%、20.79%、26.10%。

年报显示,2023年苏州银行实现归属于母公司股东的净利润46.01亿元,同比增长17.41%。

其中,计提信用减值损失大幅度下降,达到16.48亿元,较上年同期减少11.16亿元,降幅达40.38%。

2、不良一升一降,拨备覆盖率仍超500%

客观而言,资产质量是衡量一家商业银行稳定经营的重要指标,而且还可以反映商业银行承受损失的能力。

截至2023年年末,苏州银行不良贷款率为0.84%,较上年末下降0.04个百分点,降至上市以来新低。但不良贷款余额为24.62亿元,较上年末增加2.56亿元。

根据贷款五级分类,银行按风险程度将贷款划分为:正常、关注、次级、可疑、损失,后三种为不良贷款。

其中,次级类及可疑类贷款占比较上年末分别减少0.03个百分点及0.22个百分点,但损失类贷款占比较上年末提高0.21个百分点。

(图 / 苏州银行2023年年报)

分行业来看,苏州银行不良贷款主要集中在房地产业、农、林、牧、渔业、批发和零售业以及制造业。

其中,2023年房地产业不良贷款金额为4.38亿元,仅次于制造业;房地产业不良贷款率为2.60%,在所有行业中排名第一。不过,该行房地产业的不良贷款率较之去年已有明显改善,同比下降1.95个百分点。

作为资产质量重要的监管指标之一,拨备覆盖率一直以来备受市场及投资者关注。

拨备覆盖率是指贷款损失准备对不良贷款的比率,主要反映商业银行对贷款损失的弥补能力和对贷款风险的防范能力,也是衡量商业银行贷款损失准备金计提是否充足的一个重要指标。

然而,拨备覆盖率并非越高越好。若拨备覆盖率过高则会导致超额准备金,或使公司利润虚降。

2023年,苏州银行拨备覆盖率为522.77%,虽然较上年末下降8.04个百分点,但仍远远超过当前监管部门要求的150%。

(图 / 苏州银行2023年年报)

近年来,苏州银行因超过300%的拨备覆盖率而备受市场争议。

2020年-2022年,苏州银行拨备覆盖率分别为291.74%、422.91%、530.81%,数据持续上涨。近两年其拨备覆盖率超过监管部门要求的2倍之多。

财政部曾在2019年9月发布的《金融企业财务规则(征求意见稿)》中,针对贷款损失准备计提方面明确指出:“以银行业金融机构为例,监管部门要求的拨备覆盖率基本标准为150%,对于超过监管要求2倍的,应视为存在隐藏利润的倾向,要对超额计提部分还原成未分配利润进行分配。”

资本充足率方面,截至报告期末,苏州银行核心一级资本充足率为9.38%,较上年末减少了0.25个百分点;一级资本充足率为10.81%,较上年末增加了0.34个百分点;资本充足率为14.03%,较上年末增加了1.11个百分点。

「界面新闻·子弹财经」了解到,为持续优化业务结构、加强资本管理,苏州银行2023年5月成功发行无固定期限资本债券30亿元,2023年12月成功发行二级资本债40亿元。

3、高管更替频繁,调整仍在持续

2023年,苏州银行高管层开启“大换防”模式。这场持续一年多的人事调整,涉及董事长、行长以及多位副行长。

2023年2月,担任苏州银行董事长已近12年之久的王兰凤因年龄原因离任。接棒王兰凤的崔庆军,出身于国有大行,是银行业的资深老将。2023年4月,崔庆军苏州银行董事、董事长任职资格获批。

(图 / 崔庆军(苏州银行官网))

简历显示,崔庆军1972年出生,曾任中国建设银行苏州分行党委宣传与群工部副部长兼团委书记、党委组织部部长、人力资源部总经理,历任吴中支行、相城支行党委书记、行长,中国建设银行信用卡中心南宁运行中心主任。上海银行苏州分行党委书记、行长,上海银行党委委员、副行长、工会主席。

2023年8月,原行长赵琨辞去苏州银行行长以及执行董事职位,董事会聘任王强为行长。10月,王强获批担任行长一职,与崔庆军搭档执掌苏州银行。

和崔庆军一样,王强也是一位“70后”干部。

王强同样出身于国有大行,具有丰富的银行业履历和管理经验。

简历显示,王强出生于1972年,历任中国农业银行苏州工业园区支行国际部和营业部总经理、党委书记、行长,中国农业银行苏州分行党委委员、副行长兼昆山支行党委书记、行长,中国农业银行南通分行党委书记、行长,中国农业银行苏州分行党委副书记、副行长,中国农业银行南京分行党委书记、行长,苏州银行副行长等职。

(图 / 王强(苏州银行官网))

除一二把手之外,2023年9月,苏州银行监事会主席杨建清、副行长魏纯相继辞职,该行新聘任沈琪担任监事会主席,贝灏明、薛辉担任副行长。

时间来到2024年,苏州银行高层人事调整仍在持续。

今年1月份,任巨光因年龄原因辞去该行行长助理职务,辞任后仍担任该行副调研员职务。李伟因工作变动原因辞去该行董事会秘书职务,由朱敏军接任该职。辞任后李伟继续担任该行执行董事、副行长职务。

进入4月,22日苏州银行发布公告称,近日收到监管批复,核准贝灏明、薛辉副行长任职资格。27日,张小玉因个人原因向董事会提请辞去执行董事、副行长、首席信息官及董事会相关专门委员会职务。

随着此次张小玉的辞任,目前苏州银行董事长为崔庆军,行长王强、副行长李伟、贝灏明、薛辉,暂呈“一正三副”格局。

整体来看,经过此轮人事变动后,苏州银行迎来以“70后”为领导核心的高管格局。

随着新任领导班子逐渐就位,未来苏州银行能否破局营收增速下滑、重回高增长态势,「界面新闻·子弹财经」将持续关注。

*文中题图来自:摄图网,基于VRF协议。

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com