友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com

- 上一篇:16岁小丫征战巴黎奥运,她还是“剑二代”,爸妈都曾是奥运国手

- 下一篇:盐湖里的坚守

相关文章

近七日浏览最多

最新文章

观点网旭辉的债务重组总算迎来最新进展。

4月29日早间,旭辉控股集团披露公告,就境外流动资金状况全面解决方案及业务发展的最新情况进行公开,与债券持有人小组就“全面方案”原则达成一致。

据悉,债券持有人小组的持有人共持有或控制旭辉优先票据、永续债及可转股债券本金总额约43%。

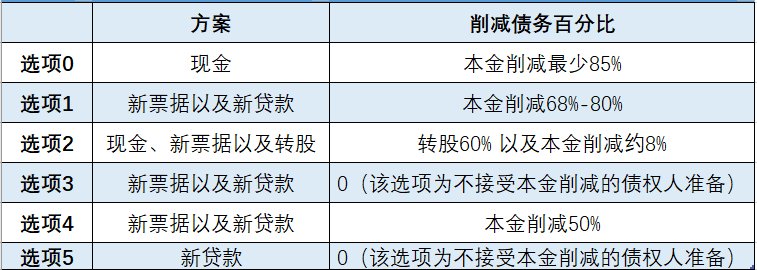

观点新媒体了解到,此次旭辉披露的的“全面提案”共包括6个选项,包含本金削减、债转股及发行新债券/贷款,目标削减约33亿美元至40亿美元的境外债务。

“过去数月,协调委员会、债券持有人小组及其顾问与本公司及公司的顾问合作,就全面解决方案的经济条款进行磋商,就全面解决方案的经济条款向协调委员会、债券持有人小组及其顾问提交了经修订提案。”旭辉在公告中表示。

方案条款

具体来看提案的主要条款。

旭辉所出示的概述显示,这份提案考虑向适用债务项下的持有人或者贷款方提供六个经济选项,将适用债务转换为现金(透过逆向荷兰式拍卖);公司股份;不同的美元计价票据(「新票据」);美元或人民币计价贷款几种新债务工具。

为该等债权人提供不同结构外,债权人持有的相关适用债务或按较该适用债务面值大幅折让以现金出售予旭辉,其中,无本金削减的纯展期以票据和贷款授信的形式;本金削减的展期以票据和贷款授信的形式;本金大幅削减的展期以票据和贷款授信的形式,而附带部分转股的展期以票据及可换股工具形式出售。

旭辉表示,针对总体境外负债,力求通过对公司综合资产负债表进行去杠杆化及制定一个可持续的摊销时间表,提供一个稳健的资本结构。

观点新媒体获悉,旭辉的目标为削减约33亿美元至40亿美元的债务。因此,以上选项中包含了本金削减和转股的元素。

值得注意的是,截至2023年末,旭辉未偿还借款总额约为人民币922.81亿元,已同比减少161.69亿元。

根据该提案,选择或获分配附带转股元素选项的债权人将收取旭辉的股份,加上一笔最终期限为4年的工具、另一笔最终期限为4.5年的债务工具、若干预付现金,以及一笔短期不计息工具。

数据来源:观点指数、企业公告

根据方案,旭辉提供了6种选项,选项3与选项5是为不接受本金削减的债务人淮备,而选项0、1、2、4则均有相应本金削减,各个选项的本金削减额度在0-85%之间,大多数选项的摊销时间约为2至6年不等。

旭辉表示,倘若在一段指定期间后合同销售未能达到基淮或未取得债权人批淮,若干选项的到期日将延长至自生效期日起7至9年。

旭辉进一步透露,新债务工具(零息工具除外)的票面利率将定为2.75%,同时所有新债务工具都将获旭辉方面提供的保证和担保作为增信。倘该等选项的到期日延长,若干无本金削减的选项的票面利率可上升至3.00%。

于公告中,旭辉还透露,集团在全国已有68个项目入围房地产项目白名单,大部分项目已开始与金融机构对接融资需求。

“位于北京、广州、厦门等城市的23个项目,通过调整还款节点、降低利息、置换现有融资等方式,已获得多家国有及股份制银行的支持。”

化债脚步

梳理公告发现,这一次通过债权人小组审验的是2023年以来旭辉提出的第三版债务重组方案。

据观点新媒体了解,最早披露的第一版方案采用不削债的方式,但实际操作较为困难,且债权人对削债方案方向性的共识也逐渐达成一致。因此,该债务重组方案中,旭辉也提出了削债的目标金额。

事实上,早在两年前启动境外债重组以来,旭辉一直在寻找合理的自救方案。2023年内,其完成了4笔境内公开债务展期,还通过合作项目退出、置换等方式处置了多个资产。

例如,与恒基兆业互换了石家庄、广州两项目公司股权,以2.4亿元对价退出与恒基兆业合作的广州增城项目,2023年底以2.2亿元的对价出售德州合作项目51%股权及贷款予山东中正,以4.36亿元的代价退出与金融街合作的天津铂悦融御项目,再以3.13亿的对价出售南京葛塘项目33%的股权等。

时间拉回2023年3月,旭辉与恒基兆业签订两份股份转让协议,互换石家庄、广州两项目公司股权。旭辉以2.4亿元的价格作为对价,退出与恒基兆业合作的广州增城项目。

同年12月,旭辉又以2.21亿元对价出售了旭辉德州项目51%股权及贷款,并在同一时期发布公告称,出售与金融街合作的天津铂悦融御项目49%股权,出售价4.36亿元;另于12月29日,旭辉以3.13亿元对价出售南京葛塘项目33%的股权。

来到2024年2月,旭辉出售了位于澳大利亚悉尼的16幅地块60%的权益,代价达到6630万澳元,约合3.38亿港元,所获取的3254.15万澳元(除税及附加税前)交易净额将全部用作支持集团境外债务重组。

“此次出售将有助于降低境外流动资金压力,避免因澳大利亚加息和建筑成本上涨产生的额外成本。”旭辉表示。

2024年4月,旭辉又宣布计划以8.5亿元的价格出售上海杨浦区商业项目,这笔交易将以股权转让的方式进行。

境内、境外资产处置之后,于2023年年末,旭辉未偿还借款总额约为922.81亿元,按年减少约161.69亿元;拥有现金及银行结余约为137.54亿元,包括质押性银行存款约10.04亿元及受银行监管用于特殊目的的资金约99.84亿元。

正如此前在业绩会上所言,2024年是旭辉“爬雪山过草地”最难的一年,交付压力最大的一年。如今与债权人小组就方案原则上达成一致,也在一定程度上减缓了旭辉的压力。

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com