美国电力供需预期正发生深刻变化,AI新动能的出现、电气化率提升叠加再工业化传统用能复苏或使美国电力需求走出十年停滞期。电力供给正在成为发展瓶颈,在美国电力市场化程度高的地区,通过电价提升吸引电站投资或是解决AI用电瓶颈的方式。我们前两篇AI电力专题对需求测算、设备投资进行了详细讨论,本篇在系列此前基础上,以德州ERCOT电力市场为案例讨论电力运营企业能如何受益于美国电力需求的二次腾飞。我们建议关注三条投资逻辑主线。

核心观点

德州缺电几率率先上升,尖峰电价和点火价差上涨带来发电企业业绩弹性

德州地区的低电价(受益于丰富天然气资源)、低税收(州层面不征收企业和个人所得税)、快接入(联邦弱监管,电力并网速度更快)优势或将继续吸引包括AI数据中心、工业等在内的新增电力需求落地,而供给端受制于外部互联有限面临脆弱平衡。ERCOT电力需求短期已出现紧张信号,今年尖峰电价出现时间大幅提前至1和5月,期间平均电价同比+77%、+59%。ERCOT最新评估预计今年8月晚9点尖峰时段需实施有序限电的概率已增至12%,美国国家气象局预测今年美国将迎来有记录以来最炎热夏天之一。

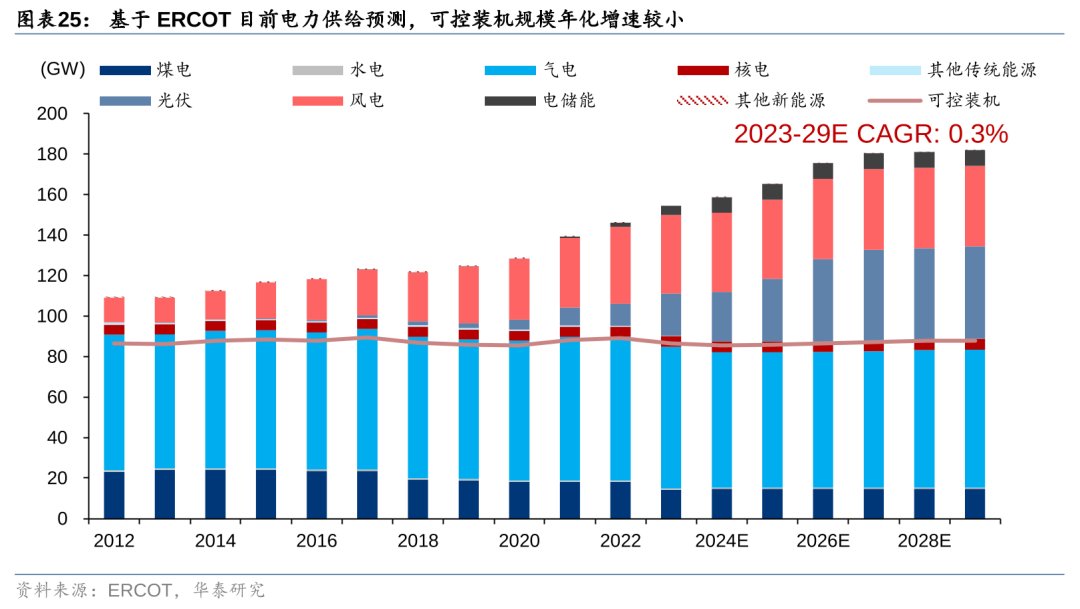

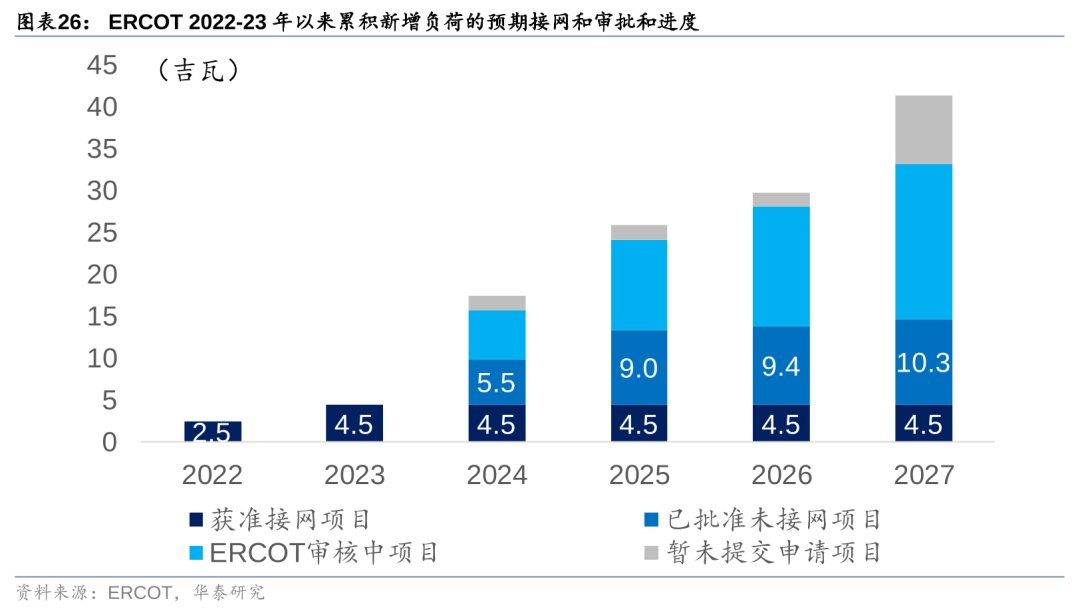

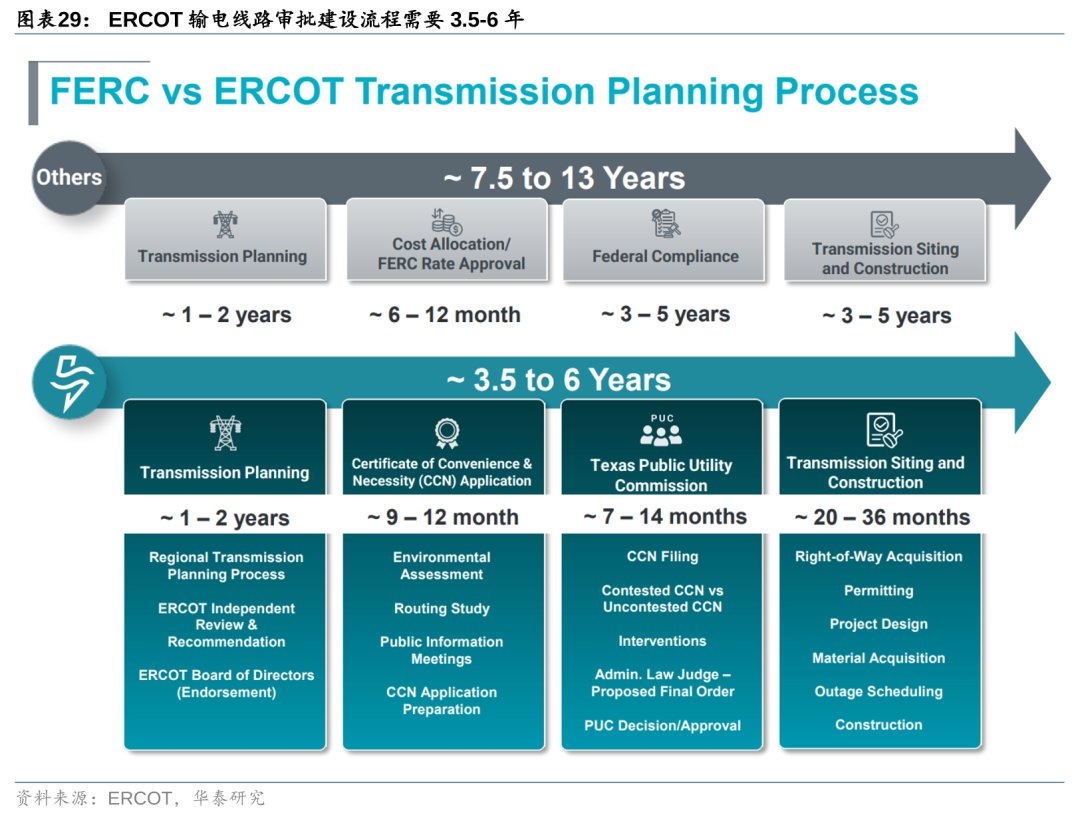

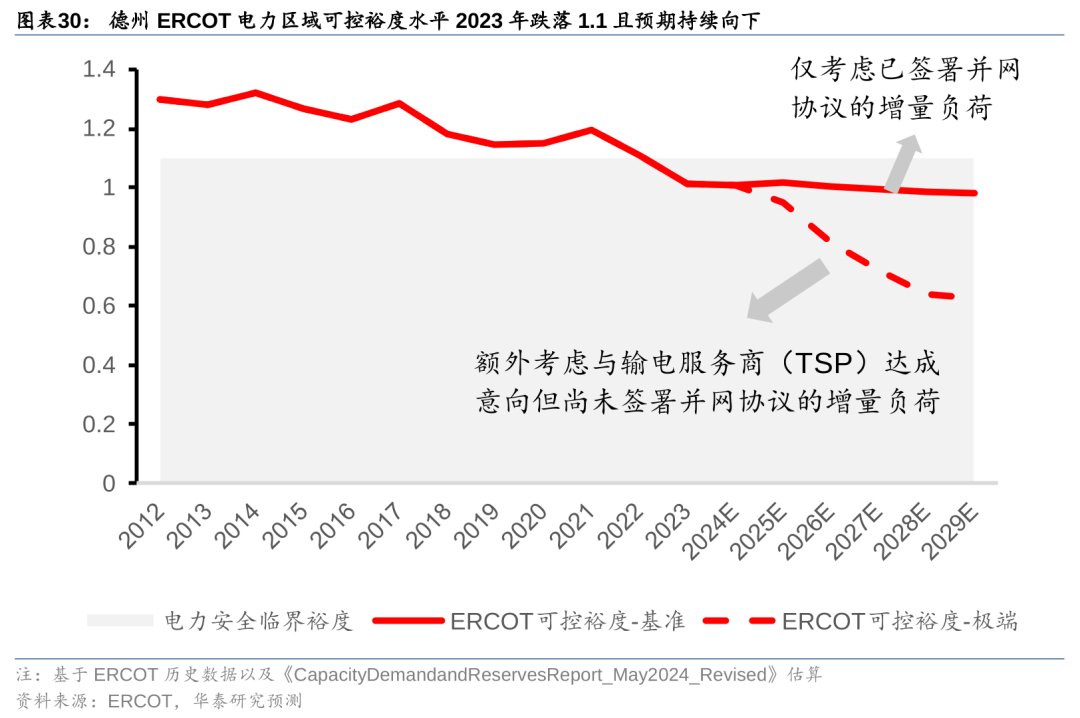

中期来看,电力供给或成为需求增长瓶颈。ERCOT地区新增负荷从申请到接网仅需0.5~1年,电源侧需要1.5~2年,输电侧更是需要3.5~6年。尽管ERCOT通过“先接网后调控”一定程度上缩短了源网侧项目申请流程,但仍不及负荷上线速度。ERCOT预计2023-29年电力负荷的复合增速为0.8%(基准)~8.7%(乐观,考虑与输电服务商达成意向但尚未签署并网协议的增量负荷),而电力名义装机的复合增速为2.6%(悲观,考虑还未正式向ERCOT发出通知但有退役计划的机组)~2.8%(基准),我们测算对应可控装机的复合增速仅有0%~0.3%,显著慢于需求增速,带来尖峰缺电风险。

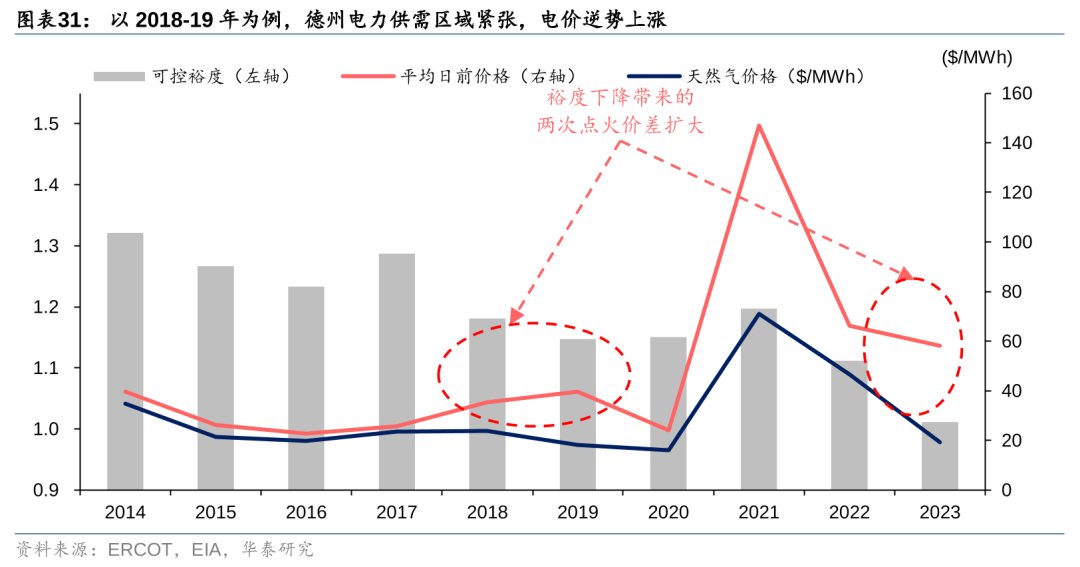

ERCOT地区此前在2017、18、23年均出现可控裕度跌落带动尖峰电价和点火价差扩张的情形,可控裕度跌落10%可带动点火价差扩张1~10倍。我们预计ERCOT可控裕度将继续以0.01~0.08/年的速度下降,带动点火价差继续扩张。发电企业的销售电价部分通过双边协议或金融对冲提前锁定,敞口部分将受益于现货电价和点火价差增长。以2024年为基准,发电企业当年、第二年、第三年电价锁定比例一般90%+、50%~80%、25%~50%, 10%的现货电价上涨或带来发电企业EBITDA弹性1~8%、4~9%、5~13%,若电价完全不锁定则弹性为9~22%(基于四家市场化发电企业指引汇总)。

美国电力公用事业板块还有哪些值得关注的投资逻辑?

电价提升带来电站投资回报提升是解决AI发展供电瓶颈的市场化方式,带来美国电力板块投资机会。而过去美国电力供需的长期低迷使当前仍留有市场化发电资产的上市标的更为稀缺,关注三条逻辑主线:1)ERCOT地区竞争性发售电企业,随夏季需求旺季来临,电价上涨或驱动基本面行情;2)ERCOT以外的PJM、CAISO等市场陆续上修负荷预测,远期电价若上涨将带动地区内传统发电资产弹性改善,以及新能源发电资产长协电价预期改善;3)拉长周期看,近两年美国公用事业指数走势未能充分反应公用事业费率的提高,若美国降息周期开启,电力需求上涨预期强地区的规管公用事业公司或率先迎来重估。

风险提示:电力需求增长不及预期,电力供给释放快于预期,本研报中涉及到未上市公司或未覆盖个股内容,均系对其客观公开信息的整理,并不代表本研究团队对该公司、该股票的推荐或覆盖。

正文

美国电力供需矛盾放大,ERCOT地区是一个缩影

AI算力等要素有望拉动美国电力需求二次向上,电力供给或成为瓶颈环节

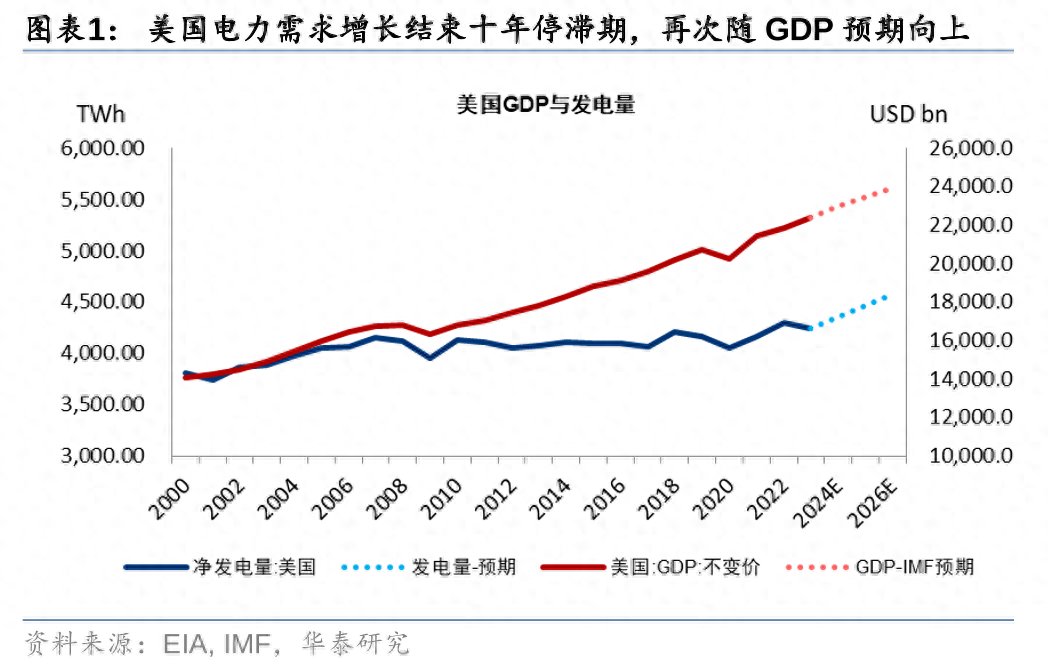

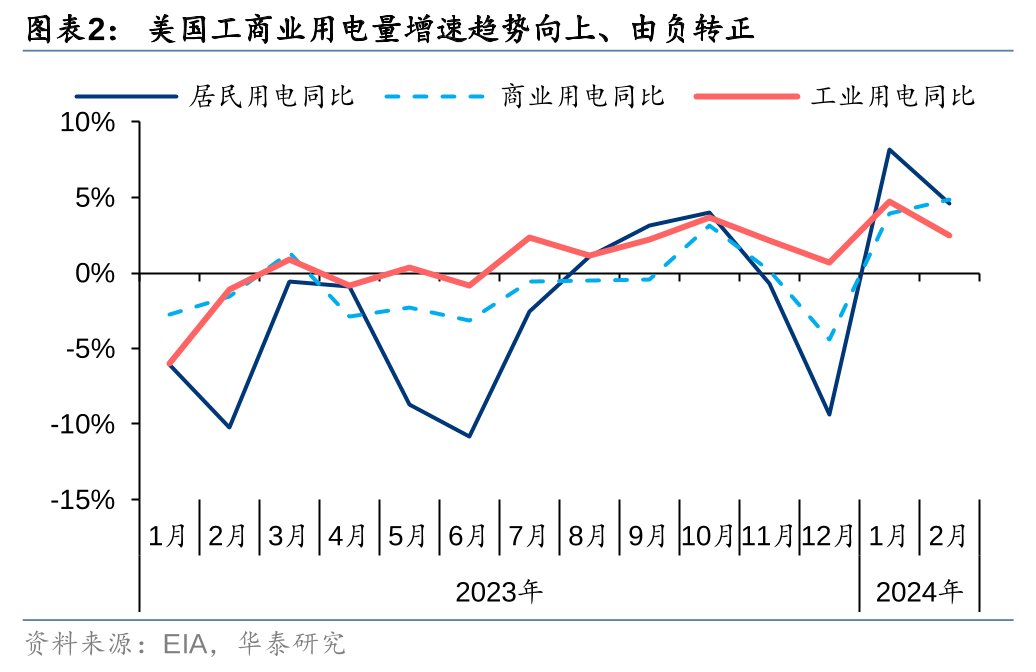

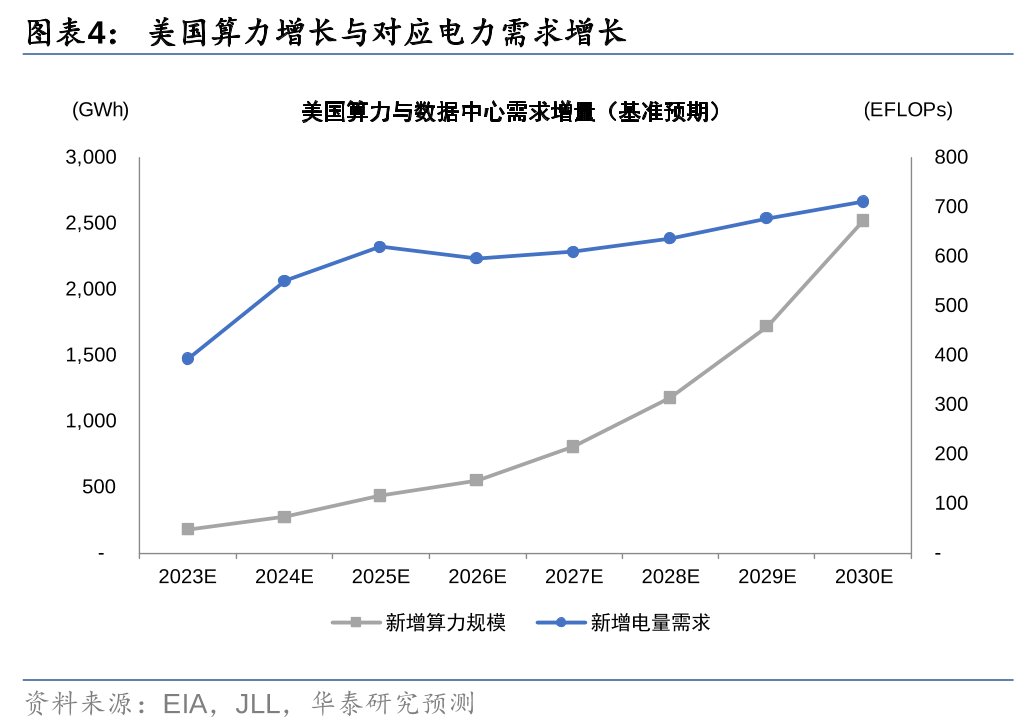

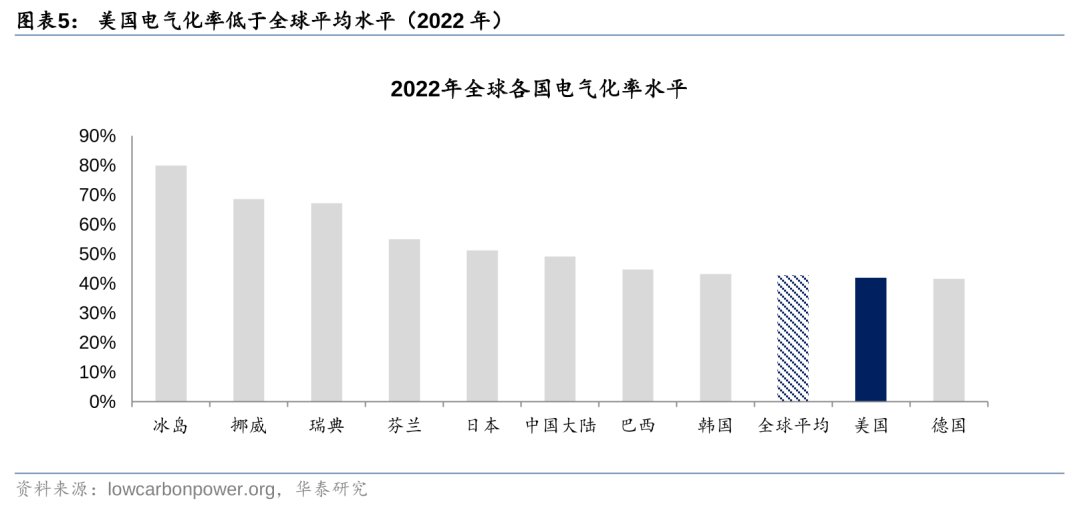

美国电力需求有望走出十年停滞期,进入由AI算力用电、建筑交通电气化、再工业化拉动的二次增长阶段。美国电力市场供需预期正在发生深刻变化,传统用电需求的复苏叠加AI新动能的出现或使得美国GDP增长对电力增长的拉动弹性重新提升。一方面,在拜登政府《2022年通胀削减法案(IRA)》出台以后,美国工业投资额实现了近乎翻倍的增长,且2H23以来我们观察到全美工业用电增速已转正至同比+1~+5%(1H23:同比-6~-1%)。另一方面,AI大模型发展持续超预期,近期推出的GPT 4o在应用的成本角度、语音/视觉等多模态交互的角度都较GPT 4有了明显的提升,有望继续推动AI算力需求由训练向推理延伸,拉动美国年均1-1.5pct的用电增速。

面对需求的增长,电力供给成为新的“瓶颈环节”。之前市场讨论AI电源偏好存量核电,更强调的是电力结构性上的紧张,但随着美国整体电力需求和负荷预测在多驱动因素拉动下持续上修,市场有关电力总量缺口的讨论日渐增多。而受审批流程和建设能力因素影响,目前美国新建电源项目从提交并网申请到并网投运平均需要5年时间,新建输电项目全流程需要7.5~13年时间,与负荷上线1~2年以内的时间相比,供给增长的弹性弱于负荷增长速度。在新增负荷持续增长的背景下,电力供需紧张、电价上涨或成为一个长期持续趋势。同时,电价提升带来电站投资回报提升也是解决AI发展供电瓶颈的市场化方式。

我们此前已于《能源转型专题:AI 发展对电力存在哪些影响与机遇?》(2024.3.24)和《能源转型专题:AI 将推动海外电力相关投资全面提速》(2024.6.2)中对AI拉动的电力需求规模,以及相关电力装备投资机会进行了详细讨论。作为这一系列的第三篇,本篇深度则将从电力运营企业的角度出发,我们将复盘今年以来电力运营相关标的的上涨逻辑,展望未来的投资节奏。其中,我们认为美国德州电力市场(ERCOT)是全美电力供需趋紧的一个缩影。德州地区低电价+低税收优势,灵活独特的电力监管结构,以及成熟的工业和半导体业基础,使其成为美国本轮AI算力+再工业化驱动的电力负荷增长的中心区域之一。美国电力供需紧张预期今年以来在德州地区率先发酵,带来远期电价和相关企业股价上涨。因此,我们在后文将首先基于ERCOT电力市场机制、供需预期、企业影响进行梳理讨论,再基于ERCOT经验对后续美国泛电力运营的投资节奏进行推演。

ERCOT电力市场设计独特,率全美之先演绎“缺电”行情

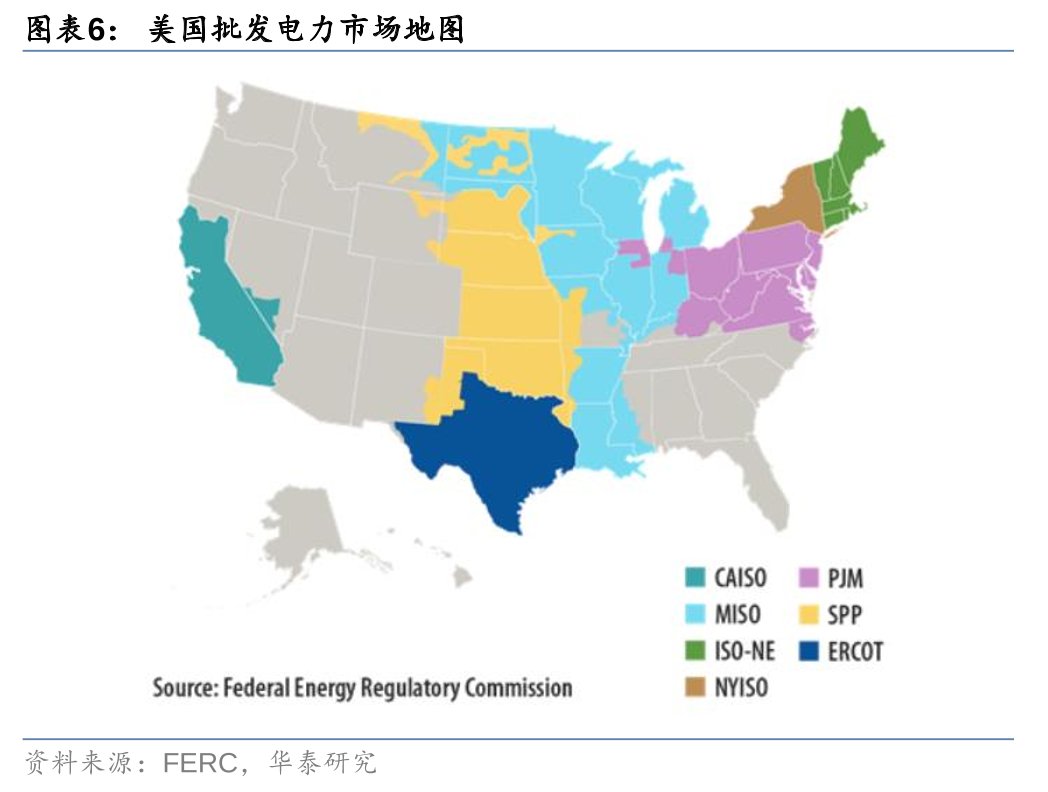

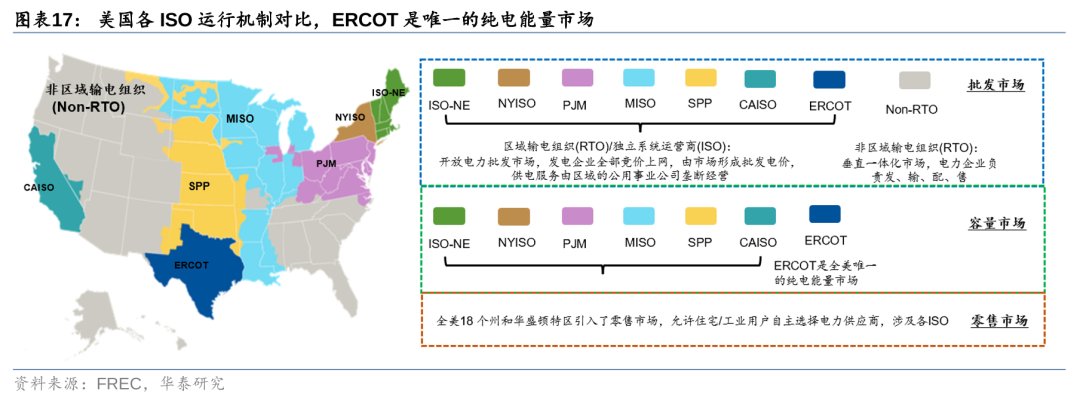

与市场主流印象不同,美国电力体系其实是一个非常分散割裂的系统,由7个批发电力市场和其他规管区域组成。美国联邦政府自1980年代起持续推动电力规管放开,2005年能源政策法令从法律层面强化了FERC(联邦电力监管委员会)的权利、强调将放开电力批发侧竞争作为联邦国策,实质促进了全美的电力市场化开放。由于缺乏联邦层面的强制力,该项电力市场改革倡议最终演变成了各州政府依照自己的意愿进行应用,这导致了目前美国的电力市场割裂且市场化程度各州不一的现状。截止目前,美国形成了批发电力市场和垂直一体化规管电力市场并存的电力体系格局:

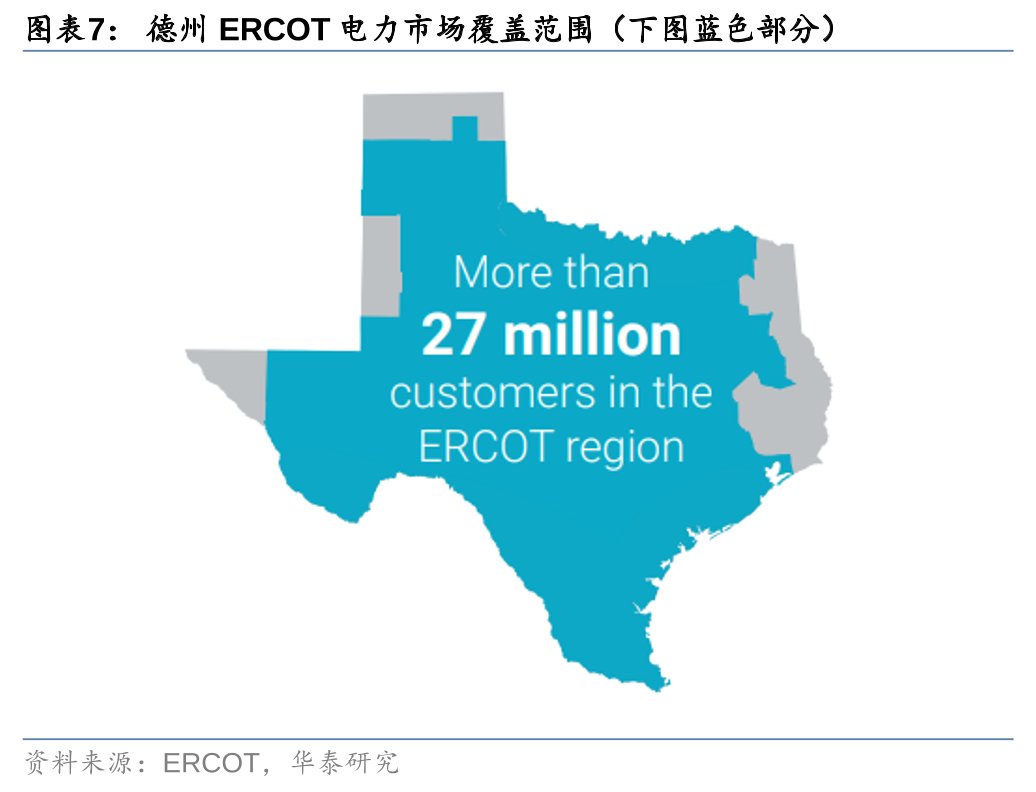

1.在批发电力市场中,发电企业全部竞价上网,由市场形成批发电价(小时级或者分钟级出清),供电服务由区域的公用事业公司垄断经营。销售电价由市场形成的批发电价加上输、配电价和政府性基金组成。在此类市场,输电线路由区域输电组织(RTO)或者独立系统运营商(ISO)运行,ISO独立于电力市场参与方和输电线路持有者,为发电企业提供公平无差别的输电线路接入服务,从而在发电侧引入企业竞争。目前美国发电侧约60%的电力通过批发电力市场交易,由7大RTO和ISO运营7个电力市场,包括CAISO(加州)、ERCOT(德州)、NYISO(纽约州)、ISO-NE、MISO、PJM和SPP,ERCOT即是其中之一。ERCOT全称Electric Reliability Council of Texas(德州电力可靠性委员会),运营德州电网,为德州约90%的负荷提供电力。

2.垂直一体化市场中,电力企业负责发、输、配、售,处于垂直一体化的传统状态。发电价格按成本加收益或基于市场定价方式核定,输电、配电价格都采取成本加收益的定价方式,针对各输配电公司分别单独定价。

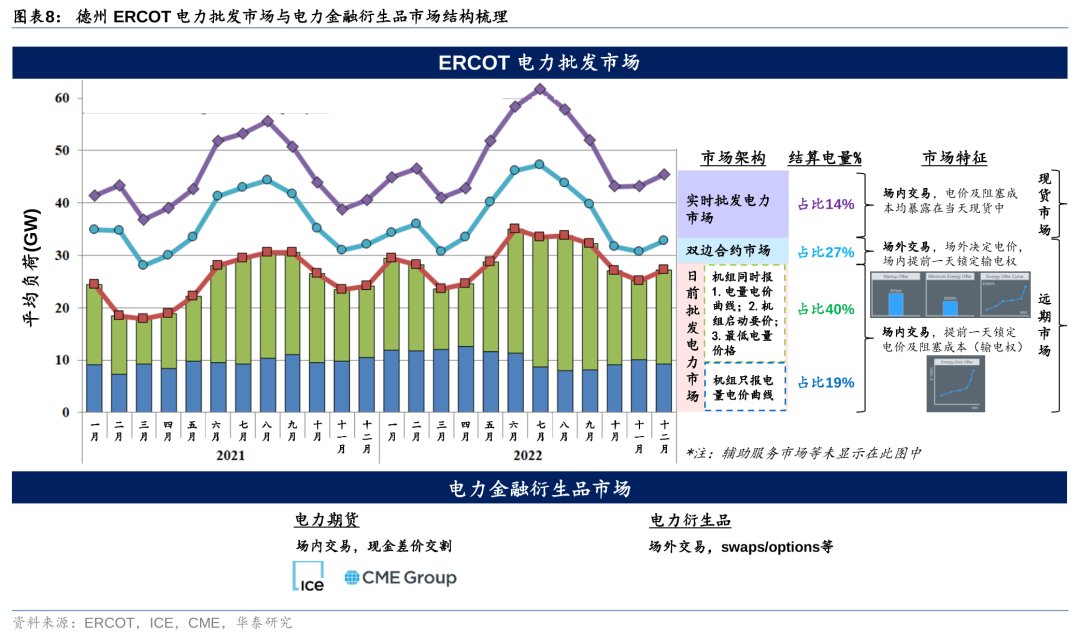

对于发电侧放开竞争的批发电力市场,由独立系统运营商(如ERCOT)组织市场交易、调度和结算。批发电力交易的形式包括日前市场、实时市场、双边市场等,电价随电力供需波动。我们以ERCOT作为案例,可以看到批发电力市场由三大部分组成:

1.日前批发电力市场,占全部交易量的59%(参考ERCOT市场2022年年报数据,下同),电力供需双方于实际发用电的前一天通过日前市场提前锁定第二天的交易量价(小时级),机组可选择只报电量电价曲线(energy-only offer)或者同时报电量电价曲线、机组启动要价、最低电量价格(third-part offer);

2.双边合约市场,占全部交易量的27%,为电力供需双方提前在场外确定的中长期交易合同,电价不向ERCOT披露,仅通过ERCOT电力市场锁定输电权;以及

3.实时批发电力市场,未通过日前批发电力市场或双边合约市场提前锁定的发用电量,进入剩余的实时市场在发用电当天进行交易(十五分钟级),占全部交易电量的14%。

此外,发用电双方可通过金融衍生品工具,如在ICE、CME等交易所挂牌的电力期货合约进行电价风险对冲。

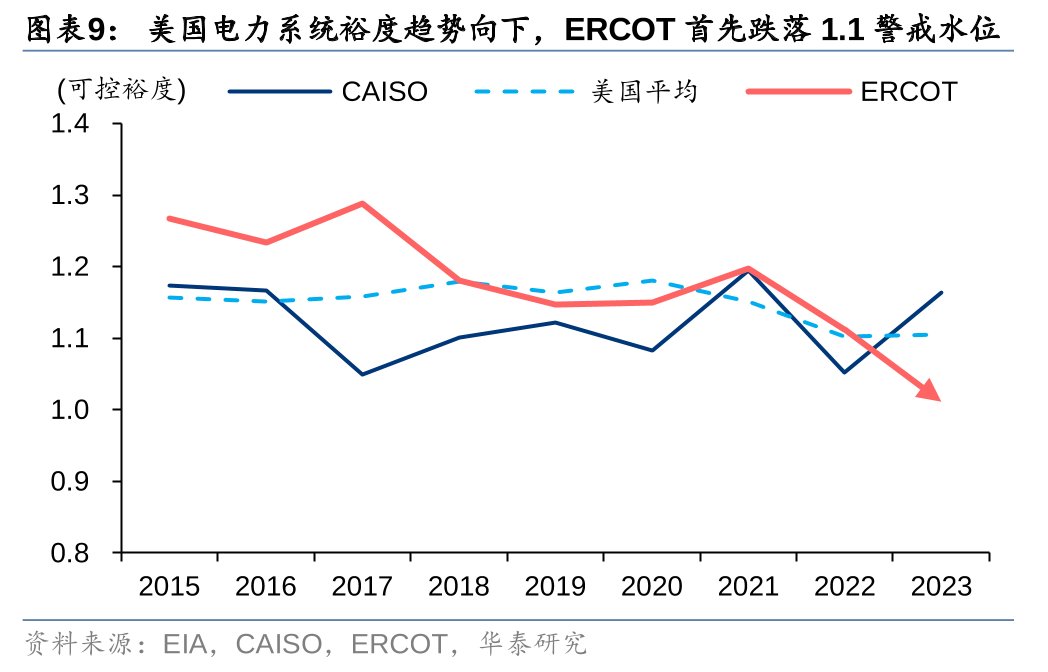

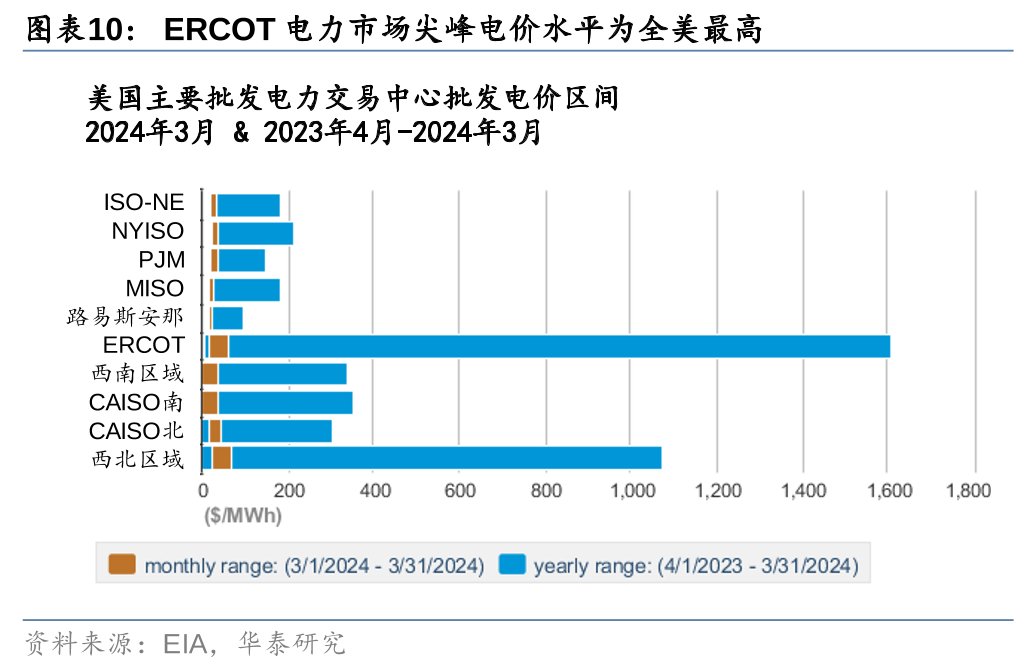

ERCOT作为七大批发电力市场之一,诸多特性使其有望引领本轮美国电力增长行情。根据我们测算,ERCOT电力区域内的装机可控裕度过去三年持续下降,于2023年首先跌至1左右,远低于美国平均的1.1或加州CAISO地区的1.16(加州2022年高温带来的电力负荷使得当年可控裕度跌至1.05,2023年气温恢复正常后电力负荷下降、可控裕度有所回升)。而根据我们此前复盘分析的(《能源转型系列报告:但问路在何方》,20231201),电力系统在可控裕度跌落1.1后出现电力供应短缺、极端电价的几率增高,而ERCOT又是一个纯能量市场,电价的信号更加强烈。根据EIA统计过去一年美国主要批发电力交易中心的批发电价区间,ERCOT以最高电价出现1,600$/MWh而居于榜首。展望未来,德州地区的低电价、低税收、快接入优势或将继续吸引新增电力需求落地,而供给端受制于外部互联不足,电力供需紧张或继续加剧。

具体来看:

需求侧:德州低电价+低税收+快接入优势吸引负荷增长

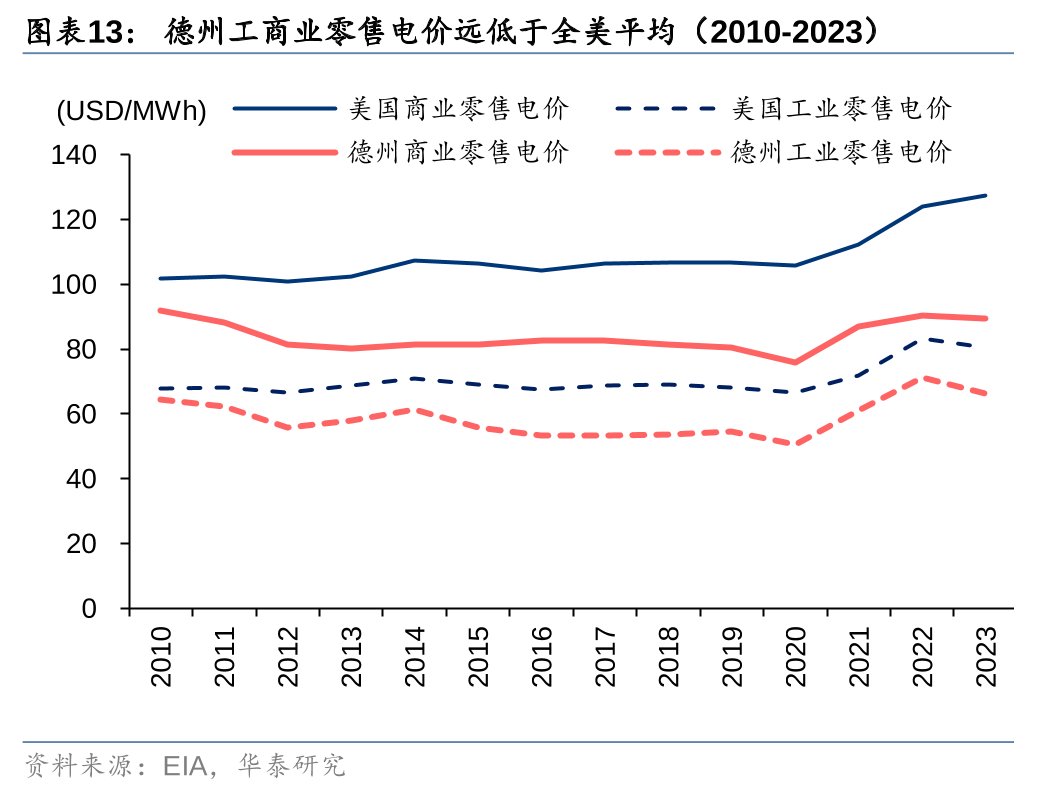

从需求侧看,德州具备低电价、低税收、快接入优势,吸引工业产能落地。一方面,德州是全美最大的天然气产地,叠加竞争性售电市场,促使其工商业电价水平排名美国各州的后二分之一;另一方面,德州不对企业和个人征收州层面的所得税,低税收优势明显;此外,ERCOT通过更快速的电力设施接网流程吸引电力用户落户。

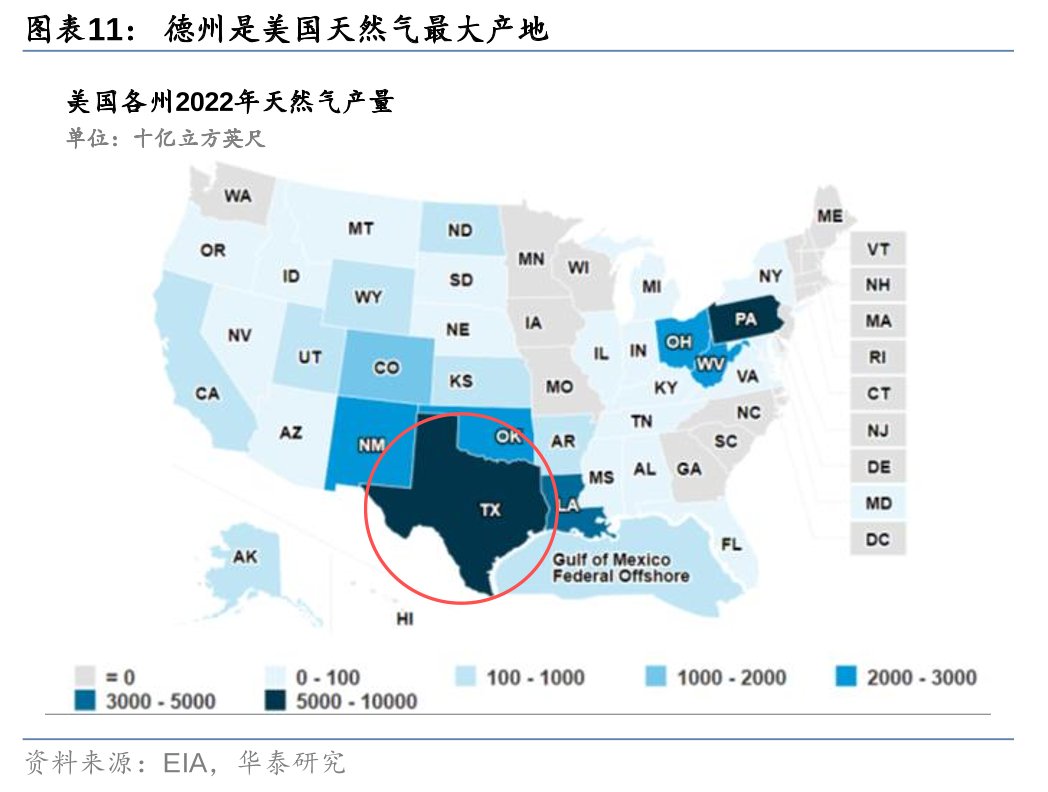

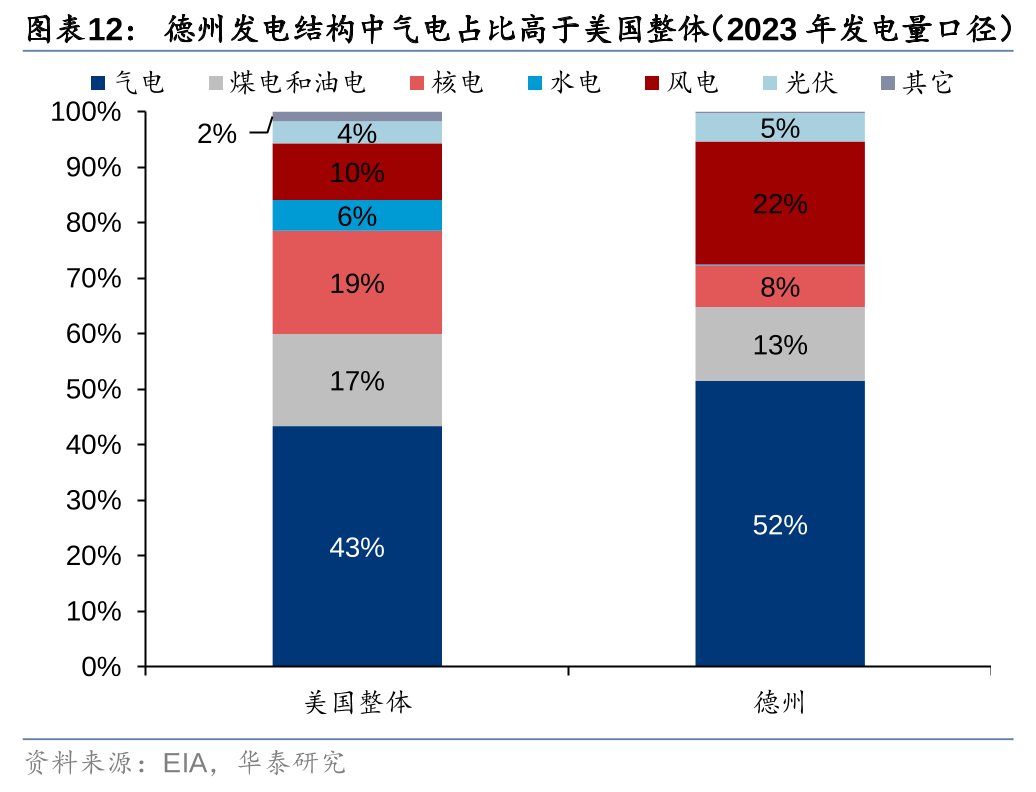

1.低电价:丰富的天然气资源+售电侧竞争带来低电价优势。德州天然气储量全美第一,是美国最大天然气产地。根据EIA,2023年,德州的天然气产量达到了12.3万亿立方英尺,远高于排名第二的宾夕法尼亚州。得益于低成本天然气可得性,德州天然气发电占比高于全美平均(天然气发电量占全部电量的52%,比全美平均水平高8pct),德州工商业零售电价自2010年开始就一直维持价格优势,位列美国本土第27/48位。

2.低税收:另一方面,德州通过投资激励和税收优惠,以及免征公司与个人所得税等方式(vs美国各州平均公司所得税税率在4~8%不等),吸引企业落户和招募高端人才。

3.快接入:ERCOT不受FERC监管,采用了先并网后响应(connect and manage)的新建机组并网申请审批措施,而非其他ISO普遍采用的先投入后并网(invest and connect)方式。在ERCOT的方式下,电力机组只要通过一定的稳定性评估,即使未经全局评估其可能对输电网络带来的阻塞风险,也可以先行并网,并在并网后通过调控、限电等方式缓解其造成的电网用电问题。这一定程度上保障了增量电力供给可以更快并网,以满足日益增长的电力需求。

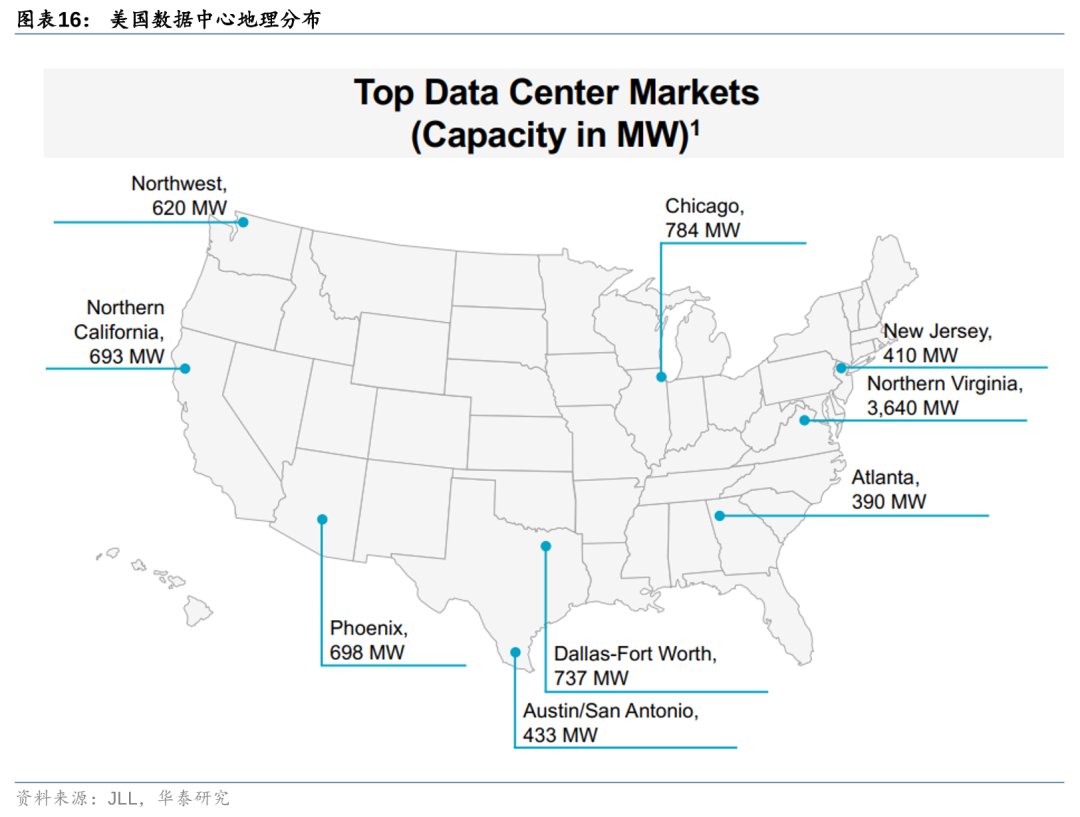

此外较强的计算机半导体产业基础使德州成为美国第二大数据中心聚集地,包括Meta、微软、Google等头部企业均在德州地区进行了大规模数据中心建设。美国数据中心布局集中度高,数量前三的区域包括弗吉尼亚州、德州与加州。其中,加州和弗州是美国跨国海底光缆的起始地,具备建设数据中心的区位优势,而德州数据中心发达则得益于低电价、低税收、气候优势以及计算机半导体产业基础。德州奥斯汀地区被称为“硅山”,北达拉斯地区被称为“硅草原”,戴尔、得州仪器、Rackspace和AT&T等高科技公司总部坐落于此。2023年,三星电子宣布在德州投资440亿美元建设芯片制造工厂,德州仪器公司宣布在德州北部谢尔曼投资300亿美元建造4座12英寸半导体晶圆制造厂。

供给侧:ERCOT纯能量机制+孤岛特性使得供需变化下价格信号更为突出

与美国其他电力市场ISO不同,ERCOT电力市场仅运行电能量市场而没有电容量市场,机制设计者意在通过单一电能量市场的价格信号反映供需关系、从而引导新建机组规划。但实际效果来看,由于极端电价的不可预测性和不可持续性,无法作为引导电源投资的信号,反而对于传统能源企业倾向于减少新增装机,使得极端电价频繁出现,通过短时极端电价赚取超额收益,而不是增加电源投资;而新能源企业得益于PPA合同模式获得稳定电价,成为过去几年装机的主力,但无法贡献可控裕度。

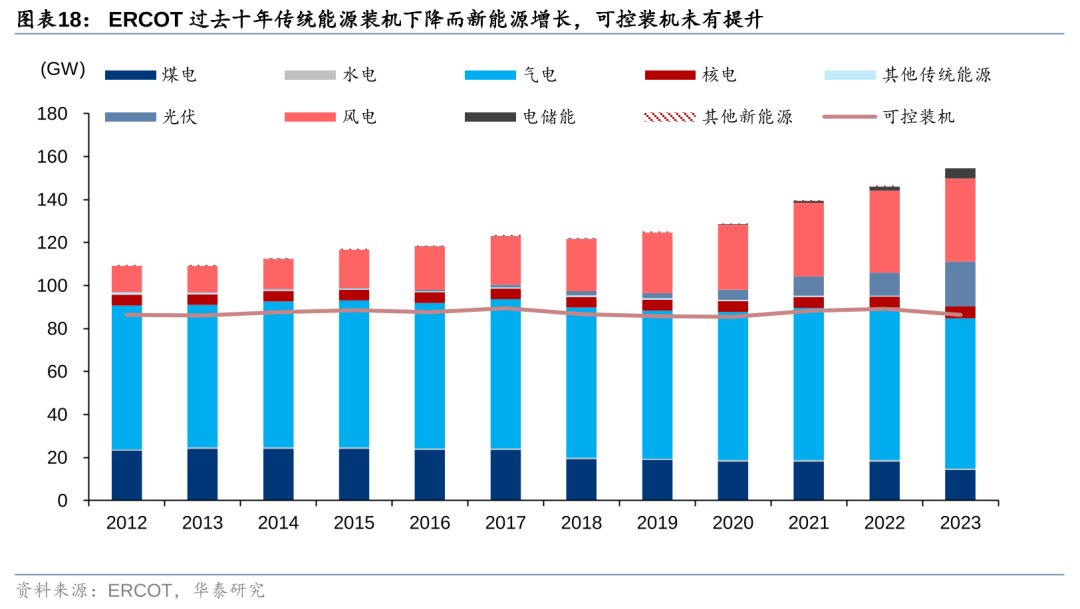

结果来看,ERCOT地区电力可控装机在过去十年基本持平于86~89GW。尽管ERCOT地区的名义总装机在过去十年增长了41%(45GW)至155GW,但其中主要是不可控新能源装机增长的贡献。过去十年新能源风电光伏装机规模由12.5GW增长至59.5GW,增加了47GW;而其他传统能源装机规模(气电、煤电、核电)由95.3GW下降至89.7GW,下降了5.7GW;考虑各电源可控系数后(可控系数参考《能源转型系列报告:但问路在何方》,20231201),我们估算ERCOT地区可控装机过去十年由86.2GW小幅变动至86.5GW,区间基本维持在86~89GW之间,整体变动不大。

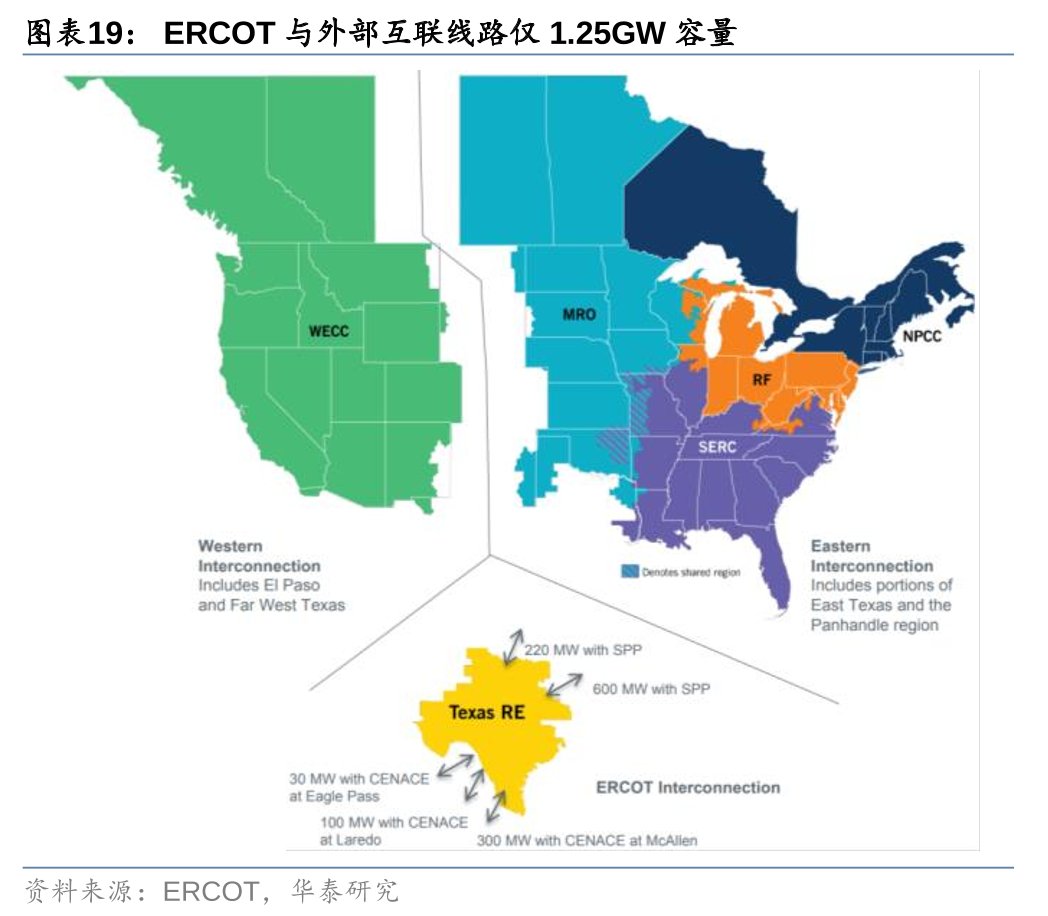

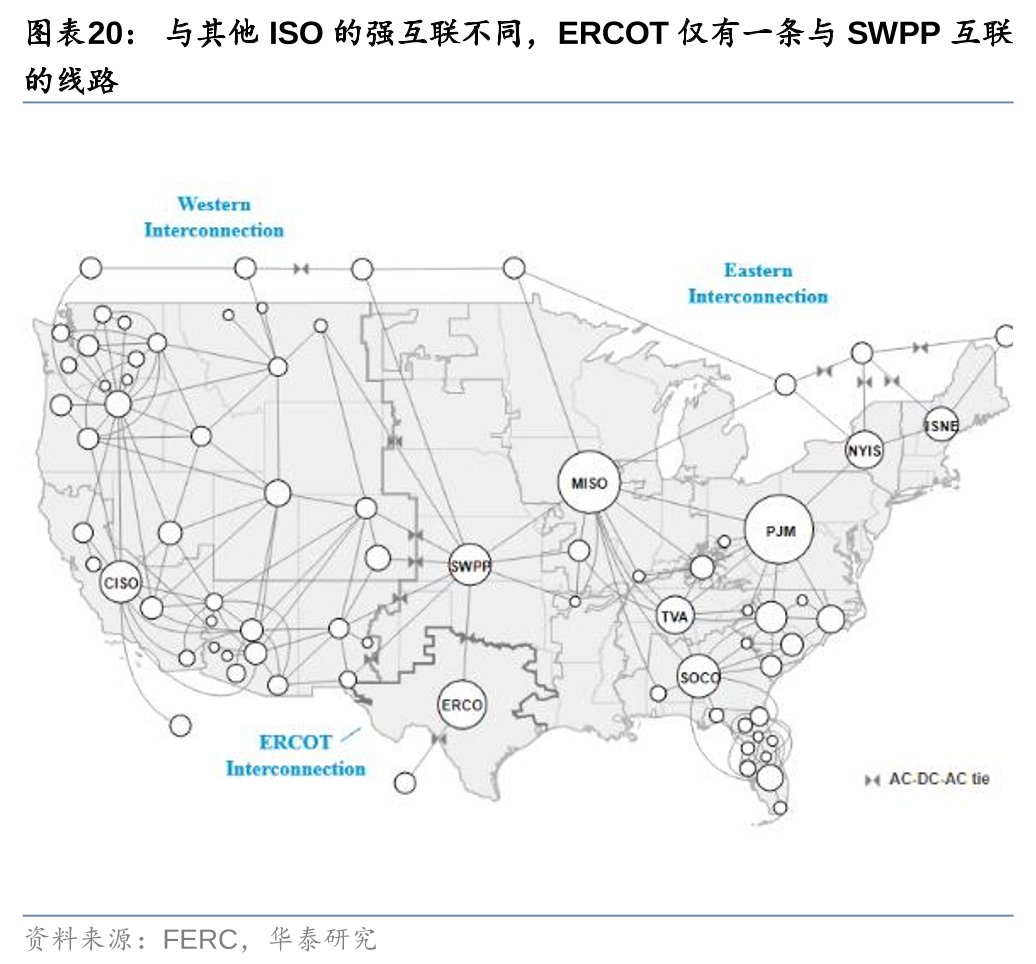

此外,为减少受到美国联邦对州内电力市场的监管,ERCOT市场与美国东部、西部两网仅有1.25GW的互联互通(占德州最高负荷85GW的约1.5%),过去十年德州电力负荷基本没有增长,因此孤网设计带来的供电可靠性问题并不明显。但自从2021年冬季暴雪断电以来,再经历了2023年酷暑拉闸,德州电力运行在面临极端情形时无法寻求外部电网支撑的矛盾越发突出。

ERCOT短中期电力供应已出现多重紧张信号,电价上涨有望带来企业业绩弹性

短期:2024年尖峰电价出现时间大幅提前,8月高峰缺电概率提升

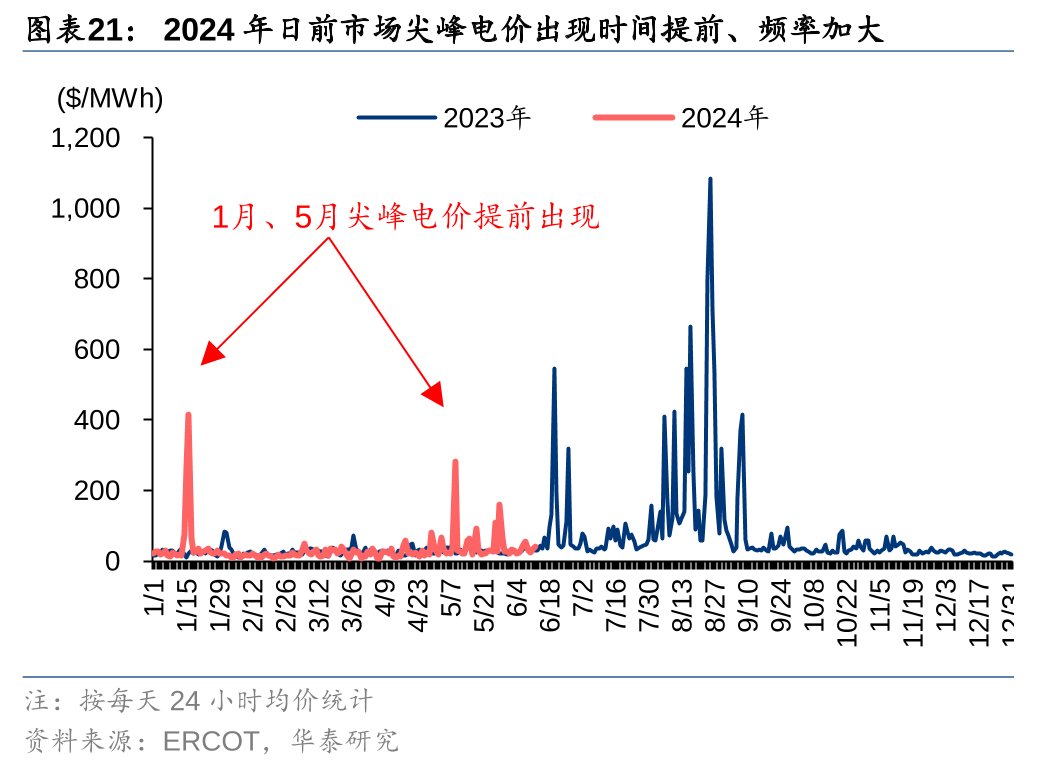

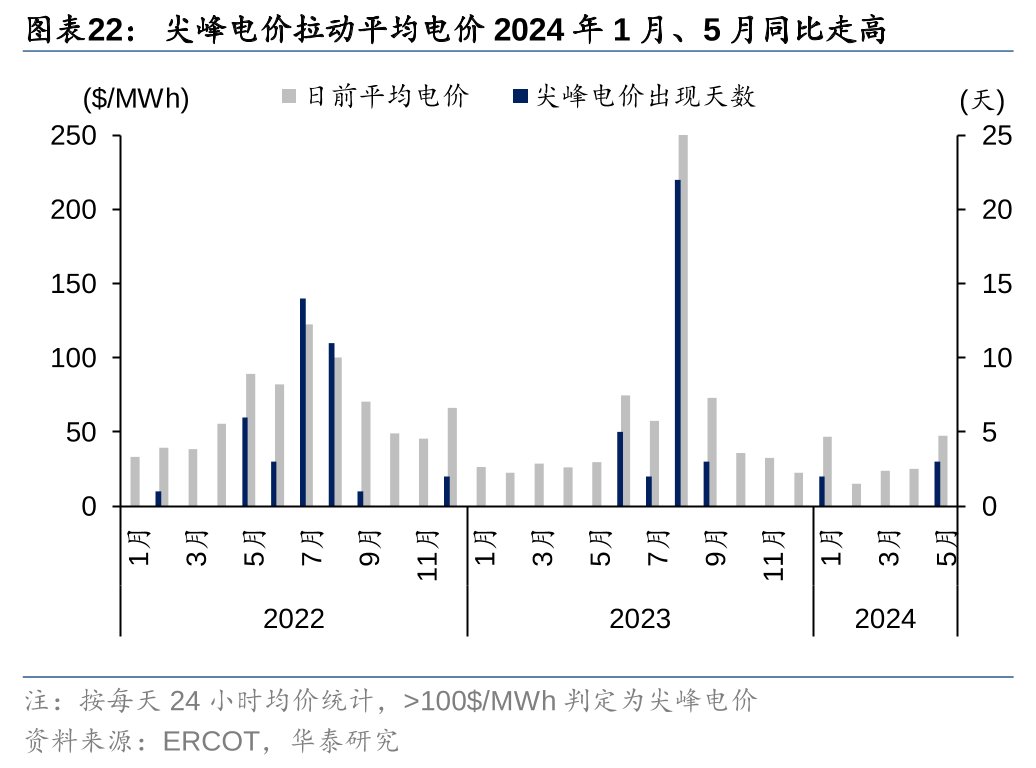

2024年1月、5月ERCOT市场已多次出现超100$/MWh尖峰电价,较往年尖峰电价出现时间(一般在6月后)显著提前。我们基于ERCOT批发电力市场日前、实时电价进行分析,2024年以来ERCOT批发电力市场电价表现波动较大,但整体向供需紧张方向演变,一方面尖峰电价出现时间提前到了1月、5月,早于往年的6月;另一方面尖峰电价的出现天数变多往往伴随着平均电价的上涨,因此今年向旺季展望ERCOT电力价格我们整体预期积极。

1.2024年1月,德州经历了过去十五年来持续时间第二长、平均温度第三冷的冬季暴风雪天气。1月期间,ERCOT冬季最高负荷记录五次被刷新,最高负荷达到78.3GW(vs 2023年1月:65.6GW)。这一背景下,ERCOT在1月内有两天时间日前平均电价高于100$/MWh,1月日前电价算术平均达到47$/MWh,较2023年1月高出77%。

2.2024年2-4月,温和气候和天然气价格走低导致平均电价有所回落。2-4月温和气候下电力负荷表现相对偏弱,2月最高负荷同比下滑12%至55.9GW,3月、4月最高负荷仅同比微增4%、5%至55.3GW、64.0GW。这一背景下,天然气价格走弱主导了ERCOT电价走弱,2、3、4月日前电价算术平均同比下滑32%、17%、3%至15.3、23.8、25.4$/MWh,而2、3月同期德州天然气价格同比下降25%、37%至1.97、1.57$/MMBtu,天然气成本下降+温和气候下电力供需相对宽松主导了期间电价的回落。

3.2024年5月以来,高温天气提前出现,德州批发电价再次上涨。ERCOT于5月8日发布了高温预警,5月中有三天平均电价突破100$/MWh(去年同期无),5月日前电价算术平均同比增长59%至47.5$/MWh。

ERCOT最新评估预计8月尖峰时段需实施有序限电的概率已上涨至12%。ERCOT定期基于机组可得性对后续月份的尖峰时段电力供需进行评估,在6月7日更新的月度资源充足性评估报告(8月版本)中,ERCOT预计今年8月9pm时间段(9pm是ERCOT尖峰时段)需进行有序限电的几率为12.02%(对应备转机组可用容量低于1.5GW的系统情形),给出能源警报EEA的几率上升至16.33%(对应备转机组可用容量低于2.5GW的系统情形),这也意味着今年8月9pm时间段ERCOT预计电力系统可以正常运转的概率仅72.01%。我们预计随用电进入夏季高峰,ERCOT尖峰电价和平均电价走高将成为趋势。

中期:装机增量慢于负荷增量,ERCOT裕度面临较大压力

ERCOT官方分析显示未来5-7年电力系统备用率持续走低、供需矛盾或持续放大

中期维度来看,根据ERCOT今年5月更新的中长期电力供需规划,未来5-7年ERCOT供给负荷矛盾或持续放大,而且其中需求具备超预期可能,而供给存在不及预期可能。

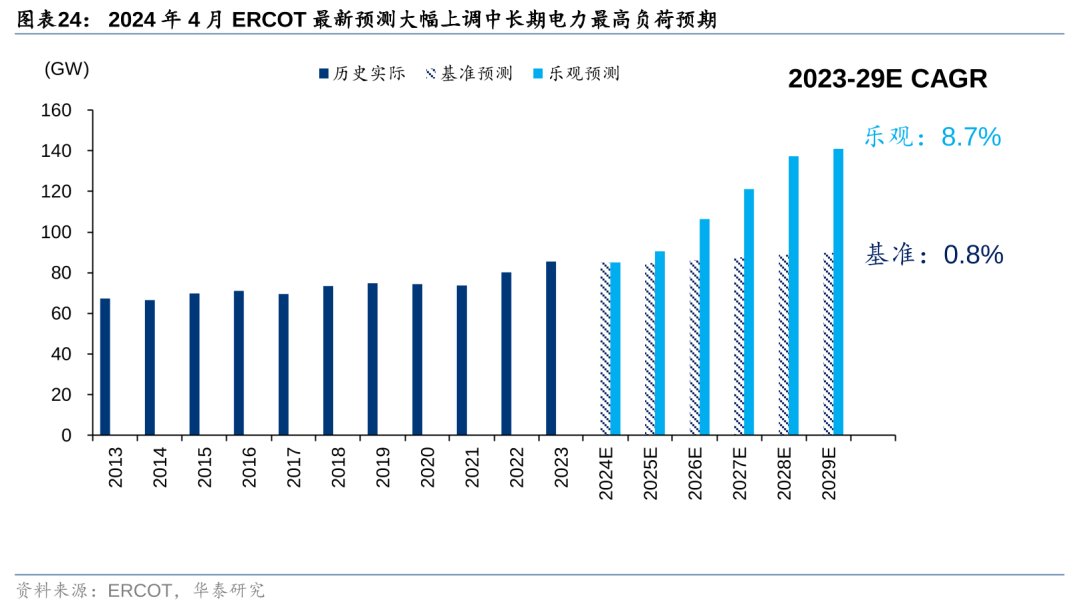

需求侧看,ERCOT在未来5-7年或将经历前所未有的电力负荷增长。ERCOT此前的区域传输规划Regional Transmission Plan (RTP) 不允许在电力规划中考虑“未签约负荷”,但最新的House Bill (HB) 5066改变了这一决定,要求ERCOT在负荷预测中考虑“潜在负荷”,使得2024年5月ERCOT最新的《装机、需求和备用报告》中对到2030年前后的区域电力最高负荷预测较去年的版本大幅增加,需求存在超预期可能:ERCOT预计运营区域内2029年较2023年电力负荷在基准情形下将年化增长0.8%至90GW(仅考虑已与输电服务商签署并网协议的增量负荷),在乐观情形下或年化增长8.7%至141GW(额外考虑与输电服务商达成意向但尚未签署并网协议的增量负荷),增量部分主要来自挖矿、氢能、氢能相关制造、数据中心、电气化。

从供给侧来看,基于现状ERCOT未来5-7年可控装机增量有限,传统机组不排除加速退役导致供给低于预期风险。ERCOT在给出乐观情形需求预测的同时,供给预期并未同步更新。ERCOT基于目前系统内装机并网信息统计,电力可控装机到2029年也仅能较2023年年化增长0.3%至88GW,慢于基准情形下的需求增速:

1.其中,2024-29年期间可控装机增长主要来自气电1.2GW增量的贡献,此外虽然光伏、风电预计将贡献21GW、0.7GW名义装机,但我们考虑新能源发电的不可预测性以及光伏的同时性,对我们估算的可控装机增长贡献有限。

2.若考虑未正式向ERCOT发出通知但潜在退役的机组, ERCOT地区2029年可控装机可能进一步下滑。根据ERCOT,目前对电力装机的预测尤其是传统能源机组装机假设暂未考虑2024年4月美国环保署(EPA)最新出台温室气体排放标准(适用于在运煤电机组和新建气电机组)可能导致的煤电加速退役,如Vistra公司的655MW Coleto Creek煤电机组已向美国环保署提交了退役通知(预计退役时间为2027年,但ERCOT尚未收到Vistra针对该机组的关停通知,因此未纳入目前的电力装机预测当中,根据Vistra最新披露,计划考虑将机组改造为燃气机组)。此外,ERCOT全境内还有三个煤电机组合计1.39GW已公开宣布将于2027~29年期间陆续退役,但尚未向ERCOT递交正式的关停通知。若考虑上述机组按公开计划退役,则2029年ERCOT地区可控装机仅有86.3GW,较2023-24年基本持平无增长。

结合上述数据,基于ERCOT当前系统数据,预计2023-29年期间ERCOT地区的电力负荷复合增速为0.8%(基准)~8.7%(乐观,考虑未签约负荷),而电力可控装机的复合增速为0%(悲观,考虑潜在退役机组)~0.3%(基准),远慢于需求增速,对应名义装机的复合增速为2.6%(悲观)~2.8%(基准)。因此,ERCOT基准预测已体现出电力供需矛盾加大局面。

发、用、输电资产接网分别需要1.5-2年、0.5-1年、3.5-6年,供需矛盾短期较难缓和

更进一步看,发电、输电、用电资产接网速度的差异或进一步强化供需紧张趋势。

从需求端看,ERCOT自身给出的指引是新增需求从申请到并网的周期一般是0.5~1年。结合实际数据,ERCOT地区过去两年(2022、2023年)已分别批准了2.5GW、2.0GW的大型负荷并网申请,且相关负荷均已按期并网。对于2024年,ERCOT计划批准5.5GW大型负荷的可行性研究,大型负荷并网或继续加速。

从供给端看,近几年ERCOT新机组并网节奏加快,但总量仍面临缺口。

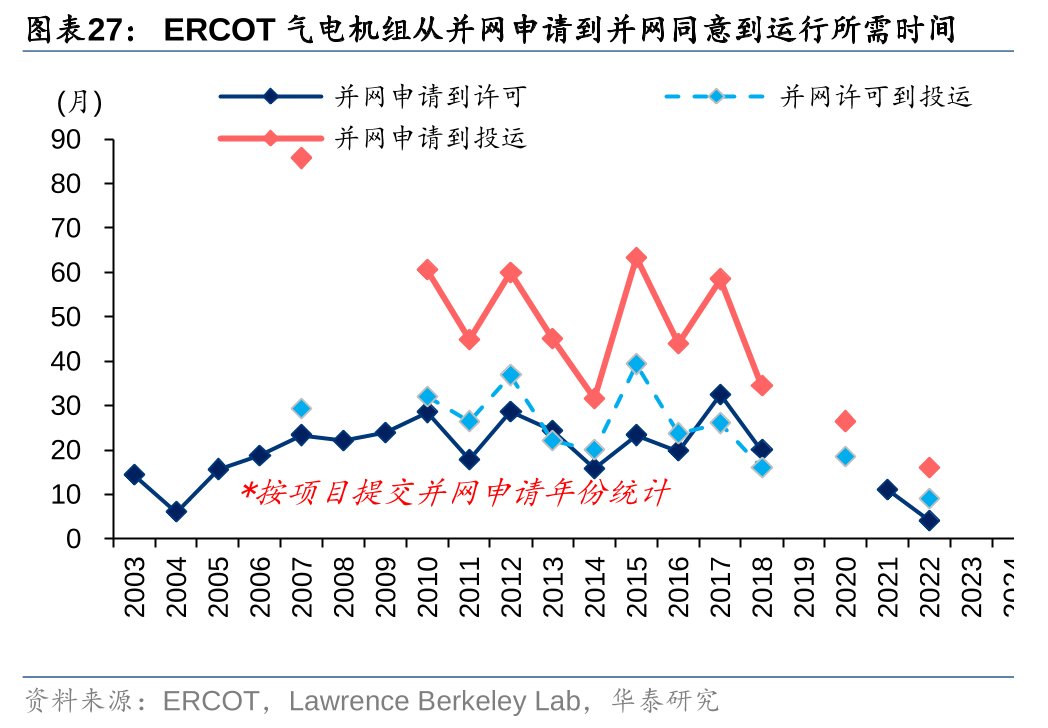

1.并网节奏方面,ERCOT地区采用“先并网后调控”的新建机组审批措施,已显著改善了新机组的并网审批速度。近三年来看,根据ERCOT电网申请排队数据库,新增气电机组从提交并网申请到获得并网许可需要半年至一年,从获得并网许可到机组投运需要九个月到一年半,合并来看新增气电机组从最初提交并网申请到最终实现投产需要一年半到两年,仍慢于新增负荷的接网速度(半年到一年)。

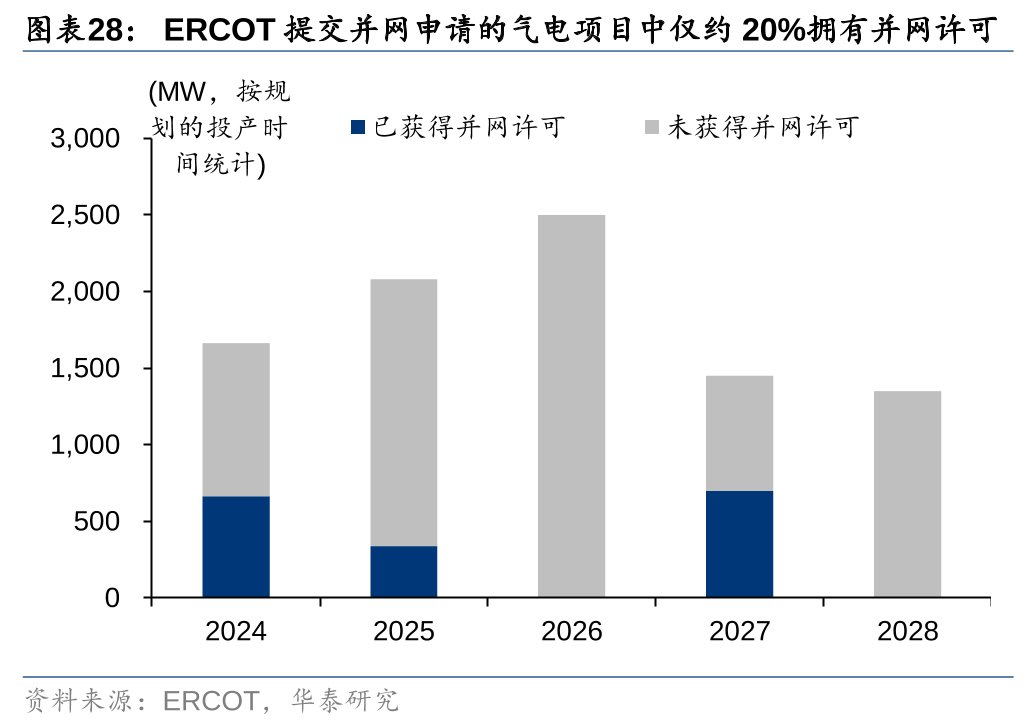

2.排队机组规模上,根据ERCOT最新统计,目前ERCOT区域内活跃的气电并网申请一共15GW(风光储并网申请规模数量级更大,但无法贡献可控装机此处不做讨论),根据ERCOT统计电力开发商的并网申请,相关项目拟在2024-28年期间以每年1.5-2.5GW的规模陆续投产。但若我们结合ERCOT电网申请排队数据库和Lawrence Berkeley Lab的统计分析,ERCOT地区气电15GW的活跃并网申请中仅1.7GW为已经获得并网许可的项目(与前文ERCOT中长期供需预测中预计的气电新增装机规模基本相当),其余项目需首先获得并网许可后方能进入建设期,最终投产时间或慢于最初规划。

6月以来,市场较为关注德州能源基金(TEF)新增气电建设贷款的申请情况。TEF是由德州法律授权德州公用事业委员会(PUCT)运行的一个基金,基金一期计划合计提供50亿美金低息贷款用于支持新增气电机组。按基金要求,单个项目最多资助项目总投资的60%。我们按照美国气电机组投资造价(2023年水平约1.2$/瓦),对应上述贷款可资助6~7GW新增气电机组。TEF贷款申请于今年6月启动,申请期预计持续8周,首笔贷款预计于2025年底到2026年初发放。目前TEF收到的意向申请规模约40GW,因此近期市场担忧气电装机增量投放会缓和德州电力供需紧张预期,远期电价和相关上市公司股价近期跟随回调。但我们认为参考新增机组的并网审批和建设节奏,以及贷款发放节奏,新增气电在2027年前并无有效实质增量,且上述装机规模无法满足乐观情形下的需求预测,供需紧张局面在几年内或仍难以缓和。

最后,输电的瓶颈不容忽视,输电新项目投产3.5-6年的周期,仍是发输用三环节中最大卡点。根据ERCOT,尽管因不受FERC监管,输电项目的整体流程较其他地区的7.5~13年大大缩短,但ERCOT新建输电项目从申请到投产仍然需要3.5-6年的周期,远长于新增供给(1.5-2年)和新增负荷(0.5-1年)的响应速度。当前,ERCOT通过新增电力机组“先并网再调控”的管理方式绕开输电容量问题、加速机组并网,但并不改变输电阻塞和电力供需地域不匹配的本质。

随电力裕度趋紧,我们或将继续看到尖峰电价频率提高、点火价差走阔

总结来看,无论是基于基准需求还是乐观需求情景,预计ERCOT可控裕度未来都将持续跌落。我们预计在需求增长基准情形下,到2029年ERCOT可控裕度或将以每年0~0.01的幅度下降,至2029年跌至0.98,持续低于我们对电力系统安全性所需最低裕度水平(1.1)的判断。若目前意向的新增负荷落地,则区域可控裕度在同期或以年均0.08的幅度加速下降,至2029年跌至0.62。我们此前在报告《能源转型系列-但问路在何方》,20231201中提出,可控裕度在1.1以上是电力供需充裕的阈值,低于此则电力紧缺、安全风险概率提升。

裕度的紧张一方面意味着供给短缺引发尖峰电价更加频繁:根据ERCOT分析,当地批发电力市场的电价由天然气价格(ERCOT市场一般是天然气机组边际出清,天然气价格反映了大部分发电企业的边际运营成本)和供给短缺时长(供给短缺引发尖峰电价)共同驱动。裕度紧张意味着后者(供给短缺)引发的高电价会更加频繁。另一方面,落地到对企业和投资的影响,相较于电力的绝对价格,裕度紧张导致的发电点火价差提升(电力价格与天然气成本之差,其中天然气成本基于单耗0.139MWh/MMbtu进行换算)更直接体现出电力供需趋紧对发电企业盈利的贡献。我们复盘ERCOT地区过去十年的电力价格、天然气价格以及电力系统可控裕度,可以明显看到2018、19、23年地区内出现了三次可控裕度跌落带来点火价差走阔的情形:

1.2014-17年,ERCOT地区电力最高负荷稳定于69GW上下,而可控装机稳定于88GW上下, 我们计算可控裕度在1.23~1.32之间,电力供需条件相对宽松偏过剩,这一阶段我们观察到ERCOT电价(日前批发价格)和天然气价格(Henry Hub)基本同方向波动,对应典型气电机组的点火价差我们估算在2~5$/MWh之间,按点火价差除以电力价格估算的发电毛利润率水平约7~12%(不考虑其他运营成本)。

2.2018-19年,煤电机组退役使得ERCOT地区可控装机较2017年下降了3.6GW,而最高负荷同期增长了5.3GW,一增一减下ERCOT地区可控裕度快速回落至2018年1.18、2019年1.15,同期内ERCOT电价和气价走势明显背离,2017-19年日前电价上涨了55%而气价下跌了24%,带动点火价差走扩至2018年11$/MWh、2019年22$/MWh。2017-19年期间,10%的裕度下行(从1.29到1.15)带来了10倍(从2$/MWh到22$/MWh)的点火价差上行。

3.2023年,同样的情况再度发生,2023年德州夏季高温使得ERCOT最高负荷同比增加5.4GW,而煤电机组退役使得可控装机同比减少2.7GW,德州地区可控裕度同比下降0.1至1.01,点火价差同比翻倍至39$/MWh。

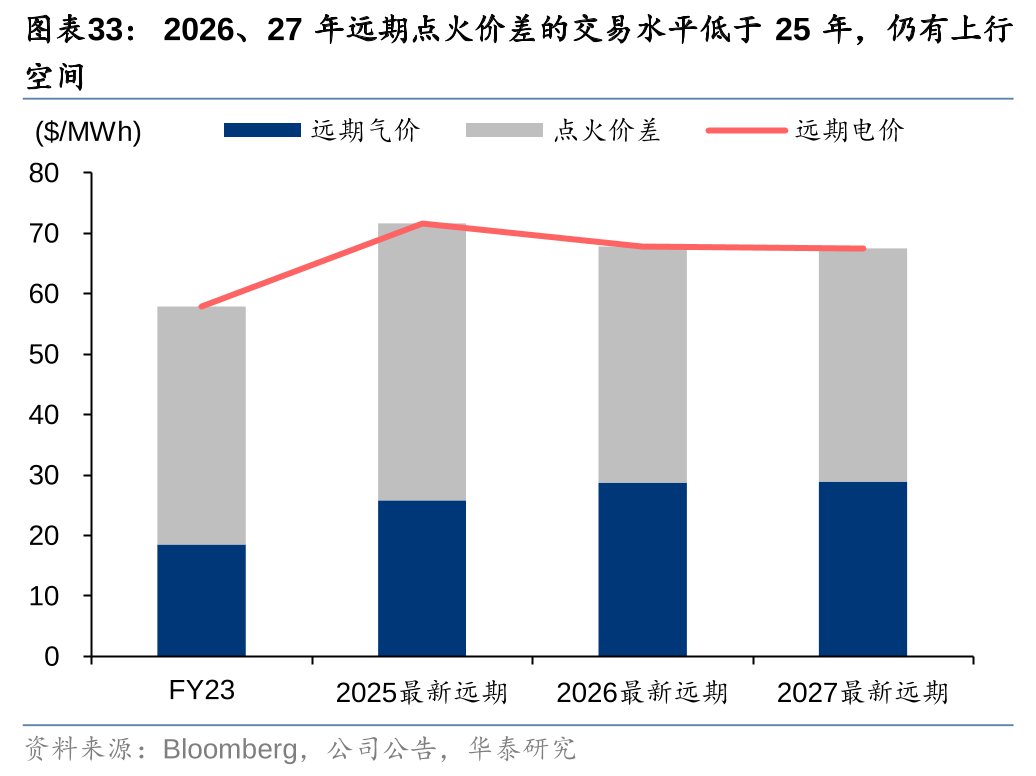

展望未来,2025年远期电价气价交易水平显示2025年发电企业点火价差有望走高利于企业盈利,2026-27年电力供需紧张预期尚不充分,仍有提升空间。目前市场对ERCOT未来几年的点火价差在按什么预期进行交易?我们通过对比ERCOT2025-27年远期电价以及Henry Hub2025-27年气价期货水平估算2025-27年点火价差的预期,可以看到:

1.今年以来针对2025年点火价差的市场信心开始修复,目前交易水平超过2023年实际实现水平。自2020年开始2025年远期电价、气价有交易数据以来,2020-23年2025年点火价差预期持续低迷,2020-22年维持在10~11$/MWh区间,2023年提升至21$/MWh,仍低于2023年现货的点火价差(39$/MWh)。2024年以来受ERCOT供需趋紧带动,2025年点火价差预期开始提升,目前最新水平已超过2023年实际表现,达到46$/MWh。

2.2026-27年电力供需紧张预期尚不充分,或仍有看涨空间。而针对2026-27年的远期点火价差,用同样方式估算目前最新交易水平较2025年远期点火价差低10~15%,隐含2026-27年ERCOT电力供需较2025年更为宽松的市场预期。但结合ERCOT电力供需预测,我们估算可控裕度2026、27年将分别同比回落0.01,电力供需仍趋势收紧,考虑历史上的裕度-点火价差弹性系数(结合上文复盘,2017-19年,裕度下降10%,点火价差增长约10倍;2022-23年,裕度下降10%,点火价差增长约1倍),我们认为2026-27年点火价差仍有向上空间。

综合考虑电价上涨以及现货敞口后,发电企业业绩弹性不一

大原则上来看,批发电力市场电价的上涨有利于相关发电企业在市场中实现更高的平均售价从而获取盈利增长,但实际发电企业盈利对市场电价的弹性幅度还需考虑企业为应对市场价格波动(尤其是下行风险)而提前采取的价格对冲措施对弹性的削弱。除了我们前文描述的由ERCOT组织的批发日前市场、批发实时市场以外,企业通过多种手段提前锁定交付电价从而对冲电价波动风险,如通过物理手段(如双边合约,电力买卖双方提前签订中长期合同,约定在固定期限内以固定量和固定电价或一定的电价公式进行电能量交易)以及金融手段(如电价期货或期权等场内场外工具,以电价期货为例,期货买卖双方参考交割时的批发电力实际价格与期货价格差异,按补差价方式进行期货的现金交割)。

我们汇总发电企业传统电源(主要包括气电、核电等)一般的电价对冲节奏和幅度,有两大特征:1)从对冲比例来说,传统能源企业提前一年锁定第二年的大部分电价,最多留5-10%的现货敞口;2)从对冲时间来看,考虑到对冲工具尤其是场内金融工具(如标准化电价期货合约)的流动性问题,金融对冲至多提前2-3年生效,因此越往远期现货敞口越大。因此,以2024年为基准年份,传统电源(火电、核电)当年、第二年、第三年电价对冲比例(即锁定比例)一般90%+、50%+、25%+,越往远期现货敞口越大。各市场化发电企业2024-25年业绩弹性已因为电价提前对冲而相对有限,但普遍到2026年开始业绩对现货电价变化的弹性开始放大。

具体来看,我们对美国主要几家拥有市场化发电业务的上市企业的电价对冲情况以及对应业绩弹性基于公司公开披露资料进行整理如下(具体公司的基本情况介绍详见报告原文最后一章节):

1.Vistra(VST):根据公司指引,截至1Q24业绩会(2024年5月),公司2024、25年核电/新能源/煤电发电业务的电价锁定比例为91%、73%,气电发电业务的电价锁定比例为98%、84%,2026年公司发电业务整体电价锁定比例约50%。基于上述电价锁定比例,公司估算每1$/MWh的销售电价波动,公司核电/新能源/煤电发电业务的收入弹性2024、25年分别为7.6、29.2$mn,而每1$/MWh的点火价差波动,公司气电发电业务的弹性2024、25年分别为3、18$mn;针对2026年,公司尚未给出精确的弹性预期,但指引2026年弹性约为2025年的一倍。基于上述指引,我们估算市场电价每上涨10%,以公司2024E EBITDA中值为底数,公司2024、25、26年EBITDA弹性。

2.Constellation(CEG):根据公司指引,2024、25、26年通过各类州清洁能源或核能补贴项目(如NJ ZEC,IL CMC,IL ZEC)已经锁定量价的电量占全部核电发电量的60%、57%、55%。基于2024年公司核电发电均价38$/MWh的基准指引,我们估算核电电价市场化未对冲部分在此基础上每上涨10%,以公司2024E EBITDA为底数,公司2024、25、26年EBITDA弹性。

3.NRG Energy(NRG):根据公司指引,公司EBITDA贡献中德州发售电业务占比约1/3,其中售电、发电分别占55%、45%。对于德州发电部分,公司单独给出了相关指引。截止2024年3月31日,公司2024、2025、2026年德州业务预计发电量的95-100%、约50%、<25%已进行了对冲锁定。基于公司德州发电业务毛利润对电价敏感性指引,我们估算若德州发电价格在当前均价(45$/MWh)基础上上涨10%,可以带来公司EBITDA增厚2024、25、26年情况,以公司2024E EBITDA为底数,对应的EBITDA弹性。此外,需注意的是这一弹性测算未考虑德州发电侧涨价对售电侧利润的潜在影响,因此不排除实际弹性低于上述指引水平的可能性。

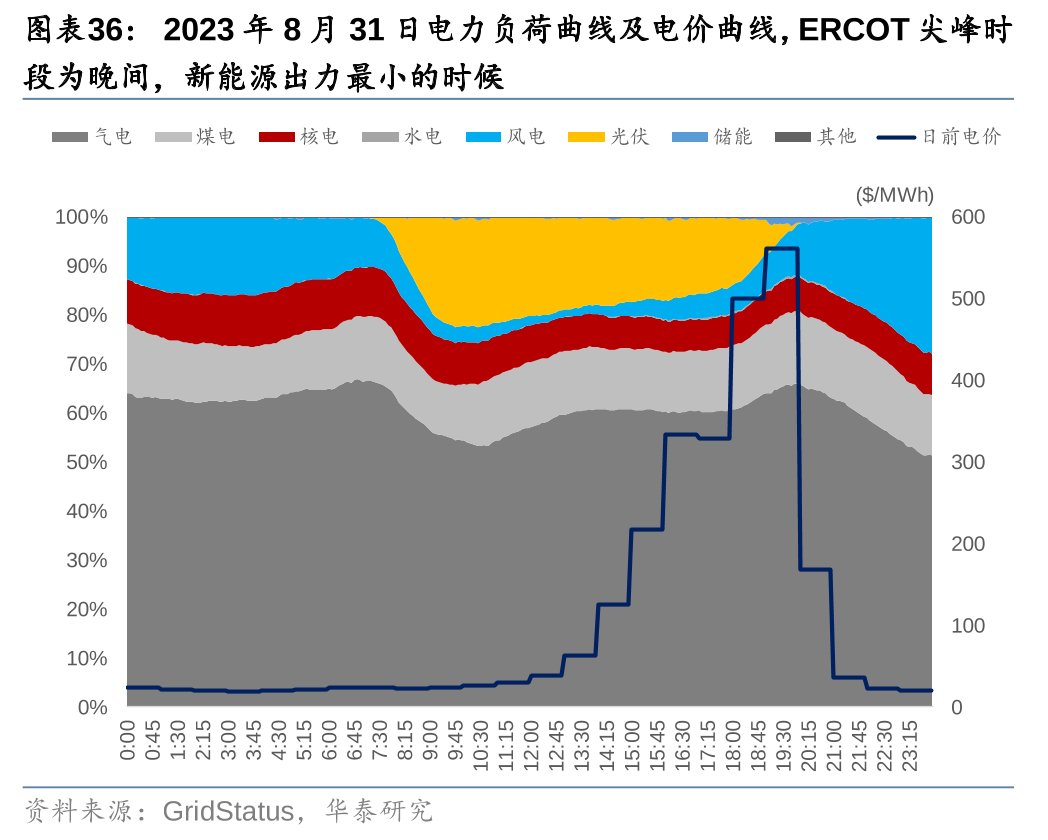

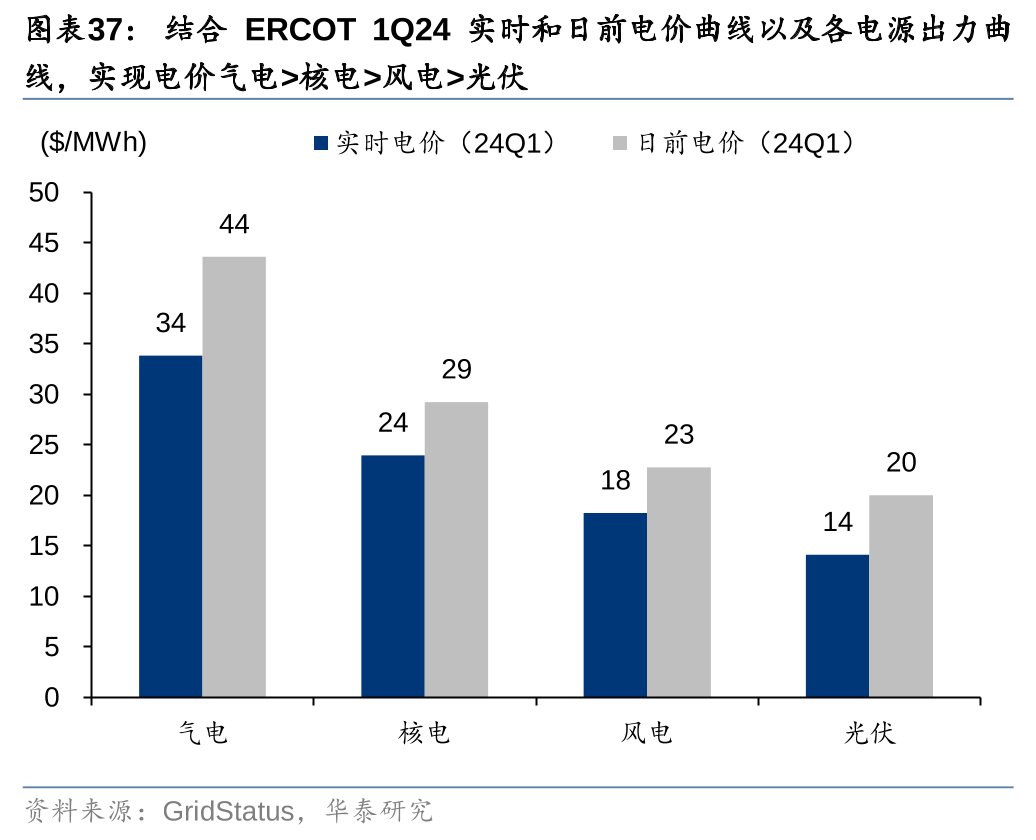

而对于新能源企业来说,参与电力市场电价有劣势,往往已通过中长期(5-10年)PPA形式提前锁定电价,批发电价上涨带来的弹性对新能源企业来说相对有限。以2023年典型天气为例,我们对ERCOT系统内各电源处理曲线以及电价曲线进行观察(图表35),可以看到ERCOT尖峰电价一般出现在新能源风电、光伏出力最小的晚间时段,这使得新能源进入市场交易并不能获得有利的电价条件。图表36则估算了以1Q24区间为例,若ERCOT区域内各类电源均全部进入批发电力市场交易,则结合出清电价和电源出力曲线,可实现电价气电>核电>风电>光伏,风光进入电力市场后可实现电价仅为气电的一半左右。因此,新能源机组一般会提前签订5-10年更长期的购电协议(PPA,金融或物理合同,相当于一种电价对冲手段),但也意味着对于新能源发电为主要业务的企业(如NEE、AES等)来说,短期其存量在运机组对电力批发市场价格上涨的弹性更小,增量部分潜在具备弹性(PPA电价参考批发电价上涨带来)。

美国电力公共事业板块还有哪些值得关注的投资机会?

美国电力供需长期低迷,使得当前美国市场化发电上市资产更为稀缺

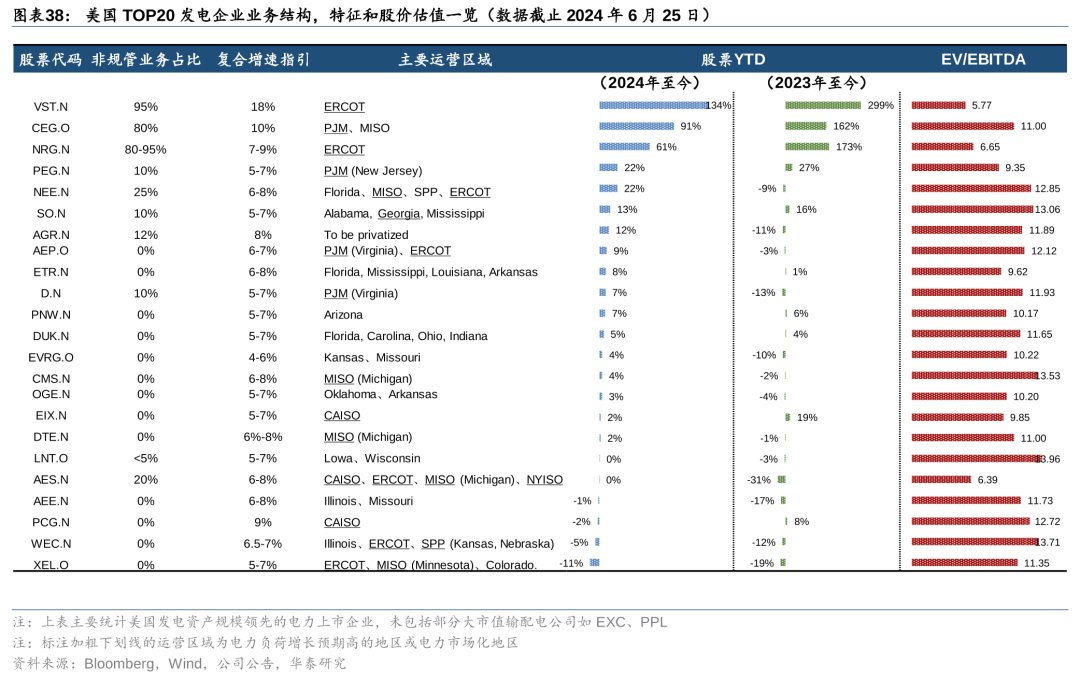

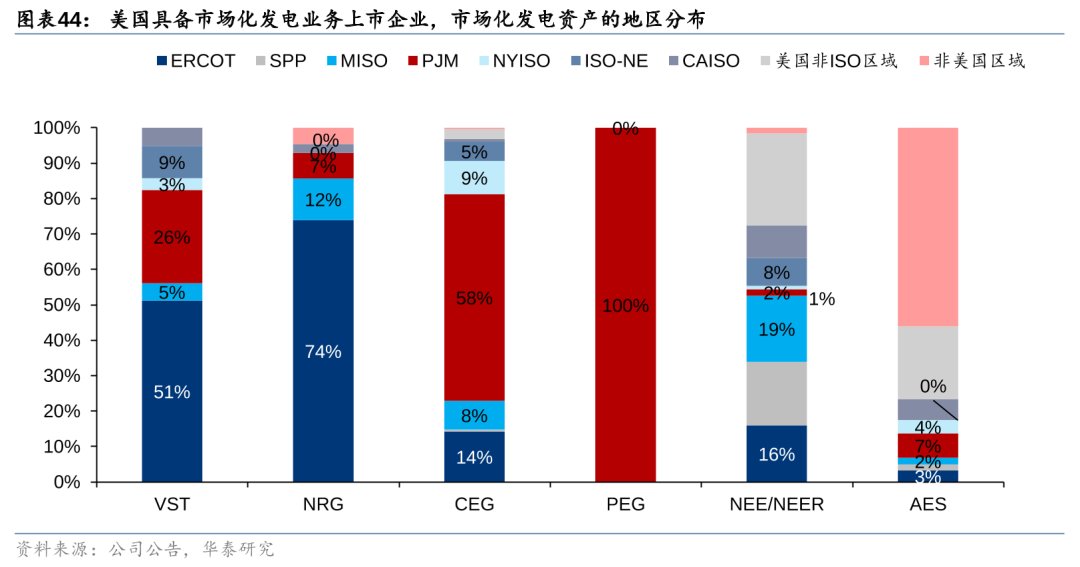

美国发电装机前二十公司中仅不到一半仍保留有市场化发电业务,具备业绩弹性的标的较为稀缺。由于过去十年美国电力需求增长停滞,电价持续相对低迷,大部分发电企业持续提升受规管业务占比(由监管机构设定准许回报的输配电业务或发输配售一体化业务)或者延伸至售电环节通过发售一体化以平滑电价波动对经营的影响、稳定企业增长预期。也正因为此,面向当前的电力供需紧张局面,仍保留高比例市场化发电业务、业绩可以受益于批发电价上涨的高弹性发电标的在美股是相对稀缺的。据我们不完全统计,美国发电装机排名前二十企业中:

1.以市场化发电业务为主营的仅有Vistra(非规管业务占EBITDA的95%,包括75%的市场化发电业务和20%的市场化售电业务)、Constellation(非规管业务占比约80%,包括发电资产均为市场化业务、售电业务大比例在竞争放开市场)、NRG Energy(非规管业务占比80~95%,包括德州和东部发售一体化业务为市场化,其余地区发售一体化业务受到不同程度监管)。

2.市场化电力业务占比相对高的还包括NextEra Energy(非规管业务占比公司营收约25%,主要系占比35%的发电业务中70%+位于竞争性电力市场,其余65%为规管垂直一体化公用事业)和AES Corporation(非规管业务占公司营收和利润的约20%,主要来自新能源发电业务,其余业务主要是规管输电业务和境外能源基建业务)。

3.少数规管公用事业公司保留有约10%的市场化电力业务敞口,包括Public Service Enterprise Group(子公司PSEG Power&Other拥有位于PJM电力市场的3.76GW核电业务),Southern Company(子公司Southern Power拥有55座市场化气电、风电、光伏电站)以及Dominion(子公司Contracted Energy拥有一座2GW核电站和合计1GW的多座光伏电站参与市场化卖电)。

在AI、电气化、再工业化多管齐下驱动美国电力需求二次向上的大背景下,我们认为围绕电力供给成为需求增长瓶颈环节的大主题下仍有投资主题值得持续追踪。

发电产业链上:

1. 继续跟踪ERCOT地区高弹性发电标的,短期受ERCOT远期电价回落以及新建气电机组预期影响,股价有所回调,但结合今年以来ERCOT地区尖峰电价出现早于以往,以及未来几年ERCOT地区可控裕度跌落,我们预计随今年夏季旺季电价上行以及远期电价以及点火价差的继续回升,相关公司关注度有望重新修复。

2. 随缺电预期从ERCOT向PJM、MISO、CAISO等其他电力负荷预期逐渐上调的电力市场蔓延,相关地区内经营的市场化发电企业电价上修预期或增强。其中,上述公司核电资产若与数据中心落地PPA合同,则将更快提供额外的盈利弹性;存量新能源资产电价调整概率较低,但增量部分或存在涨电价弹性。

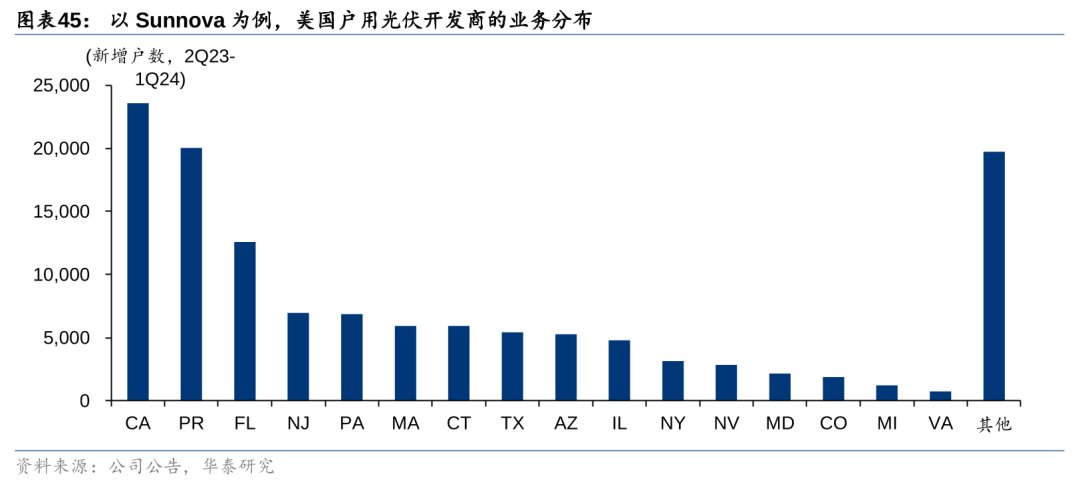

3. 最后,随着电力紧缺最终从发电侧蔓延到用电侧(批发电价上涨传导至零售电价上涨、以及用户侧有序限电概率提高),分布式发电或在用户保供需求下开始自发增长,且本轮美国分布式光伏出清后竞争格局有望优化。

泛电力产业链上:

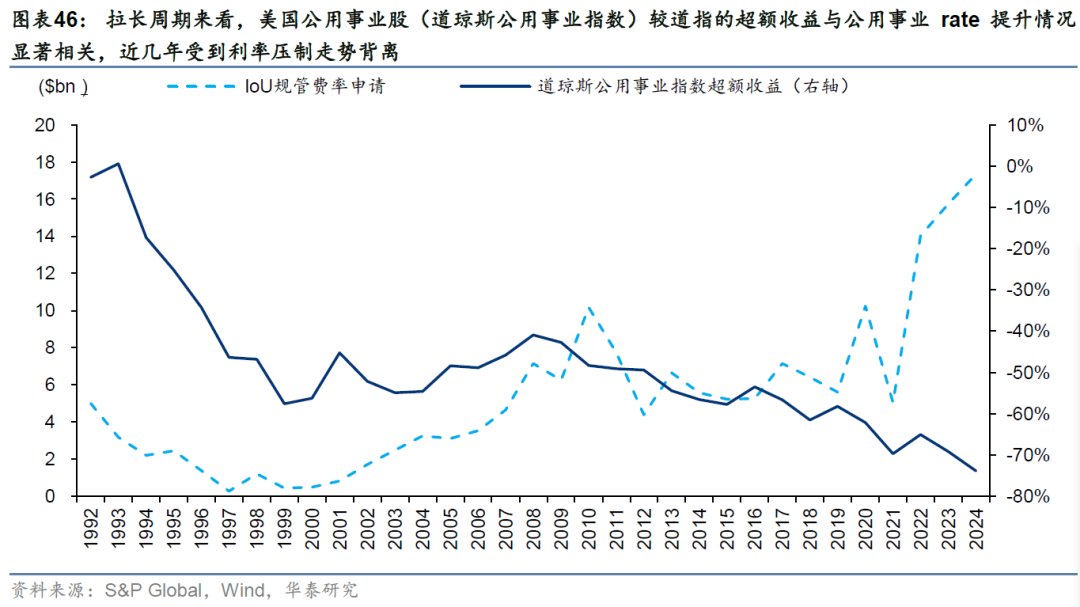

1. 关注电力需求增长预期强烈如德州、弗州、加州等区域规管公用事业RAB和ROE提升带来的负荷增速上修机会。拉长周期来看,美国公用事业股(以道琼斯公用事业指数为表征)较道指的超额收益与公用事业规管费率的增长显著相关,但近几年受到利率压制走势背离,这或许意味着降息周期开始后美股公用事业还有重估空间。

2. 关注电力上游天然气能源、能源装备产业链机会。(详见《能源转型专题:AI将推动海外电力相关投资全面提速》,2024/06/02)。

方向一:ERCOT用电从淡季走向旺季,相关企业回调后有望二次向上

我们复盘了以ERCOT地区发售电业务为主的市场化电力企业,过去一年的股价走势与ERCOT电力市场价格预期变化、AI主题、个股事件驱动等相关,可以分为几个阶段。相关公司具体分析请见研报原文。

方向二:看好涨电价逻辑从ERCOT向全美、从传统能源向新能源延伸

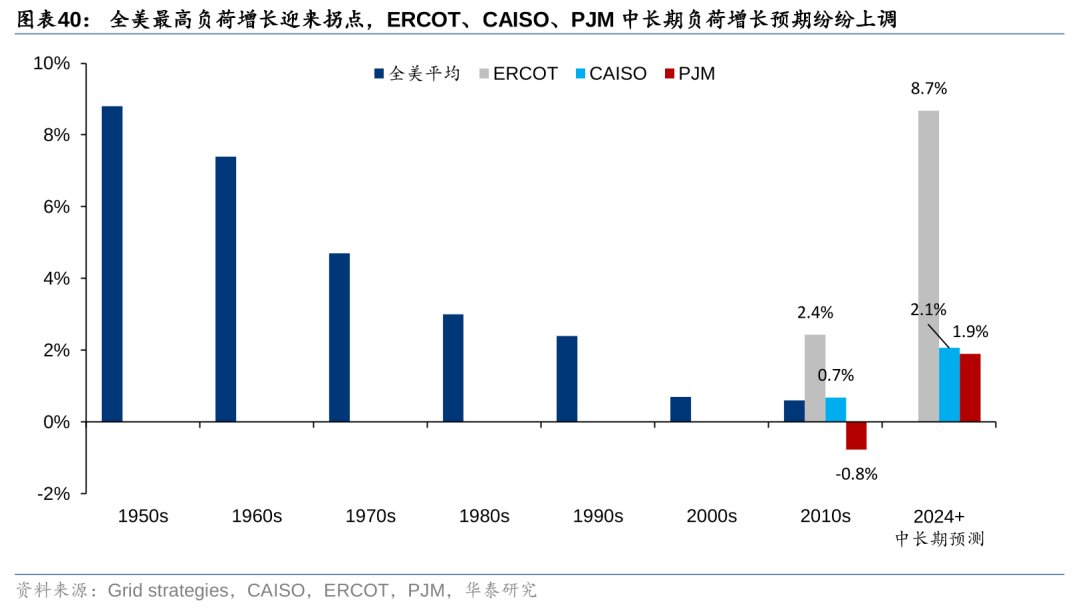

各州负荷增长预期陆续向上,涨电价预期或有望从ERCOT向全美范围蔓延。全美范围内,除了ERCOT于2024年4月上调十年期最高负荷预测(从0.8%提升至8.7%,是过去十年的2.4%的超3倍)以外,其他电力市场区域如CAISO、PJM、MISO等都预期未来十年电力负荷增长将在数据中心、电气化等因素带动下有所加速。

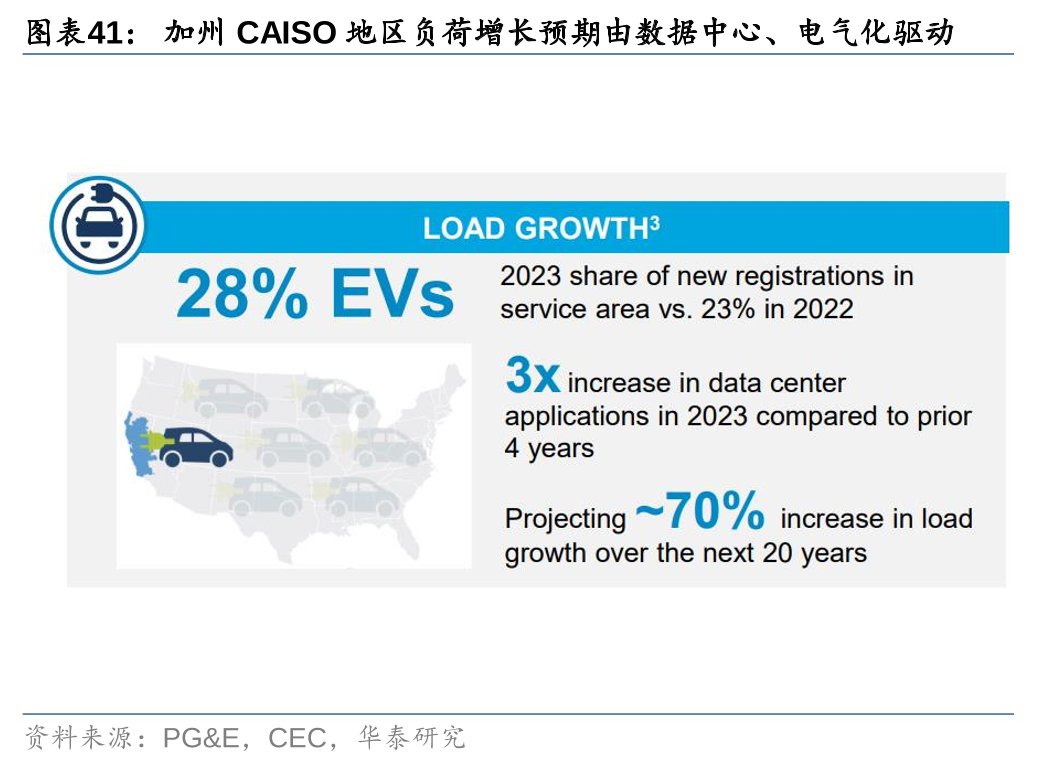

1.CAISO:电力最高负荷的复合增速由0.7%提高至2.1%。根据加州公用事业公司PG&E资料,1)2023年CAISO区域内提交的数据中心并网申请是过去四年平均的三倍;2)2023年CAISO区域内新增接网申请28%来自电动汽车(2022年为22%)。根据CAISO于2024年5月发布的《2023年度综合能源政策报告》,预计2035年CAISO地区最高负荷将在2023年44.534GW的基础上进一步增长至56.937GW,对应年复合增速2.1%,较2013-2023年的十年复合增速0.7%增长两倍。

2.PJM:电力最高负荷的增速有望由负转正至1.6~1.9%。PJM于年初发布中长期电力负荷增长预测,预计2024年向前的十年期间,夏季最高负荷、冬季最高负荷、用电量有望分别实现1.6%、1.9%、2.3%的年化复合增长,增长主要由数据中心,以及交通和工业电气化带动。而2013-2023年PJM实际实现的最高负荷约年化下降0.7~0.8%,对应未来最高负荷增长将由负转正。

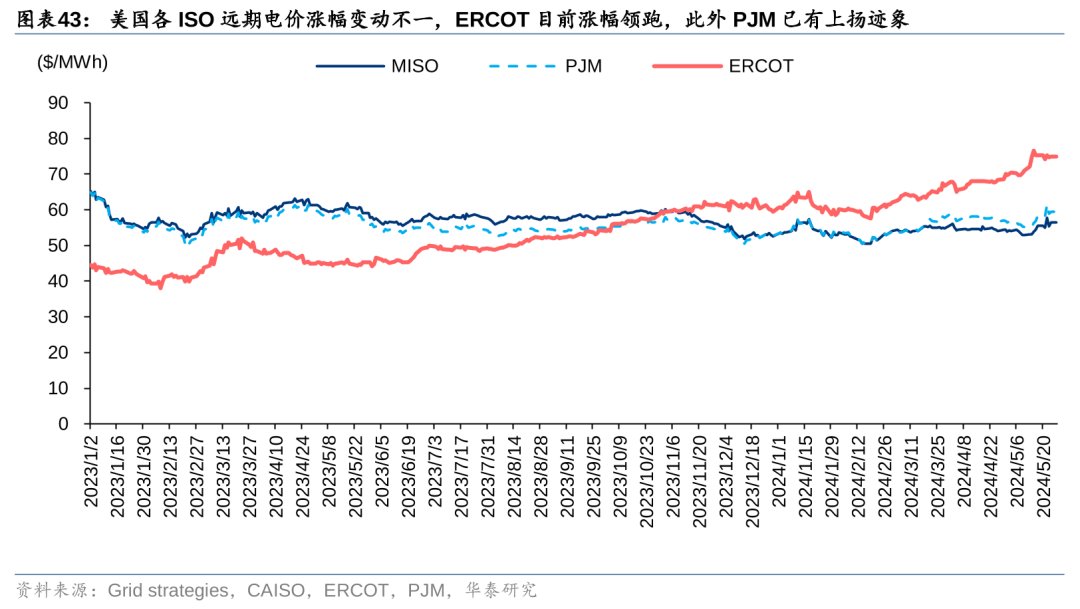

随负荷增长,预计远期电价上涨或从ERCOT向更多地区蔓延。以一年期维度来看,ERCOT地区远期电价(以2025年远期为例)上涨幅度最大,一年期涨幅达到66%,而PJM、ERCOT地区分别上涨4%、下跌4%,远期电价波动不大。需求侧看,上述地区远期需求负荷增速均已在上涨;供给侧看,虽然上述地区电网之间的互联互通好于ERCOT或在电力紧缺时提供冗余度,但是受政策审批方式影响上述地区电力新增供给以及输电设施的审批和建设速度均慢于ERCOT,因此电力供需趋紧、电价上涨在或是趋势性的,电价上涨带来的投资逻辑有望从EROCT向更多地区蔓延。

从相关企业来说,意味着电力企业的投资逻辑从ERCOT地区企业有望向外蔓延,如PJM地区发电资产占比高的市场化企业;MISO、CAISO地区具备一定体量的发电资产。

1. 一方面,上述标的发电资产本身处在竞争性电力市场,对批发电价上涨有一定弹性。

2. 另一方面,在AI与电源签订直供电长协的趋势下,相关企业也存在长协电价上涨的预期。

3. 此外,新能源电力供应数据中心的案例也开始出现,如今年5月Microsoft与Brookfield签订全球性框架协议,计划累计开发10.5GW新能源电站,电站投产后接入Microsoft数据中心所在地电网当中。通过这种合作形式,一方面此类PPA形式可以满足科技企业清洁能源用电承诺,但同时依靠电网供电(而非波动新能源直供电)保障了数据中心用电的稳定性。

更进一步看,批发电价上涨若最终传导到零售电价上涨,将利好分布式光储开发商的量价修复。随着电力紧缺最终从发电侧蔓延到用电侧(批发电价上涨传导至零售电价上涨、以及用户侧有序限电概率提高),分布式发电或在用户保供需求下开始自发增长,且本轮美国分布式光伏出清后竞争格局优化,头部企业有望受益。

方向三:降息或带来规管公用事业股更大力度的估值修复

除了上述具备市场化业务的企业之外,美国大部分的电力公用事业上市公司还是以规管业务为主。前面最开始也提到,大部分都是各种垂直一体化的发输配售电企业,或者输配售电企业。对于此类企业,我们复盘历史上美国公用事业股的超额收益(以道琼斯公用事业指数DJUSUT和道琼斯指数DJUS股价进行对比),可以看到与过去三十年S&P Global统计的美国上市公用事业企业(Investor-owned utility)每年提交的rate request(即电费增长)整体正相关性较强。而2022年以来美国公用事业进入新一轮rate增长周期,主要来自输配电更新投资、清洁能源装机投资等的驱动,但是股价走势分化,并未随rate增长而出现超额收益,我们推测是受到了高利率的压制。美国公用事业企业以稳定的业绩和派息增长具备红利投资价值,高利率使得市场对公用事业资产股息收益率要求提高,从而导致股价受到压制。这也意味着一旦美国降息周期开启,美国公用事业指数有望迎来股息收益率(息差)要求降低+股价反应rate base增长的“戴维斯双击”。

从标的的弹性来看,位于电力供需增长预期更为强烈地区的公用事业股或受到更高的关注。

相关标的具体分析,请见研报原文。

风险提示

若美国电力需求增长不及预期或电力供给释放快于预期,美国电力供需紧张程度弱于预期,则可能带来电价涨幅弱于预期以及电力资本开支增长不及预期的风险。

本文源自券商研报精选

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com