定增“遇冷”的同时,越来越多的券商转向发债融资。7月3日,华安证券发布公告表示,公司发行总额不超过100亿元公司债的注册申请已通过中国证监会的审批。仅前一日,国联证券也发布公告表示,其发行次级公司债的注册申请获批。含上述券商在内,年内19家券商向专业投资者公开发行公司债或次级公司债的申请均获得中国证监会同意注册批复。然而,相较之下,券商另一融资方式定增却屡现“折戟”。有业内人士表示,在监管发声审慎再融资的市场环境下,发行公司债等债券融资方式相对安全稳定,流程也相对简单,有助于提高券商资本运作的效率和市场竞争力。

19家券商获准发行公司债

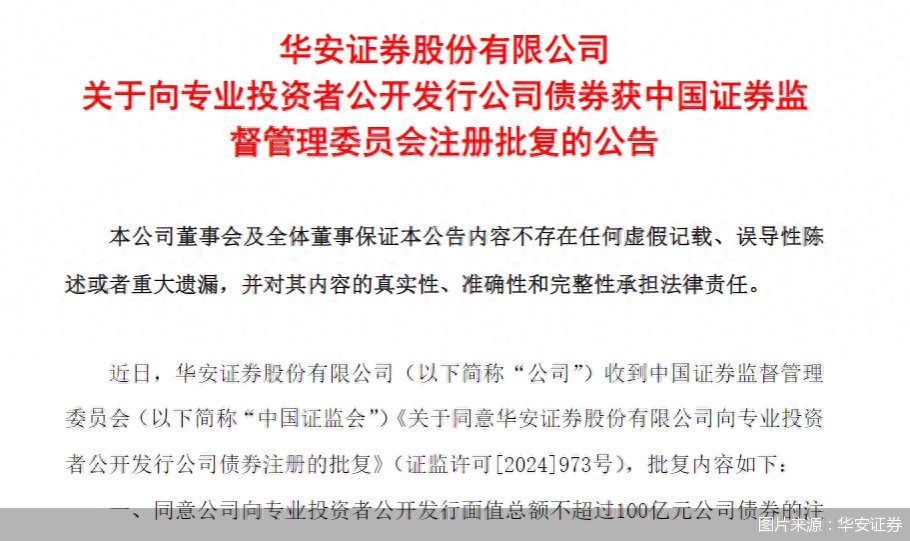

又一券商获准发行公司债。7月3日,华安证券发布公告表示,公司向专业投资者公开发行面值总额不超过100亿元公司债的注册申请已通过中国证监会的审批。

据华安证券5月发布的2024年面向专业投资者公开发行公司债券募集说明书(注册稿)显示,华安证券债券募集资金不超过100亿元,拟分期发行。募集资金拟将不超过80亿元用于补充运营资金,满足公司业务运营需求,或偿还到期债务,不超过20亿元拟用于偿还到期/回售公司债券本金,调整优化债务结构,降低财务风险。

彼时,华安证券在公告中表示,将根据未来证券市场走势和公司业务发展需求灵活、审慎地运用资金,通过创新转型充分挖掘传统业务潜力,积极拓展创新业务,根据实际业务需要灵活使用资金。

无独有偶,7月2日,国联证券也发布公告称,收到中国证监会出具的批复,同意国联证券向专业投资者公开发行面值总额不超过60亿元次级公司债的注册申请。值得一提的是,今年1月,国联证券也曾收到中国证监会批复,彼时,中国证监会同意国联证券向专业投资者公开发行面值总额不超过180亿元公司债的注册申请。

据公告不完全统计,含上述券商在内,2024年以来,山西证券、招商证券、国金证券等19家券商提交的关于向专业投资者公开发行公司债或次级公司债的申请,获得中国证监会同意注册批复。相比之下,2023年同期的相关数据则仅为12家。

除新增申请获批外,年内券商发债融资的热情也居高不下。Wind数据显示,截至7月4日,今年以来,已有64家券商境内发行债券278只,金额合计达4994.87亿元,而这一数据已占到2023年全年数据的70.7%。若对比完整年度数据看,2023年券商境内发行债券金额合计为7064.22亿元,较2022年的5326.65亿元同比增长32.62%。

具体到单家机构来看,2024年至今,招商证券境内发行债券金额排名居首,达565亿元。同期,广发证券、国信证券则分别以329亿元、324亿元的境内发行债券金额排在第二、第三。含上述券商在内,年内已有16家券商的境内发行债券金额超百亿元。

经济学家、新金融专家余丰慧认为,今年以来,多家券商选择发行公司债的原因可能在于,首先,公司债的发行条件和流程相对简单,审核周期短,能够快速满足券商的融资需求。其次,公司债和次级公司债的利率通常较低,有助于降低券商的融资成本。券商密集获批发行公司债也反映了当前市场环境下,公司债作为一种重要的融资方式受到越来越多的关注和认可。

券商融资冷热不均

相较于发债融资的火热,作为券商另一种融资方式的定增却在年内屡现“折戟”。6月19日,财达证券发布公告表示,此前,向特定对象发行股票拟募资不超过50亿元的决议有效期满自动失效。除财达证券外,年初以来,浙商证券也出现定增决议到期自动失效的情况。另外,国联证券则因筹划收购民生证券控制权并募集配套资金事项,而决定终止定增并撤回申请文件。

若拉长时间来看,2023年,华鑫股份、中原证券等券商或券商母公司也均终止向特定对象发行股票。其中,中原证券表示,综合考虑资本市场环境,并统筹考虑公司实际情况和融资安排等因素,经审慎分析与论证后决定终止定增事项。

余丰慧坦言:“从2024年以来的券商融资情况看,各家券商可能倾向于采用相对低成本、低风险的融资方式。在监管发声审慎再融资的市场环境下,发行公司债等债券融资方式相对较为安全稳定,流程相对简单,有助于提高券商资本运作的效率和市场竞争力,成为各家券商选择的原因。”

2024年5月,中国证监会发布“关于修订《关于加强上市证券公司监管的规定》的决定”。其中指出,证券公司首次公开发行证券并上市交易和再融资行为,应当结合股东回报和价值创造能力、自身经营状况、市场发展战略等,合理确定融资规模和时机,严格规范资金用途,聚焦主责主业,审慎开展高资本消耗型业务,提升资金使用效率。再向前追溯,2023年8月,中国证监会发布的《统筹一二级市场平衡 优化IPO、再融资监管安排》中,也提及对于金融行业上市公司或者其他行业大市值上市公司的大额再融资,实施预沟通机制,关注融资必要性和发行时机。

余丰慧提示称,除了发行公司债外,券商还可以发行金融债券进行再融资、通过增资扩股进行股权融资等。这些融资方式都可以在一定程度上满足券商的融资需求,帮助其拓展业务和市场。不过,需要注意的是,每种融资方式都有其特点和风险,券商在选择融资方式时需要审慎,综合考虑自身的实际情况和市场环境。

北京商报记者 郝彦

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com