来源:广发证券

一、本周讨论的焦点问题:如何看待一些针对科创板的分歧

在上周的周报《从年内领跌到单周领涨,科创板能否绝地反击》中,我们重点推荐了以创新药、半导体、军工为代表的科创板。经过一周的路演交流,投资者反馈了一些针对科创板的分歧和疑虑,本篇报告我们主要汇报下对这些分歧和疑虑的思考:

(一)现阶段市场整体风险偏好较低,是否会影响科创板的情绪?

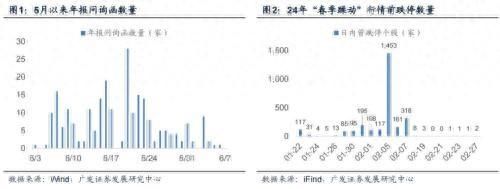

(1)年报集中严监管可能暂告一段落。国九条落地后的首个年报季,近期市场担忧监管的年报问询等从严规范上市公司的行为,可能导致部分ST个股或退市个股数量在短期内激增。历史上,4-5月的年报问询属于常规监管行为、并非今年首创,数量上也未显著高于往年平均水平。同时,6月6日至今,已无对于非风险警示类个股的新增年报问询函。

(2)在极端演绎之后,市场整体交易倾向可能正在转向回流。一个重要观测指标是跌停股数量,能够同时反映极端抛售意愿、和风偏最高的一部分投资者的回流意愿,通常每天在20家以下。如今年春季行情启动前,2月8日跌停数量由前一天的318家降至了8家,随后便持续稳定在了常规区间。6月7日,跌停数量已从前一日的159家降至40家,表明极端的抛售意愿可能已经临近充分释放、且资金的进场承接意愿已经开始修复。

(二)除了“独角兽”引发的联想,科创板还有哪些估值修复的推动力?

在上周的报告中我们提到:联想到5月下旬,据《人民日报》,习总书记在山东企业和专家座谈会上提到:“我们的独角兽企业新增数下降的主因是什么?”我们理解,发展独角兽企业与一级市场风险投资的培育直接相关,而二级市场成长股的估值环境与估值中枢又是风投“投资-退出-再投资”循环的重要参考。因此随着监管自上而下重视,未来发展培育独角兽企业,二级市场优质成长/科创企业的估值,有望从低估提升至合理的水平。

除此之外,今年各类龙头公司为代表的宽基指数,都先后有不同程度的估值修复。

过去3年,中国资产的ROE出现了连续下行,相应地,以沪深300为代表的核心公司,也经历了连续3年的估值下杀。但是,今年以来,决定中国总需求的关键变量中:出口、中央支出先后出现明显改善,地产的托底政策也表达了决策层的态度。于是,投资人对中国资产ROE可能逐步企稳的预期开始积累,对应龙头公司的估值修复可能是今年的主旋律。

在5月底至今科创50指数反弹后,我们观察各大宽基指数自24年2月低点后的估值扩张幅度,发现在各大宽基指数中,科创50仍是估值分位数修复幅度最小的指数,这与其自24年2月以来涨幅较小相符,与之对应的是,今年大盘蓝筹股/红利指数估值修复程度较好,中证100、中证红利、沪深300均较24年低点估值分位数修复5%以上,成长风格指数估值修复程度居后。

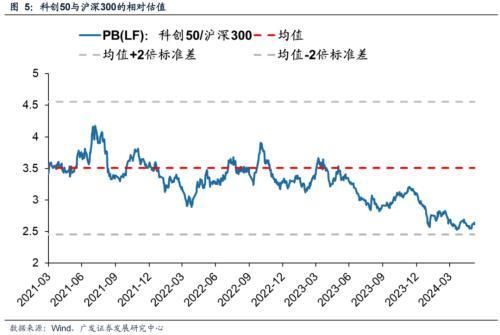

自22年起,成长/科创企业相对价值风格企业估值同步美联储紧缩进入了下行周期,截止24年6月,科创50相对沪深300的PB(LF)已接近指数成立以来均值-2倍标准差极值位置,估值性价比显著。

(三)但是,科创板估值的修复,是否还需要一些基本面的触发因素?

以科创板的主要权重半导体板块为例,我们梳理了基本面的主要边际变化:

(1)基本面:根据Wind,全球半导体周期、中国半导体周期,已连续13个月同比向上、连续5个月处于正增区间。历史上,半导体板块的市场表现与半导体周期往往有强的同步关系,在产业基本面改善近半年之后,板块已积累了一定反弹动能与上行空间。

(2)估值:根据上海市政府,6月19日将召开2024陆家嘴论坛,国家金融管理部门将作“科技创新与资本市场高质量发展”主题演讲。

(3)政策面:①根据央视网,国家大基金三期于5月24日成立,注册资本3440亿人民币,有望由银行引导社会资本对集成电路核心领域进行关键投资;②根据人民政协网,6月6日,全国政协十四届常委会第七次会议闭幕会后,清华大学集成电路学院副院长尹首一应邀作题为“我国芯片产业发展前景及挑战”的学习讲座。

(四)全球流动性预期,对科创板的估值会有哪些影响?

首先,从逻辑上来说,股价最终是基本面和估值两个方面因素共同作用的结果,下表中,我们展示了不同美债利率环境和基本面环境下,成长股表现的情况:

回到当前的情况,以科创板的核心权重半导体为例,目前很多公司的基本面仍然以订单为主,暂时缺少利润的爆发,因此,估值修复和扩张的幅度,确实可能要依赖于一些全球流动性的变化。

继南美与瑞士、瑞典降息后,考虑相对较弱的经济及通胀水平,欧央行宣布于24年6月降息25BP,此前加拿大央行亦宣布6月降息,非美国家纷纷开启降息周期或进一步推动全球流动性由紧缩转为宽松。

下一步,关键还在于美联储,过去3个月的非农就业数据,似乎给大家一个印象,每当市场预期降息很强的时候,非农就业数据就会很超预期,每当市场降息预期很低迷的时候,非农就业数据就会低于预期。

随着超预期的5月非农就业数据出炉,市场预期的年内美联储降息次数降到1次,同时时间从9月推后到11月。但是展望后续来看,当市场对美联储降息预期逐渐悲观以后,反而美联储又可能开始引导降息预期。

二、本周重要变化

(一)中观行业

1.下游需求

房地产:截至6月7日,30个大中城市房地产成交面积累计同比下降40.31%,30个大中城市房地产成交面积月环比上升119.61%,月同比下降25.71%,周环比下降26.15%。

汽车:乘用车:5月1-31日,乘用车市场零售168.5万辆,同比下降3%,环比增长10%,今年以来累计零售805.2万辆,同比增长5%;5月1-31日,全国乘用车厂商批发201.0万辆,同比增长0%,环比增长3%,今年以来累计批发956万辆,同比增长8%。新能源:5月1-31日,新能源车市场零售79万辆,同比增长36%,环比增长17%,今年以来累计零售324.2万辆,同比增长34%;5月1-31日,全国乘用车厂商新能源批发90.3万辆,同比增长33%,环比增长15%,今年以来累计批发364.3万辆,同比增长31%。

2.中游制造

钢铁:螺纹钢现货价格本周较上周跌2.41%至3611.00元/吨,不锈钢现货价格本周较上周跌0.43%至14289.00元/吨。截至6月7日,螺纹钢期货收盘价为3655元/吨,比上周下降1.38%。

化工:截至6月6日,中国化工产品价格指数为4779,较上周下降1.1%,合成氨价格指数2843,较上周下跌4.3%;截至6月7日,沥青期货结算价为3452元/吨,较上周下跌5.0%。

3.上游资源

煤炭与铁矿石:本周铁矿石库存上升,煤炭价格上涨。秦皇岛山西优混平仓5500价格截至2024年6月3日涨0.48%至881.20元/吨;港口铁矿石库存本周上升0.46%至14929.00万吨;原煤4月产量下降6.93%至37166.50万吨。

国际大宗:WTI本周跌1.90%至75.53美元,Brent跌2.34%至79.47美元,LME金属价格指数跌3.91%至4192.50,大宗商品CRB指数本周跌1.40%至290.16,BDI指数上周涨3.64%至1881.00。

(二)股市特征

股市涨跌幅:上证综指本周下跌1.15%,行业涨幅前三为公用事业(2.82%)、交通运输(1.09%)、煤炭(-0.19%);跌幅前三为综合(-7.41%)、轻工制造(-5.76%)、社会服务(-5.65%)。

动态估值:A股总体PE(TTM)从上周16.93倍下降到本周16.67倍,PB(LF)从上周1.43倍下降到本周1.41倍;A股整体剔除金融服务业PE(TTM)从上周25.32倍下降到本周24.88倍,PB(LF)从上周1.93倍下降到本周1.91倍。创业板PE(TTM)从上周44.96倍上升到本周43.06倍,PB(LF)从上周2.83倍上升到本周2.72倍;科创板PE(TTM)从上周的77.77倍下降到本周75.62倍,PB(LF)从上周的2.95倍下降到本周2.88倍;沪深300 PE(TTM)从上周12.03倍下降到本周12.04倍,PB(LF)从上周1.24倍下降到本周1.25倍;行业角度来看中,本周PE(TTM)分位数扩张幅度最大的行业为公用事业、交通运输、煤炭等。PE(TTM)分位数收敛幅度最大的行业为机械设备、轻工制造、纺织服饰;有有色金属、家用电器、社会服务、建筑装饰、电力设备、通信等行业估值低于历史10分位数;本周股权风险溢价从上周1.66%上升到本周1.74%,股市收益率从上周3.95%上升至本周4.02%。

融资融券余额:截至6月7日周五,融资融券余额15039.03亿元,较上周下降1.48%。

限售股解禁:本周限售股解禁450.80亿元,上周限售股解禁933.22亿元。

北上资金:本周北上资金净买入53.05亿元,上周净买入-56.61亿元。

AH溢价指数:本周A/H股溢价指数下降到138.79,上周A/H股溢价指数为140.32。

(三)流动性

6月3日至6月7日期间,央行共有5笔逆回购到期,总额为6140亿元;5笔逆回购,总额为100亿元;公开市场操作净投放共计-6040亿元。

截至2024年6月7日,R007本周下降3.06BP至1.8304%,SHIBOR隔夜利率下降14.90BP至1.7190%;期限利差本周上升3.97BP至0.6793%;信用利差下降2.66BP至0.2671%。

(四)海外

美国:本周一公布5月ISM制造业PMI 48.7,低于前值49.2。本周二公布四月耐用品新增订单2756.9亿美元,前值3055.3亿美元。本周三公布5月ADP就业人数增加15.2万人,前值18.8万人;美国5月ISM服务业53.8,前值49.4。本周五公布非农就业人口增加27.2万人,前值16.5万人。

欧元区:本周三公布5月欧元区服务业PMI53.2,前值53.3;综合PMI52.2,前值51.7;4月欧盟PPI同比为-5.5%,前值-7.6%。周五公布第一季度欧元区实际GDP季调同比0.4%,前值0.4%;第一季度欧盟就业人数同比为-0.9%,前值1%。

英国:本周一公布5月制造业PMI51.2,高于前值49.1。

日本:本周一公布5月制造业PMI50.4,高于前值49.6。

海外股市:标普500上周涨1.32%收于5346.99点;伦敦富时跌0.36%收于8245.37点;德国DAX涨0.32%收于18557.27点;日经225涨0.51%收于38683.93点;恒生涨1.59%收于18366.95点。

(五)宏观

非官方PMI:中国5月财新服务业PMI54.1,较4月上升1.5个百分点。

进出口:中国海关总署数据,5月出口同比(按美元计)为7.6%,高于前值1.5%;5月进口同比(按美元计)为1.8%,低于前值8.4%。

外汇储备:中国5月末外汇储备32320.39亿美元,环比增加312.08亿美元。

四、下周公布数据一览

下周看点:日本一季度不变价GDP(%);英国4月失业率(%);中国5月CPI以及PPI(%)、美国5月CPI和核心CPI(%)、德国5月CPI(%);中国5月金融数据(M0、M1、M2以及社会融资数据)、美国联邦基金目标利率、美国5月PPI最终需求和5月核心PPI(%);美国6月密歇根大学消费者情绪指数、4月欧盟商品进出口额(%)。

6月10日周一:日本一季度不变价GDP(%)

6月11日周二:美国5月炼油厂加工量(百万桶/天)、英国4月失业率(%)

6月12日周三:中国5月CPI以及PPI(%)、美国5月CPI和核心CPI(%)、德国5月CPI(%)

6月13日周四:中国5月金融数据(M0、M1、M2以及社会融资数据)、美国联邦基金目标利率、美国5月PPI最终需求和5月核心PPI(%)

6月14日周五:美国6月密歇根大学消费者情绪指数、4月欧盟商品进出口额(%)

五、风险提示

地缘政治冲突超预期(中美贸易/金融领域的关系仍有不确定性)。全球流动性收紧斜率超预期(美联储宽松不及预期、欧央行快速加息、日本央行宽松货币政策转向等)。国内经济增长不及预期(国内“稳增长”政策落地效果仍有不及预期风险,出口超预期受海外需求拖累、地产消费信心难恢复等)。

本文源自券商研报精选

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com