当下流行的投资策略是什么?

一手红利,一手AI。

既有稳健性,又有成长性。从股价涨幅来看,两者的确是最近一年多股市盈利效应的两大支撑。

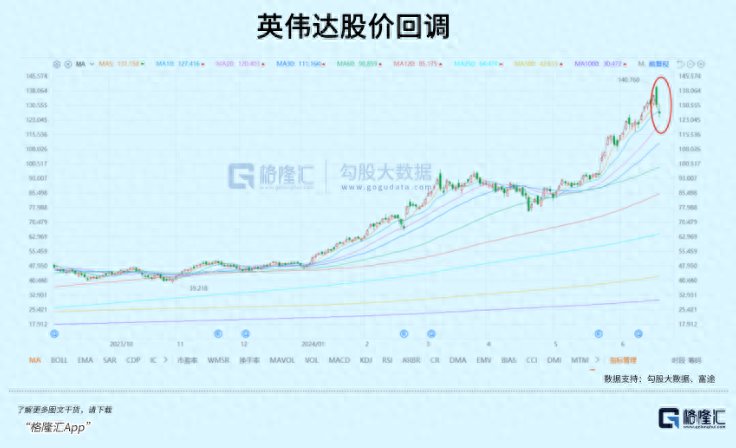

不过,上周四、周五,AI绝对龙头英伟达出现了巨幅的回调,从股价最高位算下来,跌幅达到10%。虽然有美股“四巫日”的影响,但短期内涨幅太大,才是关键因素。

要知道,全球“唯三”的3万亿美元市值的公司--微软、苹果和英伟达,市值从2万亿美元升到3万亿美元,微软用了945天,苹果则用了1044 天,英伟达只用96天,是前两者的1/10。

短期内涨幅过大,容易引发资金获利了结。毕竟,真正落袋的盈利,才是真的盈利。

这也似乎预示着,AI热潮要暂告一段落。

因为AI板块积累了庞大的资金,这一次的AI抱团松动,预期会流出相当可观的资金,这些资金会去向何处,很可能就是下一阶段上涨的动力。

问题在于,资金到底最有可能流向哪里呢?

01

哪里可以承载资金?

在回答这个问题之前,我们不妨先回看一年来在港股和A股,一个很流行的投资策略--杠铃策略(Barbell Strategy)。

什么是杠铃策略?

顾名思义,效仿举重运动中的杠铃,两端重,中间轻的策略。具体说来,就是在投资中,这一策略涉及将资金分配到两个极端:一端是低风险、低收益的资产,如国债、定期存款等;另一端是高风险、高收益的资产,如股票、商品、私募股权等。

如果映射到纯股票投资,也可以是一端低波动低风险收益稳健的资产,一端是高风险高收益的资产。

这种资产配置方法,旨在平衡风险与回报,通过同时投资于低风险和高风险资产,以期在市场波动中获得稳健的收益。投资者通过在风险谱的两端分配资产,可以减少对单一资产类别的依赖,从而分散风险。低风险资产为投资组合提供了稳定的收益来源,即使市场波动,也能保护投资本金。而高风险资产具有较高的增长潜力,在市场表现良好时,可以显著提升投资组合的总体收益。

投资者可以根据市场环境和个人风险偏好,调整两端资产的比例,以适应不同的市场周期,无论是牛市还是熊市。投资者首先需要确定自己的风险承受能力和投资目标,再将资产分配到低风险和高风险两端。定期评估市场环境和投资组合的表现,必要时进行调整。在高风险端,选择多个不同的资产类别,以进一步分散风险。设置止损点,控制单一资产的最大损失。

杠铃策略为投资者提供了一种在稳健与进取之间取得平衡的方法。通过精心的资产配置和风险管理,投资者可以在追求收益的同时,有效控制风险。

套用杠铃策略,AI等众多高科技概念就相当于高风险高收益的一端,而高股息的红利板块,则是杠铃的另一端,这一端代表的是低风险,低波动以及收益稳定等特征。

环顾目前的港股和A股市场,除去成长概念,资金依然比较热衷的方向,还有高股息红利、出口链等等。

文章开篇就提到,科技成长股面临回调风险,出口链虽然仍然受益于全球疫后复苏,但地缘问题、关税壁垒以及长期性都是风险。

相比之下,红利板块不管确定性、持续性,都更高,是少有的能够承接AI等科技股流出资金的地方。

02

市场为何一直钟爱红利?

从去年至今,红利概念就一直是A股、港股市场的热门概念。

原因大致有三点:

首先,是宏观环境的变化。

目前,国内经济正进入高质量发展阶段,投资领域也出现变化,其中一个是各类资产回报率普遍换挡回落,资金趋于理智,一边是充裕的资金,另一边是优质资产相对缺乏,这种不匹配,俗称“资产荒”现象。

在国债收益率、存款利率等收益率中枢普遍回落的当下,红利股确定的股息率普遍超过资产荒时期各类资产的回报率,使其配置价值凸显。另外,在投资前景面临不确定性时,资本往往倾向于寻找盈利确定性高的资产,低风险低波动的红利资产能够提供确定性溢价。

第二,红利股所涉及的行业,一般都是处于成熟发展期的行业,竞争格局清晰,经营的可持续性强,比如金融、基础设施、公用事业、能源等行业。既不像新兴科技行业那样,充满不确定性,也不需要投入过多的资源,才能使经营持续下去,即使是重资产行业,大概率也已经过了资本开支的高峰期。

第三,红利股一般有稳健的基本面,盈利、现金流情况都相当不错,也有充足的能力通过“高股息”来回报投资者。在成长性方面,可能无法和新兴的科技公司相比,但基本也不用担心新兴科技公司的常见的风险。

巴菲特对于好公司的理解,主要就是两条,一个是有长期稳定的盈利能力,另一个则是有长期稳定的自由现金流能力。

这些,正是红利股的特点。

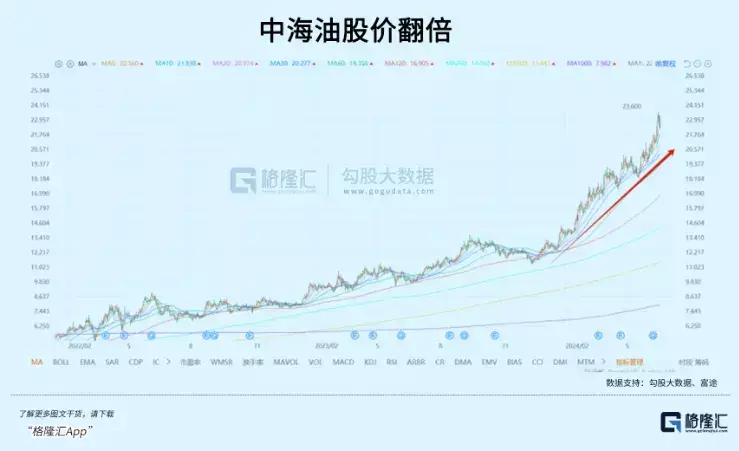

如中海油,今年到现在,成功翻倍。

相比许多高科技公司的表现都要出色,从股息率上看,中海油达到5.92%,比茅台还要高。

03

港股红利到底有哪些优势?

相比A股,港股的红利板块有着不一样特点:

最主要的,是估值低。

港股一直是全球资本市场的估值洼地,同样的公司,A/H也有明显的估值价差,虽然有港股自身离岸市场流动性低的客观因素,在平时可能会被人诟病,但在红利股受最追捧的当先,反而成为港股的优势,因为对比A股,同样的公司在股息率方面,港股的优势明显。

以中海油为例,今年以来,港股中海油的涨幅翻倍,而A股只有60%。即便如此,中海油港股和A股的股息率分别为5.92%、3.74%,港股明显高于A股。

另外,和国际市场接轨多年,港股也比较注重通过分红回报投资者,国际资本,特别是长线资金,对于分红也十分看重,投资方和被投资者方所形成的“默契”,使得港股市场在分红方面的表现要领先于内地A股。

正因为港股红利股的性价比优势,完善的分红实施制度以及表现,吸引了大量南下资金注入。年初至今,南下资金净流入规模最大的行业均来自高分红行业,金融净流入 901.6 亿港元、能源522.3亿港元、电讯384.1 亿港元、公用事业276.8亿港元。

从板块指数表现上,港股红利股明显跑赢大盘。截至6月21日,红利行业涨幅明显,其中能源累计上涨(下同)45.8%,原材料31.9%、电讯14.1%、公用事业8.7%,同期恒生指数涨幅为5.8%。

除此之外,多重政策利好也起着关键因素。

4月19日,中国证监会发布了五项资本市场对港合作措施。

5月9日盘后,一则关于“或将减免内地个人投资者通过港股通投资中国香港上市公司的股息红利税”的消息,提振了投资者情绪,提升了港股交易活跃度,尤其是高股息的港股核心资产或将直接受益。

自4月中下旬开始,资金加大力度流入港股。截至6月21日,南向资金二季度以来净买入超2200亿港元,创2021年二季度以来的单季净买入额最高值。

尽管经历了一个月的调整,港股市场二季度表现依然令人瞩目。二季度以来,恒生指数涨8%,港股通高股息低波动指数涨幅达8%。

对于想投资港股红利的投资者而言,通过港股通等投资渠道直接买入红利公司,是一种选择。另外一种选择,则可以通过ETF来参与。

港股红利指数比较多,其中,港股通高股息低波动指数长期业绩优于主流港股宽基指数,2021年以来年化收益率约9%,保持稳定收益的同时波动率也更低,可谓在震荡市中“攻守兼备”。

跟踪港股通高股息低波动指数的恒生红利低波ETF(159545)管理费仅为0.15%,远低于同类ETF的0.5%;托管费率为0.05%,也是行业平均水平0.1%的一半,目前是市场上所有ETF中费率最低的之一。

04

结语

在目前依然充满许多不确定性的市场中,红利股的优势明显,既提供避风港的作用,也不失收益性。

特别是港股红利板块,相比A股的高股息率,是吸引南下资金持续增持的重要因素。

从长期的投资眼光看,红利策略的持续跑赢,往往来自于红利公司长期的Alpha,也就是ROE水平相对更高、盈利能力相对更强、资本开支低、现金储备充足、经营较为稳定等等,以上这些,才是真正构成投资者稳定的、超额的收益的来源。

对于想获取稳定收益,而又想规避个股风险的投资者而言,港股红利方向的ETF,是不错的选择。

最后提醒一下,恒生红利低波ETF(159545)已上市,值得大家关注,该ETF的联接基金(A类:021457,C类:021458)正在发售中,认购期6月17日-6月28日,方便场外投资者配置。(全文完)

格隆汇声明:文中观点均来自原作者,不代表格隆汇观点及立场。特别提醒,投资决策需建立在独立思考之上,本文内容仅供参考,不作为任何实际操作建议,交易风险自担。

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com