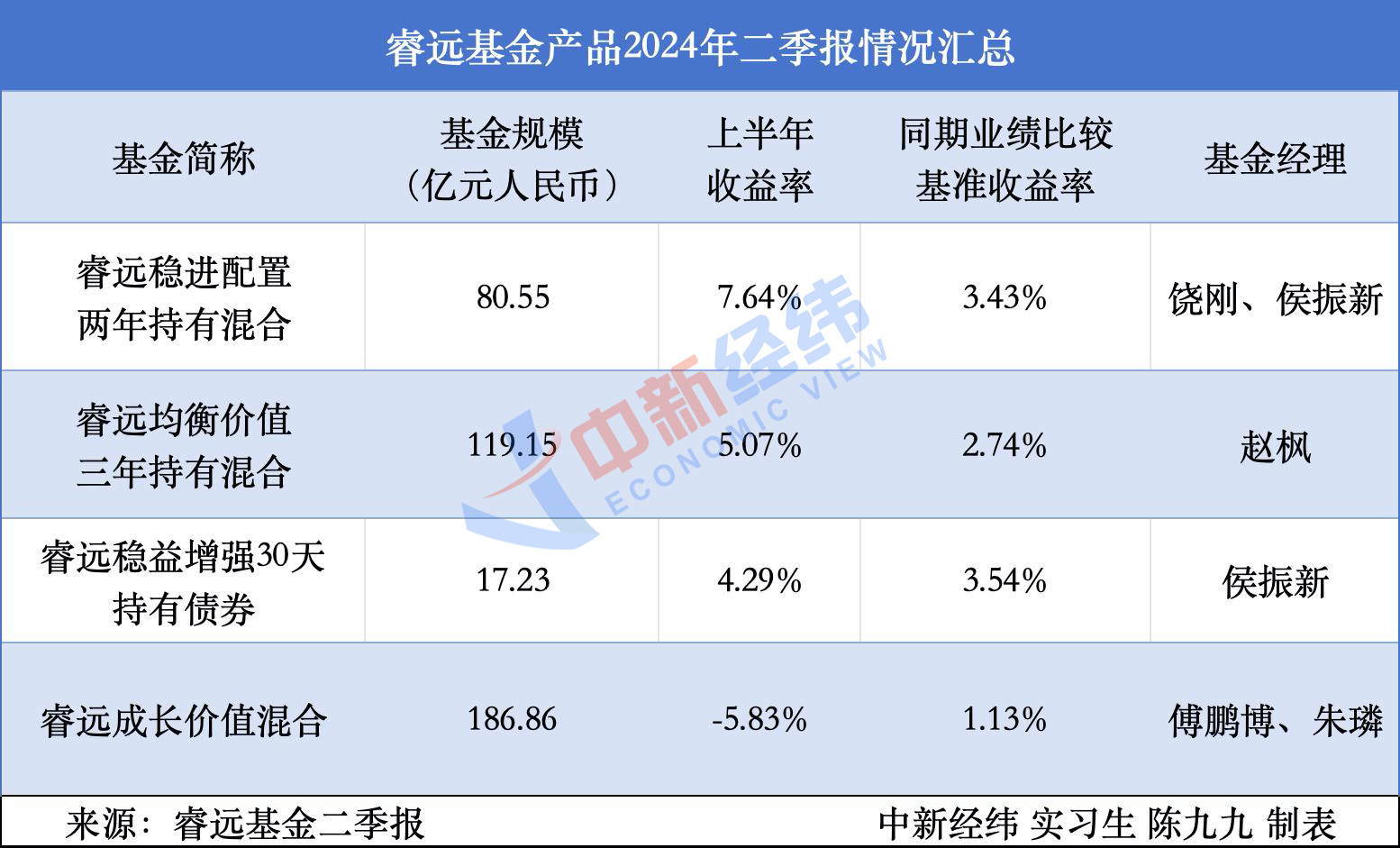

中新经纬7月18日电 (薛宇飞 实习生 陈九九)17日,睿远基金发布旗下全部4只公募基金2024年二季度报告。从上半年的收益看,睿远基金有3只产品的收益率为正。不过,该公司代表产品睿远成长价值混合的收益依然不佳,已累计调整近3年时间。

总管理规模小幅回升

自2019年3月发布第一只基金产品后,截至目前,该公司共计有睿远成长价值混合、睿远均衡价值三年持有混合、睿远稳益增强30天持有债券和睿远稳进配置两年持有混合4只产品。其中,睿远成长价值混合、睿远均衡价值三年持有混合属于主动权益型基金,睿远稳益增强30天持有债券、睿远稳进配置两年持有混合分别属于债券型基金和偏债混合型基金。

总体看,4只基金二季度的规模出现小幅波动。规模最大的产品依旧是睿远成长价值混合,截至二季度末,该基金的规模约为186.86亿元人民币,较一季度末小幅度缩水。因为此前较好的业绩表现,睿远成长价值混合是睿远基金最知名的产品,在2021年上半年末时,其规模达到369.63亿元。对比两年半前,这只产品的规模缩减近半。

截至二季度末,睿远稳进配置两年持有混合的规模约为80.55亿元,较一季度末下降约3.69亿元。该基金成立于2021年12月,成立时的规模为99.51亿元,两年多时间下降约20亿元。

相较2024年一季度末,睿远均衡价值三年持有混合、睿远稳益增强30天持有债券在二季度末的规模出现了不同程度的回升。基金睿远稳益增强30天持有债券是2023年9月成立的产品,目前由基金经理侯振新管理,该基金在去年年末的规模约为7.43亿元,到今年一季度末降至4.11亿元,而到二季度末又回升至17.23亿元。

截至二季度末,睿远基金的总在管规模约为403.79亿元,较一季度末增加了9亿元。

公司代表作收益依旧低迷

从二季度的收益看,睿远稳益增强30天持有债券、睿远均衡价值三年持有混合、睿远成长价值混合、睿远稳进配置两年持有混合的收益率分别为2.59%、4.12%、1.66%、4.66%,不仅全部为正,且均跑赢同期的业绩比较基准收益率。

从上半年的收益情况看,睿远稳益增强30天持有债券、睿远均衡价值三年持有混合、睿远稳进配置两年持有混合的收益率分别为4.29%、5.07%、7.64%,跑赢同期的业绩比较基准收益率。

对比2023年全年,上述3只产品的收益率分别约为1.05%、-15.53%、-0.64%,业绩情况已有好转。

睿远成长价值混合成为四只基金中唯一一只上半年收益率告负的产品,为-5.83%。从更长周期看,该基金从2019年3月成立至2021年8月初,两年多时间内创造了约120%的累计收益率。但从2021年8月至今,收益率开始不断回调,2022年、2023年,该基金的收益率分别约为-30.70%、-20.06%。截至今年7月17日,该基金的累计收益率已经降至8.92%。

从近两年睿远成长价值混合的持仓看,并未出现明显变化,中国移动、宁德时代、立讯精密等个股始终在重仓股行列。与今年一季度末相比,该基金对中国移动、立讯精密、腾讯控股进行减持,二季度末持仓数量环比减少3.78%、7.96%和5.22%;迈为股份、广汇能源被增持,二季度末持仓数量环比增加17.16%、11.79%。

“债券资产依旧具有不错的配置价值”

对于二季度的投资,睿远成长价值混合基金经理傅鹏博、朱璘在二季报中称,二季度对持仓做了一定调整,前十大持仓净值占比有所提高,其中,对机械设备、电力设备和能源行业个股增持较多,对电信运营商做了减持,但变化幅度有限,其余重点公司持仓情况几乎不变。前十大持仓之后的持股变化相对较多,减持了基本面有压力、估值和增长不太匹配的公司。

傅鹏博、朱璘认为,今年7月初,A股市场表现较弱,指数调整叠加成交量偏低。资本市场和中国经济都处在一个“培元固本”的阶段,充分认识这一点有助于控制好投资的风险收益。随着上市公司中报陆续披露,将积极寻找景气成长类公司,筛选的过程和标准会更加审慎,评估好标的未来现金流创造的能力,注重选股的赔率和胜率。下半年,市场可能面临一些上行的驱动因素,比如地产数据改善幅度好于预期、政策鼓舞市场情绪、预算内国债和地方债发行进度加快等。

睿远稳进配置两年持有混合以投资债券市场为主,该产品基金经理饶刚、侯振新分析,二季度债市继续小幅走强,在“资产荒”的背景下信用利差进一步压缩至历史低位,由于央行自3月以来持续关注并提示债市风险,因此结构上呈现出国开债等政策金融债的表现好于国债、信用债的表现好于利率债、中短期限国债好于长期限国债的特征。考虑到预算内赤字债券发行后续有望提速以及央行对于长端利率风险的关注,该基金在二季度适度降低了债券资产的杠杆和久期。当前,国内实际利率仍处于较高水平,通胀暂不构成货币政策约束,中长期来看债券资产依旧具有不错的配置价值。

(更多报道线索,请联系本文作者薛宇飞:xueyufei@chinanews.com.cn)(中新经纬APP)

(文中观点仅供参考,不构成投资建议,投资有风险,入市需谨慎。)

中新经纬版权所有,未经书面授权,任何单位及个人不得转载、摘编以其它方式使用。

责任编辑:魏薇 李中元

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com