【大河财立方 记者 杨萨】“申购任何基金产品都得符合自己的风险评级,否则系统通不过。”某股份行理财经理坦言,银行收紧管控是趋势,严格审核对于投资者和银行都是一种保护。

7月1日,大河财立方记者以投资者的身份走访郑州多家银行了解到,严监管背景下,银行收紧超风险评级申购公募基金,部分银行设置在App购买超风险购买公募基金时,也需要录音、录像确认,也有银行直接关闭超风险公募基金产品的线上购买渠道。建设银行、民生银行等银行于近期提高了部分代销公募基金产品的风险等级。

光大银行金融市场部宏观研究员周茂华表示,近年来,国内加紧完善和规范银行代销产品行为,促进行业健康发展。基金代销业务压缩对银行财富管理业务中间收入构成拖累,但对银行整体利润收入影响有限。同时,不同银行影响存在差异,部分银行基金代销占比高的短期受影响相对较大。

银行落实投资者适当性管理举措,收紧超风险评级购买公募基金

今年以来,银行对于超风险等级基金代销的态度更加谨慎。记者实际操作发现,招商银行、交通银行、中原银行等银行无法从手机端申购超风险评级基金产品,也有部分大行和股份行没有强行限制,投资者在确认相关提示信息后仍可以购买。

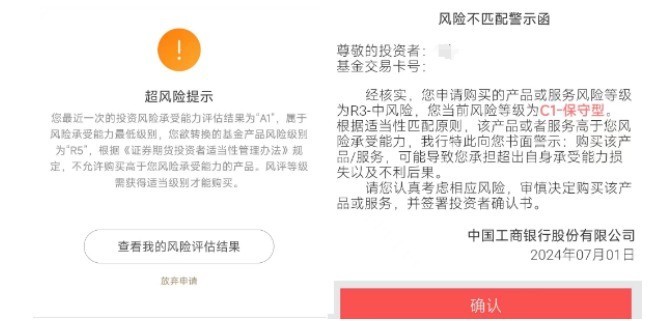

以招商银行和工商银行为例,记者在该行手机银行申购超出风险等级的产品时,界面弹出的“超风险提示”显示,根据《证券期货投资者适当性管理办法》规定,不允许购买高于风险承受能力的产品。风评等级需获得适当级别才能购买。

工商银行会出具风险不匹配警示函,提醒投资者购买该产品/服务,可能导致承担超出自身承受能力损失以及不利后果。投资者若坚持购买该产品或服务,需要签署投资者确认书。

商业银行规定销售银行理财产品时不能超风险评级销售,不过根据《证券期货投资者适当性管理办法》第十九条规定,经营机构就产品或者服务风险高于其承受能力进行特别的书面风险警示后,投资者仍坚持购买的,可以向其销售相关产品或者提供相关服务。

“银行收紧超风险销售,可最大限度保护投资者的利益,避免因风险不匹配导致的投资损失。”中国企业资本联盟副理事长柏文喜表示,监管机构对商业银行基金销售消费者权益保护的常态化监管执法,促使银行加强适当性管理,减少因亏损而带来的投诉,保护投资者利益。银行需要平衡销售能力与投资的适当性原则,加强风险管理,避免因销售不当导致的合规风险。

部分银行上调代销公募基金风险等级,进一步提高申购门槛

除了加大对超风险评级销售公募基金管控,多家银行先后宣布上调部分代销公募基金风险评级,进一步提高了投资者的申购门槛。从上调的产品类型来看,多以混合型和股票型基金为主。

建设银行公告称,将39只代销基金产品风险等级由“R3-中风险”调整为“R4-中高风险”,涉及博时基金、银河基金、广发基金、汇添富基金等8家基金公司。对于调整的原因,建设银行表示,根据相关规定要求,为履行适当性义务,保护投资者权益,该行遵循产品风险等级评定孰高原则,自公告之日起,该行将调整部分代销公募基金产品风险等级。

此前,民生银行、宁波银行先后公告宣布调整部分旗下代销公募基金的风险评级,主要涉及旗下代销的中、高风险产品。民生银行在公告中提到,投资者如对调整存在异议或风险承受能力与调整后的产品风险等级不匹配,可自主决定产品赎回。今后,会根据法律法规、监管政策、风险制度、产品表现、管理人建议等不定期调整代销公募基金产品的风险等级。

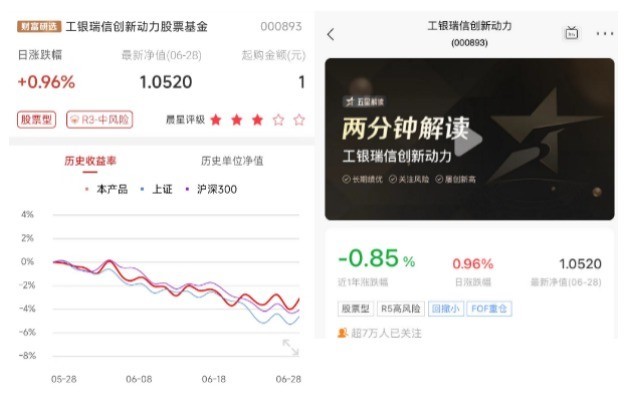

值得一提的是,不同银行在基金风险等级评定上存在差异。通常,银行对基金产品风险等级评估划分为R1至R5级,对应低风险、中低风险、中风险、中高风险和高风险。

以“工银瑞信创新动力股票基金”为例,工商银行对其风险评估为R3(中风险),招商银行的评估结果为R5(高风险)。此前,建设银行将“银河量化优选混合型证券投资基金”的风险评级上调至R4(中高风险),民生银行对该基金的风险评估为R5(高风险)。

“不同银行对同一基金产品的风险等级评估不同反映出银行在基金风险等级评估上存在一些不足,主要原因在于评估由单家银行自己来做,行业内没有统一的标准。”招联首席研究员董希淼表示,考虑到不同银行的客户群体可能有区别,基于自身客户群体的风险偏好,在对资管产品进行评估的时候,可能考虑一些本行因素,也具有合理性。

金融机构应传递“卖者尽责、买者自负”的投资理念

为何银行纷纷收紧超风险等级购买公募基金产品、调整部分代销公募基金风险评级?

“在实际业务中,很多客户对于投资产品的了解度并不高,只看到了高收益却忽视了潜在风险。”业内人士称,银行收紧对超风险评级购买公募基金的管控或者上调产品风险评级,有利于引导投资者加强对风险的认识,建立相匹配的风险收益概念,培养良好的投资习惯。

《资管新规》要求,金融机构发行和销售资产管理产品,应当坚持“了解产品”和“了解客户”的经营理念,加强投资者适当性管理,禁止欺诈或者误导投资者购买与其风险承担能力不匹配的资产管理产品。金融机构应当加强投资者教育,不断提高投资者的金融知识水平和风险意识,向投资者传递“卖者尽责、买者自负”的理念,打破刚性兑付。

“近年来,随着基金代销业务快速发展,也暴露出一系列问题,银行机构在开展基金代销业务方面存在专业人员配备不齐、业务风控管理制度不够健全和规范等违规行为。”对此,周茂华建议,银行需要严格落实落细基金代销业务监管要求,加快补齐内控制度短板,配备专业、综合素质高的销售人员,健全风控体系,落实好投资者适当性管理要求。

责编:刘安琪 | 审校:张翼鹏 | 审核:李震 | 监审:万军伟

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com