央视网消息:中国人民银行公布的最新数据显示,3月末,我国广义货币也就是常说的M2的余额突破了300万亿元。针对300万亿元的货币总量,有一些观点认为,这是中国货币超发的结果,未来可能会引发通货膨胀,那么,事实是怎样的呢?我们采访了多家机构的首席经济学家,先来看看他们的观点。

招联首席研究员董希淼称:“我国并不存在货币超发问题。一些人仍然将货币等同于现金,简单地认为货币是央行印发的,是央行的负债,并不准确。在我国对货币供应量产生直接影响的主要是商业银行的信贷投放,而不是中央银行的现金投放。”

中国民生银行首席经济学家温彬称:“我们始终坚持稳健的货币政策,不大水漫灌,所以这些年我们看到,整体的货币供应和经济增长的需求、实体经济的需求还是相匹配的。”

要看货币是否存在“超发”,还要看通货膨胀率,也就是看物价水平。过去10年,我国的居民消费价格指数常年徘徊在2%—3%之间,尤其是最近3年,已经持续在2%以下的水平。从未来的趋势看,也不会引发通胀。

东方金诚首席宏观分析师王青称:“尽管300万亿元的M2规模很大,但在我国不会因此引发高通胀的现象。我们宏观调控一个重点就是要管住货币总闸门,严防货币超发引发高通胀。当前物价水平偏低的背景下,政策面的重点是在强调将M2增速控制在实际经济增速和目标物价涨幅之和的附近,推动物价水平温和回升。”

中国首席经济学家论坛理事长连平称:“这种通货膨胀的状况在中国显然没有出现,我们目前的物价水平还是比较低的。居民消费价格指数(CPI)目前总体向好,估计全年可能也不过就是1%多一点,明显低于国家所确定的3%这个目标。”

什么是广义货币?

在采访中,这些机构的首席经济学家一致认为,中国货币没有超发、没有大水漫灌。那这300万亿元的规模意味着什么呢?对中国经济有何影响呢?

要想读懂这300万亿元,首先我们要知道什么是广义货币(M2)。简单说,广义货币包括流通中的现金以及居民和企业的活期存款、定期存款、储蓄存款等,是指一个国家或地区的货币供应量。而这其中,居民和企业的各类存款占到了绝大多数。

广义货币中占大头的是存款,而存款和贷款有着密不可分的关系。货币总量增加的背后是经济规模的扩张。

东方金诚首席宏观分析师王青称:“比如一个企业它在银行取得了贷款,它或者拿这个贷款进行经营,最终会转化成企业的职工收入,转化成存款。如果它进行投资,这些钱转成其他企业,也就是销售设备材料的企业的存款。因此,各类贷款的增加就会推动存款的同步上升。”

中国民生银行首席经济学家温彬称:“因此在整个信贷投放、信用扩大过程中,肯定会在支持实体经济快速发展的同时,也会导致货币总量规模的扩大。这也反映出了我们整个经济更加聚焦实体经济领域。”

归根到底,货币供应量的增加对应的是经济发展。近年来,中国一直是全球经济增长较快的国家之一,我国经济总量已经达到了126万亿元,货币供应量的合理增长为经济发展提供了坚实支撑。

招联首席研究员董希淼分析称:“广义货币(M2)突破300万亿元,只是M2在保持合理增速的基础上突破了某一个整数点,并不表明货币政策发生转向,也不是货币供应量过多,无需过度关注。”

如何用好这300万亿元?

300万亿元的货币总量为实体经济的发展提供了巨大支撑,未来,如何更好地用好新增的货币供应和提升存量货币的使用质效呢?大家一致的答案是支持实体经济的重点领域和薄弱环节。

东方金诚首席宏观分析师王青称:“要把新增的货币供应量或者新增的贷款重点引向科技创新、绿色发展、小微企业等国民经济重点环节和薄弱领域,可以看到,央行近期设立了5000亿元的科技创新和技术改造再贷款,就是引导商业银行把资金更多流向这些领域。”

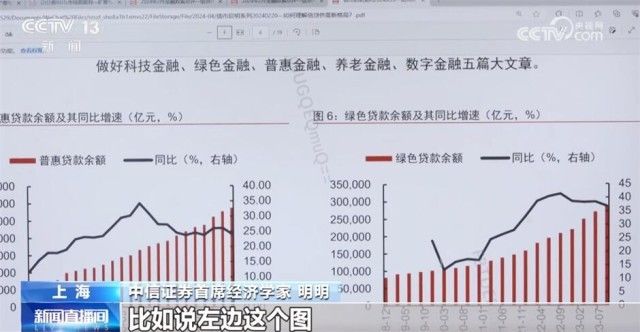

中信证券首席经济学家明明称:“M2会通过各类资产去发挥支持经济增长的作用。我们可以看到,特别是跟新质生产力相关的,比如小微、绿色、科创相关的贷款增速是比较高的,普惠贷款的余额是在持续上升的,同比增速在25%以上,是比较高的。”

专家表示,确实过去一段时间存在着一些贷款效率比较低、沉淀的现象。接下来,要在结构性货币政策的引导下进一步优化信贷结构,更好支持和服务实体经济。

中国民生银行首席经济学家温彬称:“要进一步盘活信贷资源,特别是过去对于一些房地产、融资平台信贷资源,我们可以通过进一步优化信贷的投放结构,把这个资源盘活以后,投到国家经济发展中的重点领域和薄弱环节,从而更好地提高信贷质效。”

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com