文/解运亮、麦麟玥

信达证券宏观团队

核心观点

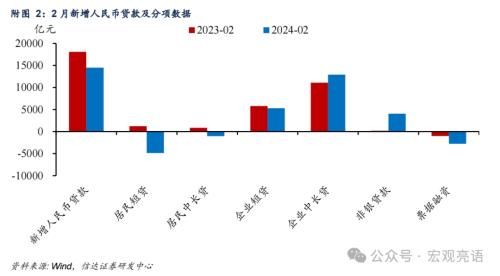

企业中长贷打破同比连续少增的局面。春节错月下,2月社融同比少增,社会融资规模增速下行主要与贷款和政府债少增有关。但同比少增的社融中也存在一大亮点:企业部门中长期贷款打破同比持续少增的状态。从企业中长期贷款同比变化来看,企业部门中长贷同比少增已经持续了7个月,今年2月企业中长贷的变化打破了过去近半年之久的同比少增局面。而高新技术企业、专精特新企业、科技型中小企业贷款余额增速均明显高于同期各项贷款增速。

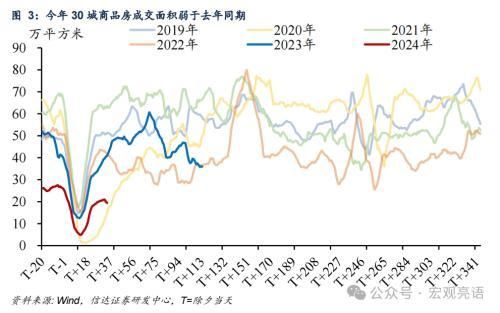

居民端“去杠杆”再度拖累信贷表现。从新增人民币贷款的结构上看,2月企业中长贷、企业短贷均有新增,而居民中长贷、居民短贷双双减少。可见2月信贷弱,很大程度上受到居民部门的拖累。其中,居民短贷同比大幅少增显示短期贷款需求偏弱,而居民部门和房地产相关性较高的中长期贷款也同比少增。进入2024年以来,30城商品房成交面积一直弱于2021年-2023年的同期水平,我们认为2月房地产表现弱是居民中长贷走弱的关键因素。

后续信贷投放或更侧重“质”。存款方面,居民存款显著多增,企业存款显著流出,一是春节期间企业发奖金导致企业存款大幅流向居民存款;二是在资产收益偏低的背景下,居民或更倾向于持有存款。此外,财政存款减少也与2024年财政适度扩张的基调较为吻合。往后展望货币政策与信贷数据,我们认为有两点值得关注:第一,总量工具与结构性工具之间,或会更加体现出对后者的侧重,第二,随着大规模设备更新等政策的落地,或对企业端的贷款需求形成支撑。

风险因素:国内政策力度不及预期,美联储超预期紧缩,地缘政治风险等。

正文

一、企业中长贷打破同比连续少增的局面

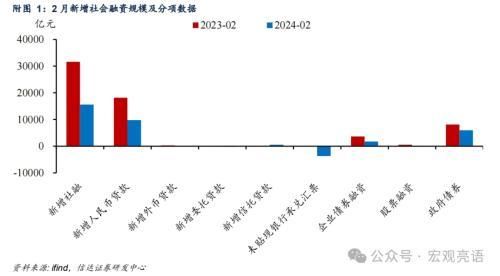

春节错月下,2月社融同比少增,其中有1月信贷“开门红”消耗部分项目储备的影响,分项上,2月社会融资规模增速下行主要与贷款和政府债少增有关。

1)2月数据发布前,市场对新增人民币贷款、新增社会融资规模的预期值均不及去年同期水平,而实际央行正式公布的2月金融数据显示,新增人民币贷款1.45万亿元,同比少增3600亿元,各项贷款余额增速从10.4%回落至10.1%。新增社会融资规模1.56万亿元,同比少增1.60万亿元,社融存量增速也从9.5%回落至9.0%。

2)从社融分项来看,人民币信贷、未贴现银行承兑汇票、政府债是2月社融数据的主要同比少增项。

但同比少增的社融中,也存在一大亮点:企业部门中长期贷款打破同比持续少增的状态。

从企业中长期贷款同比变化来看,企业部门中长贷同比少增已经持续了7个月,今年2月企业中长贷的变化打破了过去近半年之久的同比少增局面。新华网显示,2月末,制造业中长期贷款余额同比增长28.3%,其中高技术制造业中长期贷款余额同比增长26.5%;高新技术企业、专精特新企业、科技型中小企业贷款余额分别增长14.2%、18.5%、21.4%,均明显高于同期各项贷款增速。

二、居民端“去杠杆”再度拖累信贷表现

从新增人民币贷款的结构上看,2月企业中长贷、企业短贷均有新增,而居民中长贷、居民短贷双双减少。可见2月信贷弱,很大程度上受到居民部门的拖累。

居民部门的信贷扩张,仍处于较低水平。2月新增人民币贷款(央行口径)同比少增3600亿元,而居民贷款同比少增7988亿元、企业部门同比少增400亿元,相比之下,居民部门对整体信贷的拖累非常明显。其中,居民短贷同比大幅少增,而居民部门和房地产相关性较高的中长期贷款也同比少增。

2月房地产表现弱,是居民中长贷走弱的关键因素。居民中长贷通常与房地产销售数据相同步,当房地产销售情况较好,居民中长贷扩张,反之则反。进入2024年以来,30城商品房成交面积一直弱于2021年-2023年的同期水平,数据显示,2月30大中城市商品房成交面积同比仍在负区间,国内房地产行业恢复缓慢,我们认为这是居民中长贷表现较差的原因。

三、M2增速同比持平,后续信贷投放或更侧重“质”

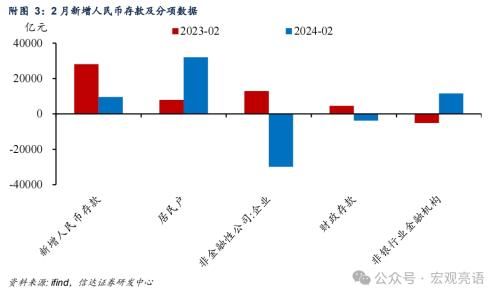

M2增速同比持平,M1同比回落。2月M2同比增速未能如预期进一步提升为8.8%,而是与1月增速持平,录得8.7%。M1同比则由1月的5.9%明显回落至1.2%,M1-M2增速剪刀差变成-7.5%。

居民和企业部门新增存款反向变动。2月人民币存款增加9600亿元,其中,住户存款、非银行业金融机构存款均有增加,而非金融企业存款减少2.99万亿元。居民存款显著多增,企业存款显著流出,我们认为背后可能蕴含着两个现象,一是春节期间企业发奖金导致企业存款大幅流向居民存款;二是在资产收益偏低的背景下,居民或更倾向于持有存款。

此外,2月财政存款减少,同比多减也较多,这或与2024年财政适度扩张的基调较为吻合。

往后展望货币政策与信贷数据,我们认为有两点值得关注:

第一,总量工具与结构性工具之间,或会更加体现出对后者的侧重。未来我国货币信贷投放质效提升,为更好地避免资金空转,引导资金流向实体经济,或更多在盘活存量金融资源方面下功夫。

第二,随着大规模设备更新等政策的落地,或对企业端的贷款需求形成支撑。不仅如此,今年政府工作报告中提出,要发行超长期特别国债,加大对重大战略、重点领域和薄弱环节的支持力度。我们认为,随着国债、地方政府债等发行提速,新一轮设备更新等相应信贷配套资金落地后,将给企业端贷款带来支撑。

四、附录

本文源自券商研报精选

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com