友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com

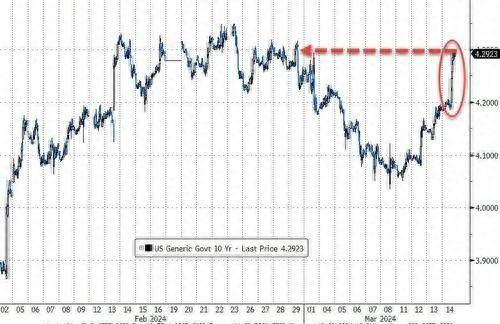

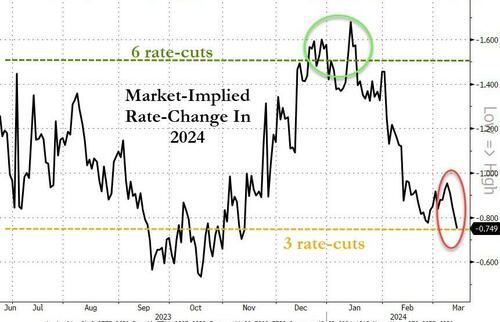

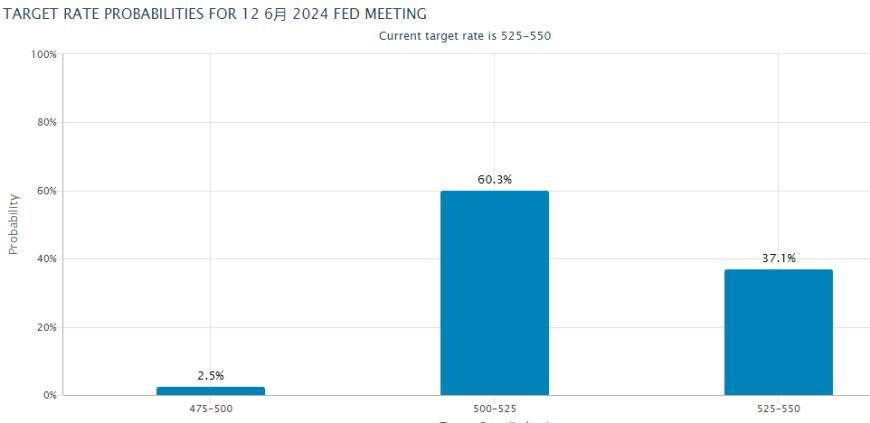

麻烦了?美联储降息预期再遭PPI重击,美债收益率直冲向年内高点

15

0

相关文章

近七日浏览最多

最新文章

标签云

高盛

超配

熊市

美联储

中国股市

新兴市场

加息

基点

特朗普

货币政策

通胀数据

唐纳川普

降息

鲍威尔

美元兑日元

基准利率

香港金管局

市场报价利率

香港金融管理局

央行

美元指数

解读

四年半

联邦

美联储主席

美股

花旗

大数据

板块

etf

半导体

中概股

英伟达

kris

美国经济

美债

美国政府

逆回购

贵州茅台

紫金矿业

宁德时代

日元

欧洲央行

对冲基金

100指数

美元

指数

全球经济

日本央行

美国

英国央行

印度央行

黄金储备

印度

黄金

a股

马斯克

巴菲特

日本

东京证券交易所

美债收益率

IMF

人民币汇率

comex

万军伟

小鹏汽车

股票回购

标普

期货

arm

上海证券

韩国政府

债券

andy

收益率曲线

大盘股

罗素

股票

小盘股

贵金属

密歇根大学

菲利普斯

原油

alphabet

opec

金价

就业

初创公司

英特尔

亚马逊

纽约商品交易所

彭博社

德意志银行

财政部

美国财政部

美国国债

国盛证券

法院

逮捕

指控

吴啸雷

伯克利

安意如

薛宝钗

红楼梦

家有九凤

郑铮足球运动员

普京

北约

俄罗斯

乌克兰

土耳其总统

马吉德

以色列

巴勒斯坦

联合国大会

联合国安理会

剧照

黑暗之风

狂野西部

泰勒克奇

netflix

越南

关税

金融时报

东南亚

总统

保守派

非法移民

唐纳德特朗普

拜登

朝鲜军队

远程导弹袭击

弗拉基米尔普京

北大西洋公约组织

导弹

乌军

弗拉基米尔泽连斯基

美媒

性侵犯

国防部长

美新防长

性侵指控

学校

小学生

贵重礼物

亚洲

hbo

迪士尼

老友记

华纳兄弟

哈利波特

剧本

如龙

枪战

真人剧

武正晴

美制武器

碧昂斯

sean

嘻哈教父

权色帝国

diddy

cassie

justin

黄子韬

徐艺洋

美军

乌方

援乌

王涛

全家福

apec

乔拜登

亚太经合组织

贸易战

保护主义

白宫

共和党

新闻发言人

卡罗琳莱维特

德国

国防部

辛格

赖清德

外交部

台当局

台湾当局

胜选

米莱

演员

影视

制片人

短剧市场

上海电视节

伊朗

新总统

美伊关系

联合国大使

卢比奥

美国总统

国务卿

华鹰派

梦之队

马克龙

中国

加仓

金条

金饰品

国际金价

伯克希尔

全球央行

通胀率

总统大选

比尔盖茨

盖茨

减持

英国

美政府

联邦政府

实体经济

世界经济

理财产品

国债期货

纽约时报

美国国会

华盛顿邮报

东方大国