智通财经APP获悉,金融市场分析师Leo Nelissen深入探讨了所谓的“财富复利器”——一类被摩根士丹利认为具有巨大回报潜力的特殊股票。Nelissen的研究指出,这些“复合型公司”具备持久的特许经营权、高现金流生成率、低资本密集度和低财务杠杆率等特质,它们在整个经济周期中均展现出卓越的风险调整回报。Nelissen在文章中特别强调了MSCI Inc(MSCI.US),这是他在2022年开始报道的一家金融巨头。

据了解,MSCI自2007年11月从其前母公司摩根士丹利(MS.US)剥离出来后,每年的回报率达到了惊人的19.5%。MSCI代表“摩根士丹利资本国际”,它不仅是一家宽护城河的标普500指数成员公司,而且其业务模式和增长战略支撑了积极的股息增长,五年股息复合年增长率达到了20.8%。

MSCI的护城河之宽

MSCI的商业模式为投资者提供了应对全球市场复杂性的解决方案,其产品组合包括指数服务、投资组合构建和风险管理工具、ESG和气候解决方案以及私人资产数据和分析。其中,MSCI的指数服务特别引人注目,其基准涵盖了15.6万亿美元的资产。

图1

此外,MSCI在95多个国家拥有近7,000个客户,其中包括其最大的客户贝莱德(BLK.US),后者的收入主要来自于使用MSCI指数的ETF和非ETF产品。

图2

Nelissen认为,MSCI的长期增长受到四大有利因素的支撑:快速发展的客户运营模式和业务战略、多资产类别和私人资产投资的采用、ESG与基于气候的指南的持续整合,以及指数投资的增长和对高质量数据的需求。

尽管对贝莱德的依赖可能存在风险,MSCI拥有宽护城河的商业模式,受益于其在指数业务中的巨大影响力。MSCI的基准已成为金融行业的基石,包括MSCI ACWI指数和MSCI新兴市场指数。

MSCI增长前景乐观

据悉,MSCI的业务模式为其积极的股息增长提供了支持。在最近的1月份,MSCI宣布将股息提高了16%,目前每季度每股派发1.60美元,这为股东带来了1.3%的收益率。虽然这一收益率本身并不显著,但Nelissen强调了几个关键点:MSCI的股息派息率保持在40%以下,且过去五年股息的复合年增长率达到了20.8%,自公司开始派息以来每年都在增加。

图3

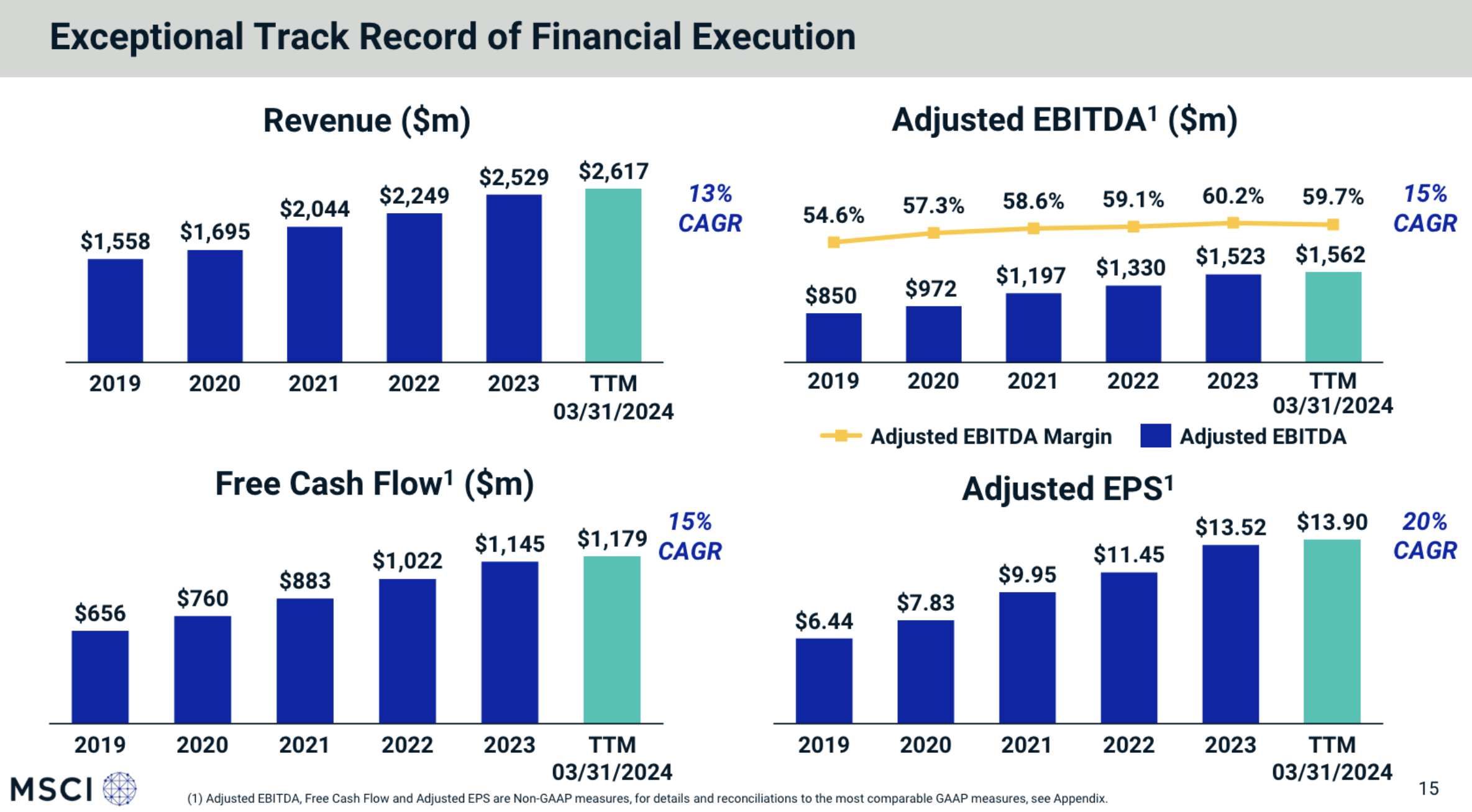

Nelissen进一步分析了MSCI的增长动力,指出公司自2019年以来每年的收入复合增长率为13%,得益于高利润率(调整后的EBITDA利润率约50%),调整后每股收益的年复合增长率为20%。MSCI利用其市场领导地位不断创新,以满足客户需求,例如在巴克莱美洲精选特许经营大会上提出的加速新产品开发,包括人工智能驱动的分析。

图4

MSCI的客户基础也在不断增长,自2018年以来,使用多种MSCI产品的客户数量显著增加,其中77%的客户使用三种或更多产品,高于之前的69%。

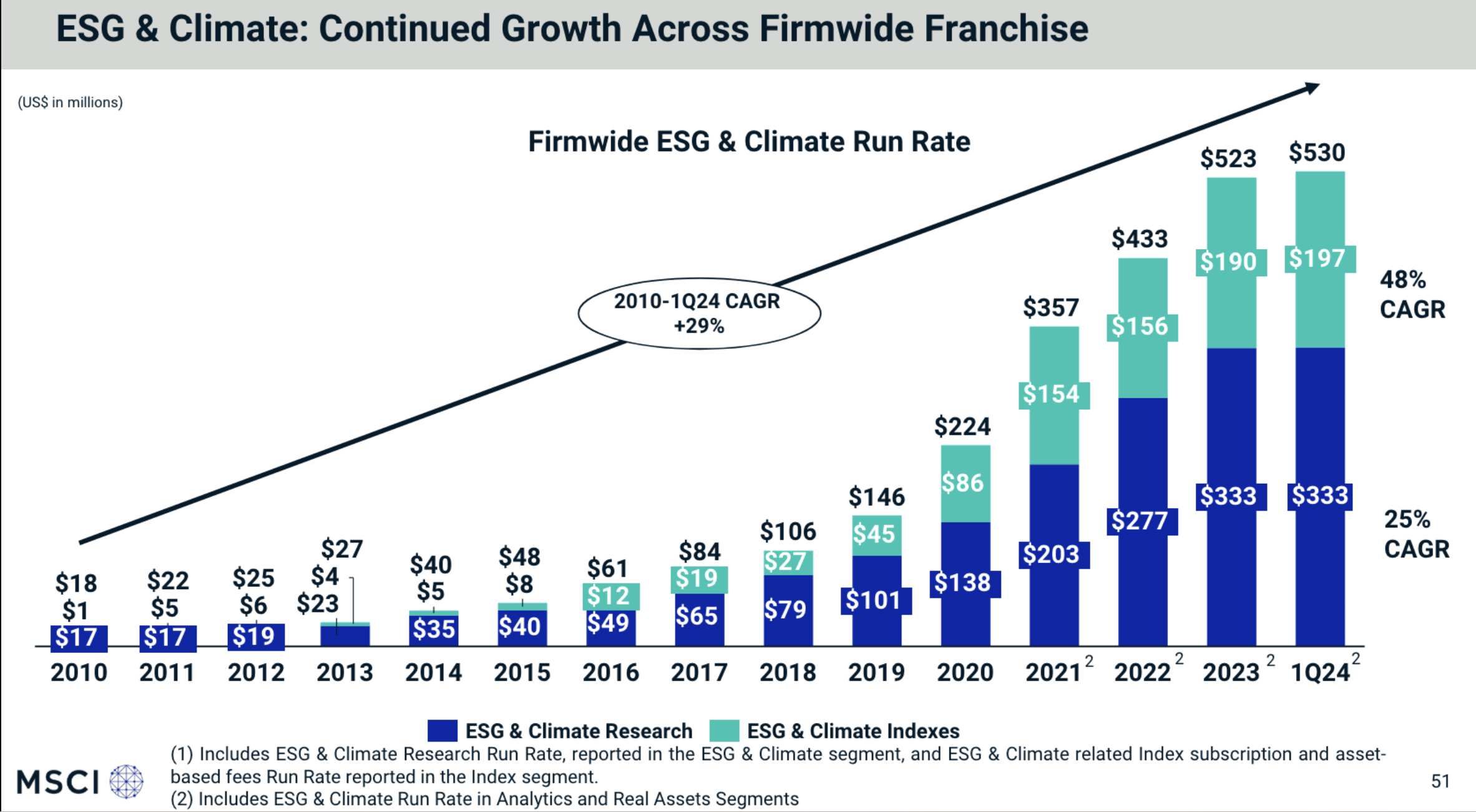

此外,客户的平均支出也有所增加。MSCI的增长策略还包括专注于ESG和气候解决方案,尽管全球政治变化可能对ESG标准的采纳造成阻碍,但MSCI看到其解决方案的需求强劲,气候相关产品增长率达到40%。

图5

MSCI还通过收购Burgiss等举措向私募资产市场多元化发展,Burgiss在另类投资领域拥有超过35年的专业知识,提供私人资产数据、分析和软件应用程序。这增强了MSCI在私募市场投资组合覆盖方面的能力。

这对股东意味着什么?

尽管MSCI自分拆以来的年回报率达到了20%,但自2021年以来股价一直横盘整理,目前比历史最高点低27%,今年迄今下跌13%。Nelissen认为,尽管MSCI的增长率可能会放缓,限制其股价上涨,但他维持对MSCI的买入评级。

图6

他指出,即使使用30倍的市盈率,MSCI的合理股价也应为567美元,预期2026年每股收益为18.89美元,这意味着有15%的上涨空间。

Nelissen建议,认为MSCI适合其投资组合的投资者最好逐步买入,考虑到MSCI的增长潜力,任何正面消息都可能导致股价上涨。他认为MSCI是一个不错的长期投资选择,尽管短期估值存在挑战。

总结

总的来说,Nelissen认为MSCI作为财富复利的典范,其强劲的基本面和增长计划预示着良好的增长前景。然而,他也提醒投资者需要关注其估值,因为如果逆风持续强劲,短期回报可能会不尽如人意。MSCI是一个适合寻求持续财富积累的投资者的长期投资选择,但需要谨慎考虑其短期估值问题。

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com