本文来源:时代周报 作者:徐超

总部位于杭州的上市公司浙江华铁应急设备科技股份有限公司(简称“华铁应急”,603300),即将变为海南上市公司。

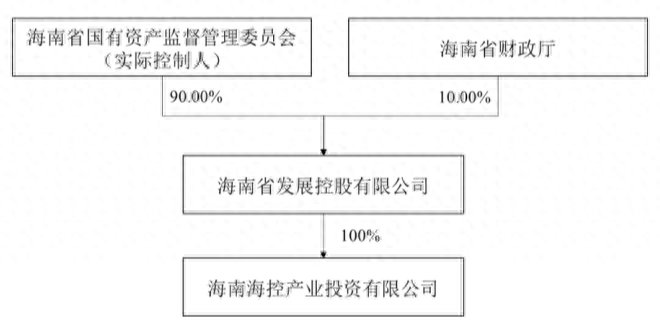

上周末,华铁应急发布详式权益变动报告书,海南海控产业投资有限公司(简称“海南海控”)将以7.258元/股、总价近20亿的价格受让华铁应急现实控人胡丹峰等持有的14.01%股份,成为控股股东。海南海控背后是海南省国资委,这意味着海南国资将成为华铁应急的实控人。

华铁应急于2015年上市,主业是设备租赁业务,目前已形成高空作业平台租赁服务、建筑支护设备租赁服务和地下维修维护服务三大板块业务布局,目前市值超过110亿,近5年的营收、净利、扣非净利等财务指标也在逐年增长。接盘方海南海控作为海南省一级的国资投资平台,实力不容小觑,旗下已经拥有多家控股和参股上市公司。

华铁应急控制权要变更消息发布后,时代周报致电华铁应急,华铁应急方面向时代周报表示,公司一直在寻找战略合作伙伴,引进国资能够优化上市公司股东结构,获取更大的平台。

上市公司将迁址海南

根据公告披露,本次权益变动前,华铁应急实控人胡丹锋直接持有华铁应急2.35亿股,并通过其一致行动人浙江华铁大黄蜂控股有限公司、浙江华铁恒升科技有限公司间接控制1.75亿股、2744万股,合计控制华铁应急4.38亿股,占上市公司总股本的22.31%。本次权益变动后,胡丹锋直接持有华铁应急1.76亿股,比例降至9.01%,将成为华铁应急第二大股东。

转让款总共分三期支付,第一期在满足转让协议签订生效且未发生对标的公司具有重大不利影响的事件后10个工作日内支付,后两期在完成股权交割、海南海控方面提名的管理层就职10个工作日内支付。

胡丹峰作为乙方还有业绩承诺,承诺华铁应急2024年度、2025年度、2026年度经审计的合并利润表口径下营业收入分别不低于32亿元、40亿元、50亿元。2024年度、2025年度经审计的合并利润表口径下净利润单年分别不低于6亿元、6.3亿元,且2024年至2026年度三年累计承诺净利润总额不低于20亿元。

双方约定,本次交易完成日起一年内,乙方胡丹峰应积极推动上市公司将总部迁址到海南,甲方海南海控提供相关协助。如上市公司在前述期限内完成总部迁址确有困难的,经甲方书面同意,可将前述期限予以延长或暂停迁址工作并在海南设立上市公司第二总部。

本次股份转让尚需取得海南省国资委、国家市场监督管理总局、上海证券交易所等有关主管部门的批准或确认。

收购方为海南巨无霸企业

海南海控由海南省发展控股有限公司(简称“海南控股”)100%控股,后者背后是海南省国资委和海南省财政厅。

这是一家巨无霸国企。海南控股成立于2005年,作为海南省机场投资建设运营主体、海南公共服务领域最大的代管代建企业、具有房地产一级开发资质的省属国企、海南首家AAA主体信用等级国有企业,参控股子公司328家,包括2家A股上市公司(海南机场600515.SH、海南发展002163.SZ)、1家港股上市公司(美兰空港00357.HK)和1家新三板挂牌企业(海控能源833042.NQ)。涉及的产业除机场、房产外,还包括商贸服务、清洁能源、投资、功能性业务等,2023年,实现营业收入同比增长84%,投资完成全年计划的130%,贡献税收占省属国企的35%。

海南控股方面对时代周报表示,之所以会选择华铁应急这个标的,是因为海南作为自贸港本身想寻找符合产业发展方向的产业龙头,华铁应急从事设备租赁产业正好可以弥补海南生产性服务业的短板,且华铁应急的数字化转型有助于带动海南数字经济的其他产业板块发展,也可以提高海南的上市公司综合实力。

对方强调,这次收购不是以借壳为目的,希望将这次合作打造成海南自贸港国有资本跟优质民营实体之间的国民融合标杆。

华铁应急现实控人胡丹峰在2019年就成提出,未来十年要找一条更长、更宽的赛道,成为全球领先的设备运营商。

华铁应急方面回应时代周报的采访称:公司业务要国际化发展,在资产规模、收入、利润都需要大规模投入,所以一直在寻找战略合作伙伴,像央企、国企就能拥有更多的资源,能充分授权,而公司国际化的发展也正好符合海南打造自贸区再造一个香港的商业逻辑。

华铁应急近年来业绩出现逐年增长的态势。年报披露,除2018年出现亏损外,其他上市年份皆盈利,2014年一季报披露,华铁应急营收11.05亿,同比增31%;扣非净利1.59亿,同比增23.18%。

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com