最近,债券市场又火了。2024年超长期特别国债(二期)正式上市交易,其中上交所“24特国02”首日涨幅达到0.59%。在公募基金市场上,超长期国债指数基金布局需求旺盛,除了市场上已有的两只超长期国债ETF外,还有多家公募机构正积极上报超长期国债ETF及相关联接基金。超长期国债产品的热火朝天,甚至进一步带火了其他债券类产品,结合近两年资本市场行情的低迷,似乎债券投资成为了投资者最后的“避风港”。

毕竟,提起债务,咱们普通人脑海中想到的可能不是什么收益、亏损、回撤、利率,而是最朴素的一句“欠债还钱,天经地义”,买债券,还能亏损吗?

那今天这篇文章,就不得不给广大债券投资者泼泼冷水了,不是所有债券都是国债,也不是所有债券基金都不会亏损。我们先来看下面这张表格。

根据iFind数据统计,市场上所有债券型基金,仅统计A类基金数据,成立以来最大回撤排名前十的,回撤幅度均在50%以上。其中,成立以来回撤幅度最大的华宝可转债债券A(240018.OF),回撤率达到了惊人的64.29%。

什么!债券基金?一口气暴跌64.29%?这合理吗?

那懂行的朋友可能会发现,回撤排名前十的债券基金,它们的投资类型都是“可转换债券型基金”。可转债嘛,T+0交易,本身的涨跌幅度要比股票还大,有这种回撤表现其实还是很正常,真想要稳稳的幸福,咱们风险承受能力一般的投资者选择纯债基金就可以了……吗?

根据iFind数据统计,市场上纯债型基金,仅统计A类基金数据,成立以来最大回撤排名前十的,回撤幅度均在10%以上。其中,成立以来回撤幅度最大的纯债基金长安泓源纯债债券A(004897.OF),最大回撤率为25.77%。这个数据是什么概念?市场上纯债基金的平均年化收益一般在5%左右,也就是说,排名前十的这些债券基金,他们单次最大亏损幅度,至少需要两年时间才能回血,如此跌幅,不可谓不夸张。

那肯定还有一些朋友会有不同的观点,中长期纯债风险还是有一些的,如果风险承受能力比较低,或者单纯想做一些配置,保证持仓收益稳定,那可以选择购买短债基金……

答案还是,有风险。即便是市面上风险相对较低的短债纯债基金,也仅仅是低风险投资品种,而不是真如大家所认为的那样是“无风险收益”。根据iFind数据统计,市场上短债基金,仅统计A类基金数据,成立以来最大回撤排名前十的,回撤幅度均在5%以上。尤其是回撤最大的一只中短债基金,成立以来最大回撤为25.02%。这是怎么做到的?

今天,我们就来聊聊,为什么债券基金也会有净值下跌的时候。

一、信用风险

其实也就是我们常说的——债券暴雷。

都说欠债还钱天经地义,但是吧,有人借钱,有人还钱,也有人还不上钱。在现代社会,除了政府会发行债券之外,金融机构、上市公司和企业,甚至某一个投资项目等等也会发行债券,债券之间的信用等级不一而同,他们还不上钱的可能也不尽相同。但是有一件事是确定的,那就是只要是债券,都会存在信用风险,只是风险等级存在差异而已。

一般来说,政府或者央行违约的可能性小,所以政府发行的债券风险很低(相对的,利率也不高)。而公司和企业,因为是盈亏自负,如果出现经营不好、重大亏损的状况,很有可能会无法兑付债券。出现这种情况的时候,基金经理不仅没办法拿到票息收益拉高基金净值,可能连本金都没办法收回,这时候债基的净值也会跟着下跌。

二、利率风险

我们举个简单的例子,如果一个10年期债券,价格是100元,以100元买入,可以获得每年3%的利息。结果市场利率上升到4%,那么这个债券也需要提供相当的收益,才具备竞争力,否则投资者大概率会去选择4%收益的其它品种。也就是说,这个债券以3%的收益率,就没有了吸引力,会被卖出,债券价格下跌,直到收益也是4%左右,才重新具备了同等的竞争力。

所以,债券价格与市场利率呈反向关系:当资金供给收紧,市场利率上升时,债券的价格会下降,债市走熊;当资金供给宽松,利率下行,债券价格上升,债市走牛。

三、流动性风险

简单来说,指的是手上的债券在短时间内没办法以合理的价格卖出而遭受损失,如只能降价出售、没法及时调整策略去把握更好的投资机会等等。

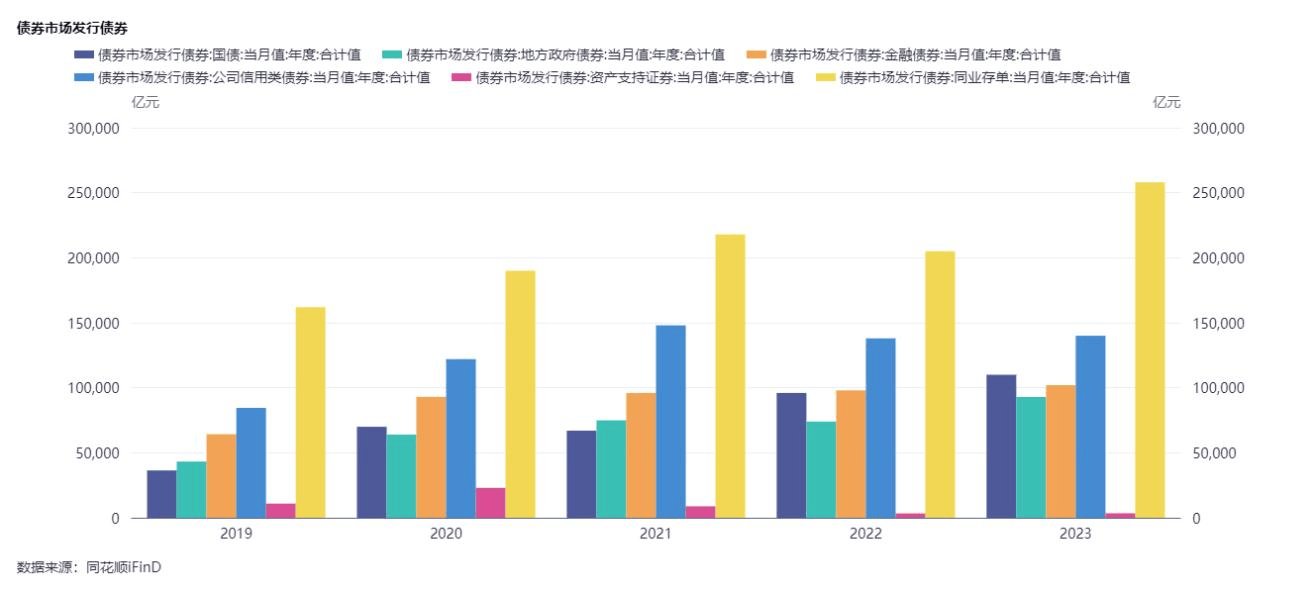

由于目前交易量占比最大的债券交易市场——银行间市场不面向个人投资者开放,所以债券的流动性相比股票而言要稍差一些。而且,不同类型债券的流动性分化明显。从债券市场发行量可以看出,发行量最大的是同业存单,其次是公司信用类债券,再次是国债、地方债、金融债券,发行量最小的是资产支持证券。

所以,债券基金如果有投资流动性较差的债券,那么在需要卖出债券时,可能会面临流动性风险。

那么,让我们把话题回归到最开始,超长期国债ETF受热捧,短期内债券市场交易火爆,这里面有什么隐含的风险需要提醒广大投资者吗?

信用风险?国债应该是市场上信用风险最低的产品,国债收益率常常被认为是市场无风险收益率,所以信用风险我们可以忽略不计;利率风险?这点需要我们投资者注意,超长期国债由于其周期长,更容易受到利率影响,投资者如果参与超长期国债ETF,需要关注市场利率波动,提前做好投资规划;流动性风险?由于ETF本身就是一种易于交易的品种,某种程度上规避了超长期国债本身流动性较差的问题,但是,我们也需要注意到ETF的溢价问题,由于市场交易火爆,不少超长期国债产品短期内都出现了较为大幅的涨幅,溢价有风险,追高需谨慎。

总而言之,市场有风险,投资需谨慎。即便是面对债券基金、超长期国债ETF这种风险较低的投资品种,投资者也需要充分认识到他们的风险所在,再将自己宝贵的筹码投入到市场中去。

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com