编者按

上市公司是推动中国经济增长的重要市场主体,在经济长期增长中发挥关键作用。值上市公司年报披露重要节点,大河财立方推出《年报看经济》系列报道,选取部分行业、区域和公司,解读发展趋势,洞察产业新机,预警潜在风险。

【大河财立方 记者 王鑫】“卷”出新高度的HPV疫苗江湖,一场变局正在持续深入。

近日,智飞生物发布2023年年报,营收、净利润增长。作为公司业绩主要支撑产品,其九价HPV疫苗2023年批签发量同比增长136.16%。

几家欢喜几家愁。作为国产二价HPV疫苗双巨头,沃森生物与万泰生物日前发布年报,两家企业营收、净利双降。对于业绩下滑原因,两家企业均提到,“二价HPV疫苗销售量不及预期”。

面对低价HPV疫苗销售承压、九价HPV疫苗需求旺盛的局面,国外厂商采取“扩龄”策略,国内多家疫苗厂商则纷纷加速研发九价HPV疫苗,欲求在百亿HPV疫苗市场中分得更大的“蛋糕”。

毛利率持续下滑

HPV疫苗“带不飞”智飞生物?

4月22日晚,素有“疫苗茅”之称的智飞生物发布2023年年度报告,2023年实现营业收入529.18亿元,同比增长38.3%;归母净利润80.7亿元,同比增长7.04%。

从营业收入结构来看,当前智飞生物绝大部分的营收来源于代理默沙东的疫苗产品。

财报数据显示,2023年智飞生物529.18亿元的总营收中,自主产品贡献10.28亿元,占总营收的1.94%;代理产品贡献518.85亿元,占总营收的98.05%。

年报披露,智飞生物的第一大供应商即全球疫苗巨头默沙东,2023年向默沙东采购额为348.14亿元,占其2023年采购总额比例的96.06%。

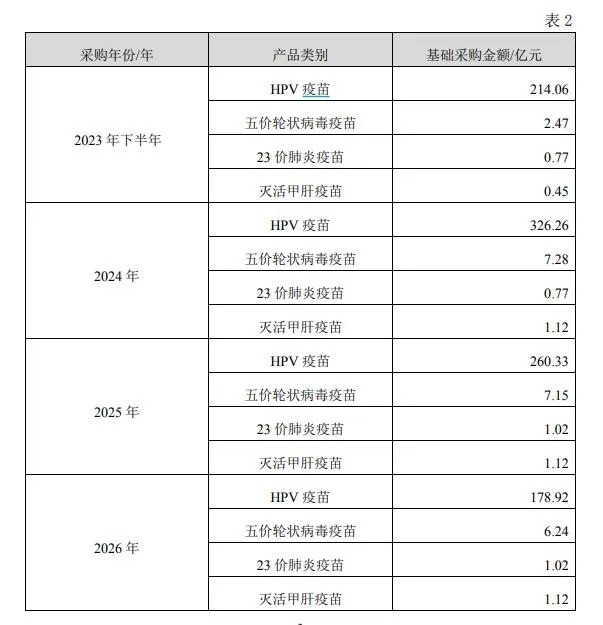

2023年1月,智飞生物披露的一则公告显示,2023年下半年,公司计划向默沙东采购疫苗的基础采购金额合计为217.75亿元,其中HPV疫苗基础采购金额为214.06亿元,其余产品的采购量占比较低。

智飞生物代理默沙东的HPV疫苗分为四价和九价两种,年报数据显示,2023年,默沙东四价HPV疫苗全年批签发量为1034.34万支,同比减少26.27%;默沙东九价HPV疫苗全年批签发量为3655.08万支,同比增长136.16%。

不难看出,代理产自默沙东的九价HPV疫苗,是智飞生物主要的业绩来源。2023年智飞生物的营收增长,也主要受益于九价HPV疫苗批签发量的大增。

九价HPV疫苗可以预防92%的宫颈癌,当前默沙东是全球唯一的九价HPV疫苗厂商。在成为默沙东HPV疫苗独家代理前,智飞生物营收规模不足10亿元,自2017年成为默沙东HPV疫苗独家代理后,智飞生物营业收入从2017年的13.43亿元一路上涨到2023年的529.18亿元。在2021年业绩最辉煌时期,智飞生物营收、归母净利润规模均超百亿元。

值得注意的是,近几年,智飞生物的毛利率持续下滑,盈利能力走弱。除受高毛利率的自主产品销量大幅下滑影响,智飞生物从九价HPV疫苗中赚钱的空间也在持续缩小。

Wind数据显示,2023年智飞生物销售毛利率为26.92%,降至上市以来新低;销售净利率为15.25%,为7年来最低。年报数据显示,2023年,智飞生物代理产品的毛利率为25.68%,较2022年下滑了2.98个百分点。

智飞生物成立于2002年,于2010年登陆深交所。2021年,智飞生物股价最高时一度触及151.74元/股,总市值接近3700亿元,一度被冠以“疫苗茅”的称号。

4月23日,年报披露次日,智飞生物股价下跌11.99%,报收35.39元/股。4月24日,公司股价持续下跌,截至当日收盘,股价下跌3.7%报收34.08元/股,创下2020年以来新低。

二价HPV疫苗销售承压

两大巨头业绩下滑

智飞生物盈利能力下滑、市值大幅缩水的同时,作为国产二价HPV疫苗双巨头,沃森生物与万泰生物面临更为严峻的考验。日前,两家公司披露2023年年报,营收、净利均双双下滑。

3月29日晚,沃森生物披露2023年年报。报告期内,该公司实现营收41.14亿元,同比减少19.12%;归母净利润4.19亿元,同比减少42.44%。

3月28日晚,万泰生物发布2023年年报,2023年实现营收55.11亿元,同比减少50.73%;归母净利润12.48亿元,同比减少73.65%。

对于业绩大幅下滑,沃森生物在此前披露的2023年度业绩预告中表示,受国内新生儿数量下降和市场竞争加剧等因素影响,公司13价肺炎球菌多糖结合疫苗产品销售量较上年同期下降;同时,受九价HPV疫苗扩龄和进口数量大幅增加影响,公司双价HPV疫苗(毕赤酵母)销售量未达预期。

同时,沃森生物在年报中披露,结合疫苗市场竞争环境变化等因素,对涉及二价HPV疫苗以及其他疫苗的存货、应收款项等相关资产计提减值准备2.51亿元,占公司年内利润总额比例为41.93%。

对于业绩下滑原因,万泰生物也提到,公司二价HPV疫苗受九价HPV疫苗扩龄影响以及市场竞争等因素影响,销售不及预期,导致疫苗板块收入及利润出现大幅下降,其中二价HPV疫苗收入较上年同期下降约42亿元。

据了解,万泰生物的二价HPV疫苗“馨可宁”是首个国产二价HPV疫苗,于2020年5月上市,打破了外企垄断的局面。2022年3月,沃森生物的二价HPV疫苗“沃泽惠”获批上市,沃森生物成为继万泰生物之后国内第二家上市二价HPV疫苗的企业。

受益于二价HPV疫苗的上市,万泰生物和沃森生物都曾收获短暂红利期。不过,伴随着默沙东九价HPV疫苗扩龄及扩大供应,红利期被暂时打断。

2022年8月,默沙东宣布,该公司旗下的九价人乳头瘤病毒疫苗(酿酒酵母)适用人群获批扩展至9至45岁适龄女性。此前,该类疫苗在中国接种人群年龄限制为16至26岁适龄女性。

另一方面,为了抢夺市场,万泰生物和沃森生物也不断升级价格战,国产二价HPV疫苗利润空间进一步被挤压。

年报数据显示,2022年,万泰生物二价HPV疫苗在药品集中招标采购中的中标价格区间为329元/支~344元/支,医疗机构的合计实际采购量为2569万支。2023年,该疫苗的中标价区间为116元/支~344元/支,医疗机构的合计实际采购量为1319万支。

今年3月,万泰生物以最低采购单价86元的价格中标江苏政府二价HPV疫苗49.92万支的采购项目。不到4年时间,万泰生物二价HPV疫苗从最初上市时的超300元/支,如今已降价至不足百元,吸金能力大打折扣。

九价HPV疫苗需求旺盛

上市公司竞争激烈

近几年,我国HPV疫苗惠及人群数量逐年上升。而作为目前价数最高的HPV疫苗,九价HPV疫苗一直是众多接种者的首选,市场需求旺盛。

从智飞生物近年来九价HPV疫苗批签发量中也可以看出,2018年至2023年,智飞生物九价HPV疫苗批签发量分别为121.61万支、332.42万支、506.64万支、1020.62万支、1547.72万支、3655.08万支,逐年递增。

方正证券最新研报中披露,预计在HPV疫苗供应提升和国内政策的积极推动下,以及中国在研HPV疫苗成功完成Ⅲ期临床且产能释放、目标人群接种意识不断提升和男性市场的潜力开发和释放,中国HPV疫苗市场规模预计将于2031年达到730亿元,2022年至2031年的复合年增长率为8.6%。

面对百亿HPV疫苗市场,国内诸多企业加速推进九价HPV疫苗研制。据大河财立方记者统计,目前,万泰生物、沃森生物、康乐卫士、瑞科生物、上海博唯等多家国内厂商的九价HPV疫苗均已进入Ⅲ期临床阶段。

事实上,万泰生物的九价HPV疫苗早在2017年11月6日就获得了药物临床试验批件,由于研发进展明显领先于同业,市场一直对其拿下首款国产九价HPV疫苗寄予厚望。

4月10日,万泰生物发布关于公司九价HPV疫苗Ⅲ期临床试验揭盲结果公告,称随着数据清理、盲态数据审核会、数据库锁定及揭盲等工作的完成,公司于近日收到了第三方统计公司交付的主要数据初步分析结果,“主要结果符合预期”。

对于公司九价HPV疫苗预计何时上市,4月23日,万泰生物证券部工作人员向大河财立方记者表示:“目前正在积极推进,什么时间能上市无法预期。”对于上市进程是否领先其他在研企业,该工作人员表示:“公司已经有二价HPV疫苗上市了,有一定研发优势,最终的上市进程,还要看各家公司披露的公告。”

沃森生物年报中显示,该公司九价HPV疫苗预计于2029年完成研发。4月24日下午,记者以投资者身份致电沃森生物证券部,工作人员表示:“公司九价HPV疫苗年报披露的预计完成时间是2029年,具体确切的时间无法预估。”对于产品上市后价格方面的问题,该工作人员称:“现在产品没有上市,价格不方便透露。目前九价HPV疫苗产品厂商只有默沙东一家,未来如果有相应的其他竞品出现,有可能在价格方面会相对便宜一点。”

华泰证券研报指出,目前九价HPV疫苗第一梯队预计上市时间在2025~2027年,部分企业加速研发更高价的疫苗,争取更高病毒分型的覆盖率,预计2028~2030年上市。

未来,随着国产九价HPV疫苗陆续研制成功上市,HPV疫苗江湖的竞争,或更加激烈。

责编:刘安琪 | 审校:陈筱娟 | 审核:李震 | 监审:万军伟

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com