严监严管也在私募业,中基协及地方证监局加速私募行业出清的节奏加快。

5月以来,仅中基协便已下发了34份私募罚单,涉及10家私募及旗下共计22位私募高管。这其中,私募证券投资基金,私募股权、创投基金分别有7家、3家。在管规模多在0-5亿元,仅中阅资本在管规模区间在20-50亿元;除了北部资产成立于1997年,其余私募均成立于2014年5月之后。

中阅资本是由前银河证券首席策略分析师孙建波创办,股东方上市信托公司山东国信近年来开启了“卖卖卖”的模式,“清仓”了所持2家公募的股份,也转让了部分中阅资本的股份。

从处罚结果看,中基协撤销了4家私募的管理人登记;与此同时,协会对北京中鑫汇海进行公开谴责,并暂停受理其私募基金产品备案6个月;对四川译信、广济惠达均处以公开谴责,并暂停受理其私募基金产品备案3个;对上海琳灵进行警告,并暂停受理其私募基金产品备案3个月;对成都大翊、上海琳灵进行警告;对中阅资本进行公开谴责。

已注销的4家私募中包括3家私募证券投资基金,即大连千海金、厦门金恒宇、北部资产,以及1家私募股权、创投基金江苏睿谷。这4家私募或存在多项违规事实,或实施重大违法行为,例如北部资产为谋取不正当利益向吉林信托董事长行贿,大连千海金在证监局现场检查过程中,隐匿重要银行账户信息,提交虚假银行账户查询结果清单。

对高管的处罚上,多数被处以公开谴责,少数进行警告,仅登记为北部资产法定代表人的王醒被取消从业资格,并被终身拉入黑名单。

四川译信、成都大翊、广济惠达、厦门金恒宇及旗下高管提交了书面申辩意见,希望协会不予处分或从轻处分,最终仅四川译信及3位高管的申辩意见被予以采纳,其余申辩意见均不被采纳。据中基协披露,四川译信存在通过高买低卖债券的方式向成都大翊输送利益的情形。

经梳理,上述私募存在的违规行为包括未按规定履行信息披露义务、未严格落实投资者适当性审查要求、存在向个别投资者承诺保本保收益等情形。

前券商首席分析师创办的私募承诺保本

罚单指出,中阅资本通过担任在管产品投资者的“投资顾问”及“特定受益人”,保证相关投资者一定时期内本金不受损失,违反相关规定。由中基协披露,中阅资本具备投顾资格,但官网未显示其管理的投资顾问类产品。

“前银河证券首席策略分析师孙建波创办的私募”是中阅资本为资管圈所熟知的标签。中基协显示,在广发基金担任近4年研究员后,孙建波由“买方”进入“卖方”,于银河证券宏观策略新三板部担任分析师近5年,而后投身私募。

据私募排排网,截至5月10日,孙建波在管的多只产品收益水平差距显著。运作近4年的中阅聚焦3号,成立以来的投资收益为312.26%,而运作3年的中阅稳健2号,成立以来已亏去22.27%。从净值来看,前者最新单位净值为4.1226元,而后者最新单位净值已跌至0.7773元。

截止今年一季度,孙建波旗下中阅严选5号、中阅聚焦3号等产品的基金存续规模已低于500万元。

私募排排网显示,截至目前,中阅资本正在运作的产品共计76只,业绩表现同样分化明显。在披露净值数据的产品中,何燕在管的中阅源汇2号最新单位净值为0.6040元。

在二级市场上,除了积极参与定增外,中阅资本举牌了近日深陷“跑路”风波的东易日盛,还曾通过受让控股股东所持股份,最终持有梦百合、金能科技超10%以上的股权。而截至5月17日收盘,东易日盛年内股价已累计跌去37.61%,梦百合、金能科技年内股价均跌超10%。

中阅资本成立于2017年3月,注册及实缴资本均为1亿元,由上海阅天企业管理中心(有限合伙)、山东省国际信托股份有限公司(以下简称:山东国信)、北京天阅未来文化传媒股份公司、孙建波分别持股73.5%、17.5%、6%、3%。

据天眼查披露,山东国信首次参股设立中阅资本时认缴资本1850万元,持股37%。到了2020年4月,山东国信对中阅资本的持股比例降至17.5%,认缴资本也有所减少。

山东国信2017年12月挂牌港交所,也是成为内地赴港上市的第一家信托公司。上市之前,山东国信已持股多家金融机构,私募之外,还涉足银行、保险、公募等领域。然而上市两年后,山东国信业绩明显下滑,甚至跌成“仙股”。随后,山东国信开启了“卖卖卖”的模式。

据国家金融监督管理总局今年1月官网披露,山东国信几乎“清仓”转让所持邹平浦发村镇银行股份。

早在赴港上市前,山东国信便已挂牌转让所持泰信基金的全部股权。历经4年,山东国信的第一大股东的鲁信集团正式受让这一部分股份。

2022年12月,山东国信挂牌转让所持富国基金全部股权以及山东信托·睿远76号集合资金信托计划项下全部债权,由关联公司山东金融资产承接,鲁信投资也是山东金融资产的第一大股东。公告指出,受让人需同时受让富国基金股权及该债权。

4家注销私募涉多项违规或严重违法

据中基协披露,琳灵资产存在未如实披露基金杠杆运作情况、无独立办公场地的情形。琳灵资产实控人毛水荣,先后在华商基金、兴全基金担任基金经理,因在管债基业绩表现突出而被市场熟知。

2021年6月,琳灵资产代表产品灵灵三号曾因重押“爆雷”债券而净值腰斩的新闻爆出。据私募排排网,2021年5月20日之后,该产品便停止净值更新。而截至该日,灵灵三号成立以来的收益超90%。

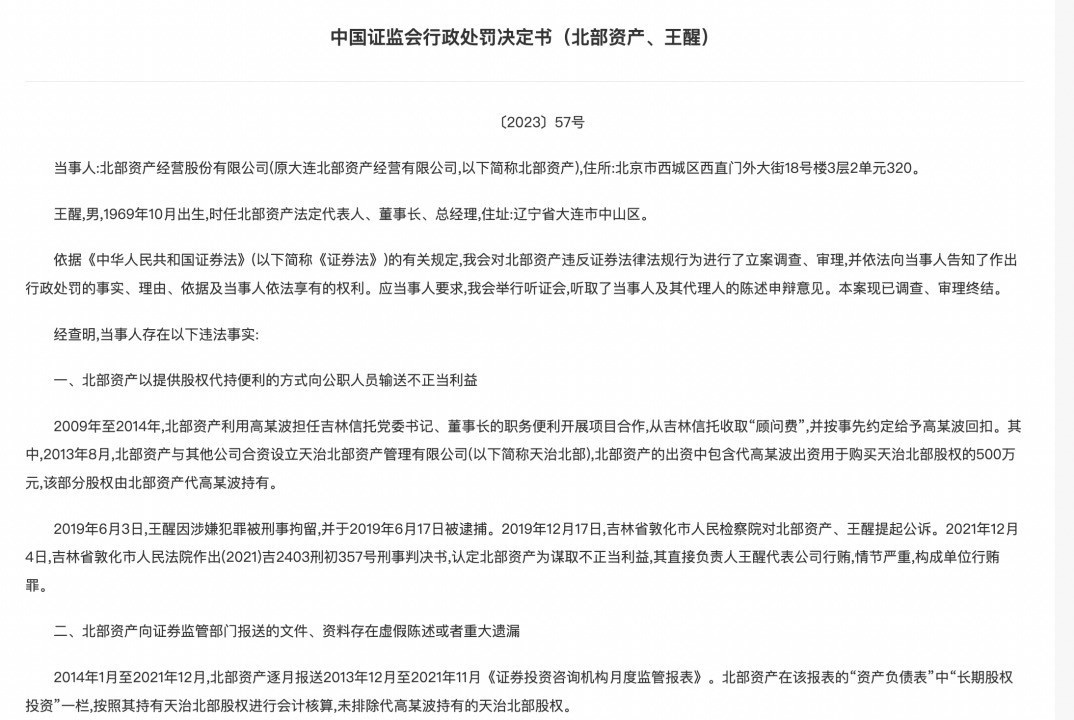

由协会注销的北部资产存在三大违规行为:

一)2021年12月,人民法院作出刑事判决,认定北部资产为谋取不正当利益,其直接负责人王醒代表公司以提供股权代持便利的方式向公职人员输送不正当利益,情节严重,构成单位行贿罪;

二)根据工商系统登记信息及北部资产提供的员工花名册,北部资产现任法定代表人及部分投资顾问均无基金从业资格;

三)重大事项未及时更新或报告:一是工商系统登记信息变更;二是北部资产被人民法院判决构成单位行贿罪,被监管部门下达行政处罚决定书等情形均未及时向协会报送。

由中国证监会披露的罚单看,且该股权代持的情况一直未如实向监管部门汇报,相关报送文件存在虚假陈述或者重大遗漏,违法时间跨度长、情节严重。此次涉案接受贿赂的吉林信托原党委书记、董事长,为该公司第二任董事长高福波,2018年12月通报被查,2021年5月被判处有期徒刑20年。

经查,同样由协会注销的厦门金恒宇存在高达七项违规事实:

一、不公平对待栩之一号的不同投资者,未向个别投资者披露该基金无预警止损线的信息;

二、未及时为栩之一号和添乐二号的个别投资者办理基金赎回;

三、管理的7只基金未按合同约定及时进行基金估值并向投资者披露基金净值等信息;

四、未严格落实投资者适当性审查要求,未对栩之一号的个别投资者是否符合合格投资者标准进行审查;

五、管理的3只基金存在违反相关法规和基金合同关于,“基金总资产不得超过基金净资产的200%”的情形;

六、在中基协登记的实际控制人、从业人员、办公地址等信息不准确;

七、实际控制人存在向个别投资者承诺保本保收益情形。

江苏睿谷存在五类违规行为:

一是未完全履行投资者适当性义务;

二是基金备案信息不准确;

三是未按规定履行信息披露义务;

四是违规挪用私募基金募集结算资金;

五是不完全配合自律检查工作。

此外,根据江苏睿谷近3年公司账户流水、审计报告等资料,公司账户资金无法维持其正常运行。

经查,成都大翊存在未建立或实施有效内部控制的违规行为。2022年6月,量化3号基金于存在资金交易缺口,与四川译信进行沟通后,该基金通过多笔卖出和买入译信丰胤所持债券的方式短借闲置资金。因译信丰胤存在通过高买低卖债券的方式向量化3号基金输送利益的情形,四川译信被四川证监局下达《行政监管措施决定书》。(记者:封其娟)

见习编辑:李文玉 | 审核:李震 | 监审:万军伟

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com