友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com

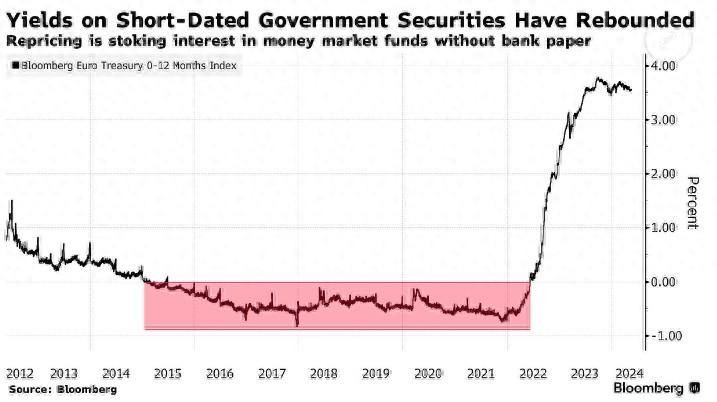

欧洲主权债货币基金需求重现 摩根大通推出相关产品

25

0

相关文章

近七日浏览最多

最新文章

标签云

瑞士信贷

银行

帕特里克

摩根士丹利

股票

贷款

证券投资基金

基金经理

瑞士银行

瑞银

瑞信

证券

西班牙

欧洲央行

初创公司

航空管理局

ipo

100指数

美国联邦

期货

美股

特斯拉

马斯克

谷歌

中概股

贵金属

道指

美联储

etf

塞尔吉奥

美元

欧元

货币基金

基金

基金管理公司

债券

金融服务

kris

百胜中国

新东方

小鹏汽车

税前利润

万军伟

联邦政府

路透社

金价

黄金

央行

金融债

券商资管

理财产品

公募基金

银行理财产品

中金公司

国际金融

债券基金

中信证券

存款利率

工商银行

业协会

基金管理人

公募

债基

投资收益

余额宝

银行存款利率

香港

北美市场

投资

老年人

支付宝

股票型基金

亲爱的

美国财政部

sec

混合型基金

券商

第一财经

一心

江一笛

创业者

蔷薇风暴

唐若

华科

离职

加息

俄罗斯

基点

公务员法

普惠金融

黄金etf

comex

上海黄金交易所

市盈率

价值投资

研报

国泰君安

申万宏源

中国证券报

河南省

私募基金管理人

私募基金

半导体

电动自行车

骑士

蓝骑士

a股

资金净流入

福耀玻璃

安保

36氪

中国

二级市场

南京银行

日元

marin

华夏基金

基金份额

日本央行

伯克希尔

英伟达

苹果

国泰

时代周报

板块

指数

韩国

上海证券交易所

中国证监会

上交所

锦龙股份

金融界

长江证券

机器人

股份

贝莱德

刘欣

天津

混合型

非公开发行

资管

深交所

中泰证券

质押率

国债

央票

中债

马来西亚

平安证券

招商银行

短期融资券

银行间

专项债

再融资

成都银行

票面利率

杭州银行

青岛

广西

美债收益率

andy

中国央行

收益率曲线

港元

大宗商品

美国大选

高盛

美元债

上海

期货市场

金融债券

天风证券

货币政策

非洲

全球经济

国际货币基金组织

纽约商品交易所

通胀率

克劳斯

gdp

奥运

英镑

英国央行

保持沉默

英国

cpi

德国

全球央行

德法

alphabet

nba

威廉姆斯

微软

美元指数

纽约时报

美国经济

数字货币

鲍威尔