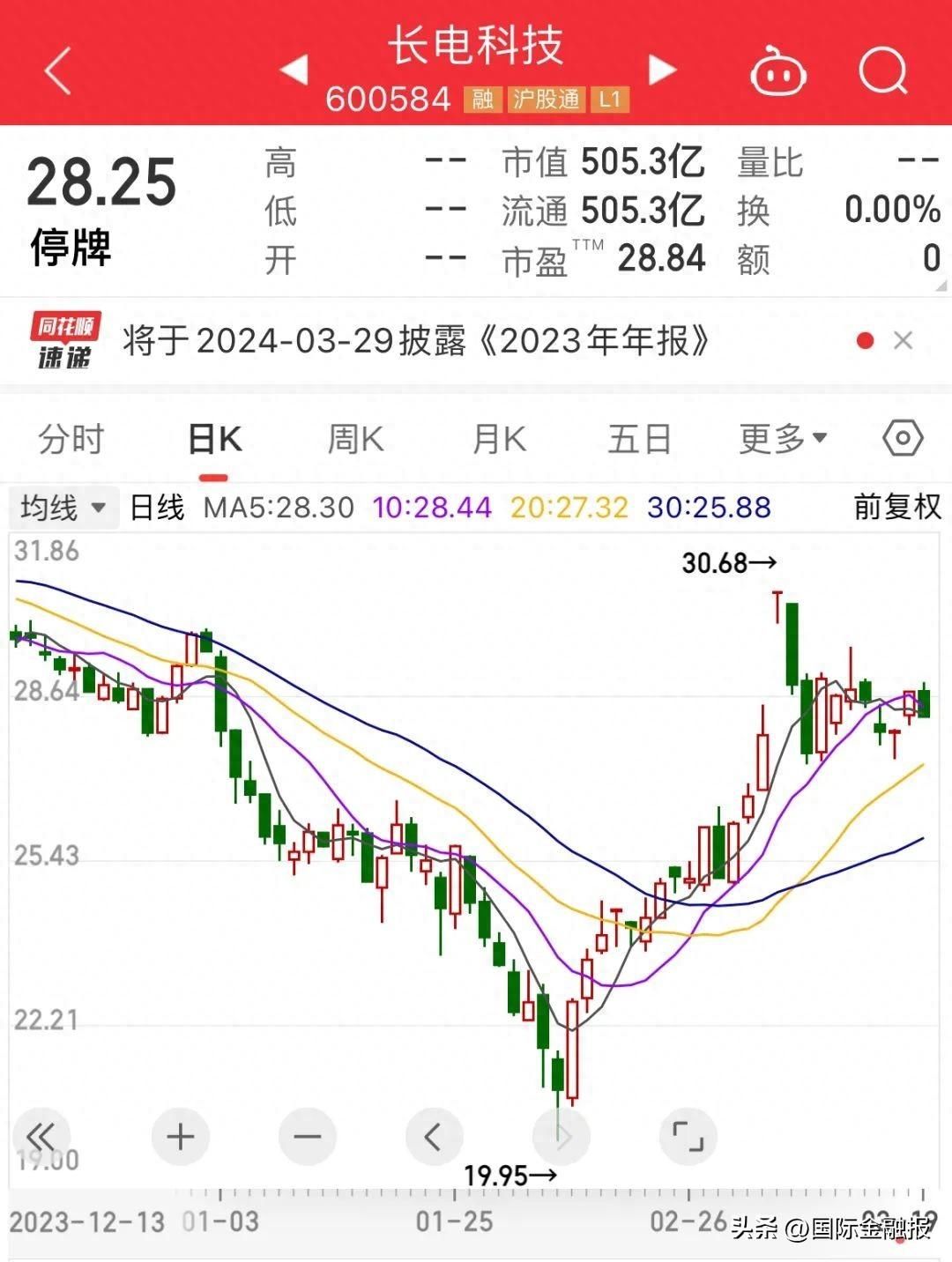

长电科技,这家年营收约300亿、市值超500亿元的国内半导体封测龙头实控权或将生变。

目前,长电科技仍在停牌。

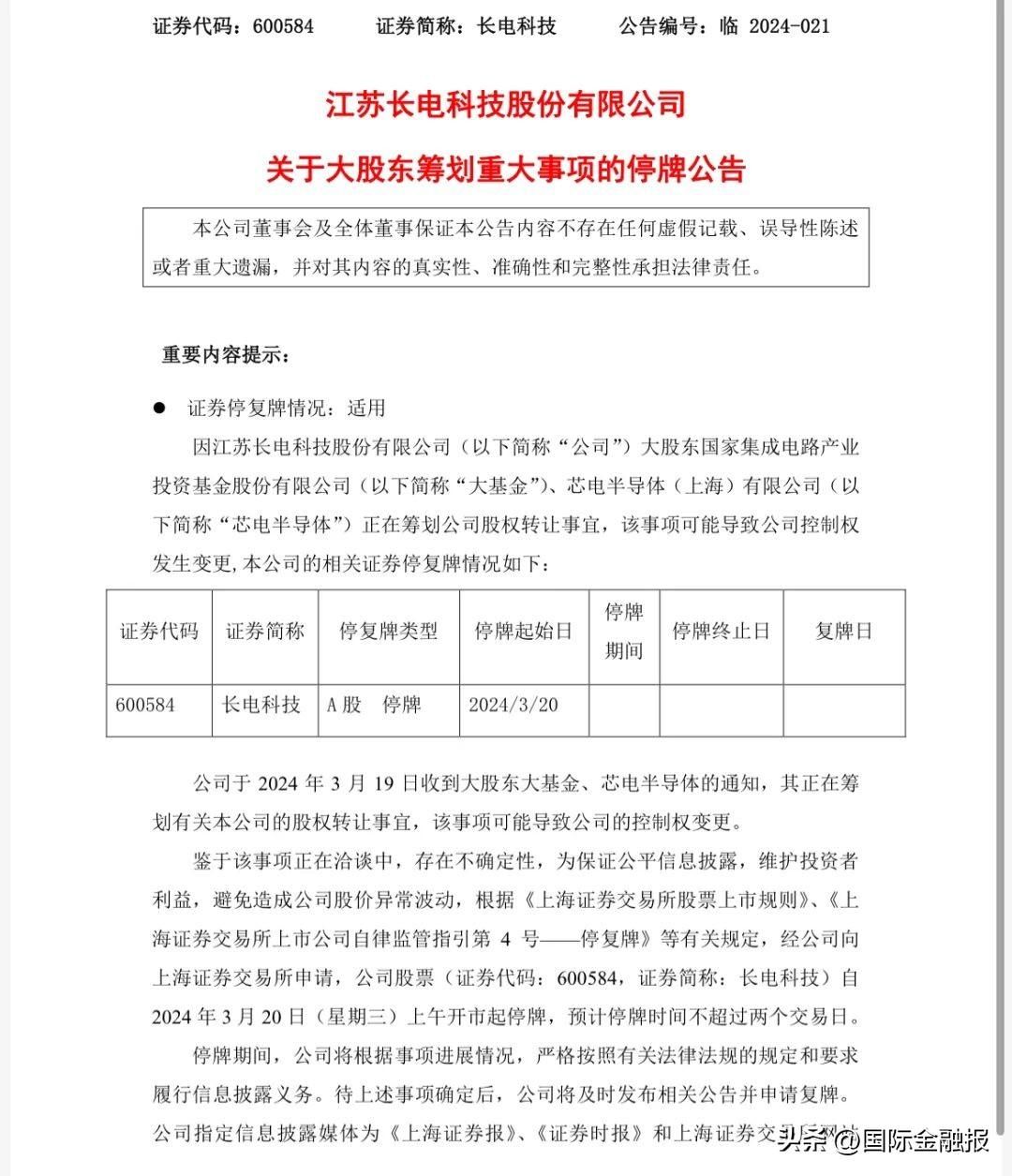

3月20日,长电科技开始停牌并宣布,国家集成电路产业投资基金股份有限公司(下称“大基金”)、芯电半导体(上海)有限公司(下称“芯电半导体”)两位股东正在筹划有关股权转让事宜,该事项可能导致公司的控制权变更。

两天后,长电科技再次表示,交易各方在停牌期间就相关事项进行进一步沟通,但尚未签署相关交易协议,预计继续停牌不超过三个交易日。

大基金是集成电路产业投资“国家队”,芯电半导体的最终控股股东则是中芯国际,两大战略股东筹划股权转让,引发外界对接盘者产生无限猜想。3月22日,《国际金融报》记者以投资人身份致电长电科技董秘办,相关工作人员告诉记者,“关于股权转让的相关事宜,股东还在洽谈之中,至于何时能够复牌,目前尚不能确定。”其还表示,公司是独立运作的,有独立的人员,股东的调整对公司经营并不会产生影响。

两大股东筹划股权转让

长电科技前身为1972年成立的江阴晶体管厂,2000年改制并于2003年6月在上交所上市,成为国内半导体封测行业首家上市公司,目前是全球第三、中国大陆第一的芯片封测巨头。行业数据显示,长电科技在2023年全球外包半导体(产品)封装和测试市场中的市场占有率约为10.3%,排名第三,仅次于中国台湾的日月光控股(占比25.9%)和美国安靠科技(占比14.1%)。

回顾长电科技的发展历程,1990年,34岁的王新潮接任长电科技前身江阴晶体管厂的厂长,之后通过江苏新潮集团(下称“新潮集团)控股长电科技、成为长电科技实际控制人。自2014年开始,长电科技不断引入战略投资者,其中包括大基金、中芯国际旗下芯电半导体等。

2017年6月,长电科技重大资产重组事项实施完成,第一大股东由新潮集团变更为芯电半导体,后者持有公司14.28%的股权,为公司第一大股东,新潮集团持股13.99%,大基金持股9.54%,三家主要股东的股权比例较为接近。因三家主要股东的股权比例较为接近,且互相之间不存在一致行动关系或安排,任何一方均不能单独控制公司,长电科技从有控股股东、实际控制人变更为无控股股东、无实际控制人。

3个月后,长电科技披露非公开发行A股股票预案,并于2018年8月完成,大基金由此正式成为长电科技第一大股东,持股比例19%;芯电半导体变为第二大股东,持股比例14.28%;新潮集团持股比例进一步降为10.42%,为第三大股东。

随着股权比例的稀释,长电科技的“王新潮时代”逐渐落幕。2018年9月,新潮集团总裁王新潮辞任长电科技首席执行长一职,接棒者为长电科技最重要的竞争对手之一、美国企业安靠的前高管李春兴。2019年4月,王新潮退出长电科技董事会,时任中芯国际董事长周子学接任。截至2020年上半年末,新潮集团已不再位于长电科技前十大股东中。

从2020年开始,大基金开始减持长电科技。截止目前,长电科技的十大股东包括持股13.24%的大基金、持股12.79%的芯电半导体、持股3.67%的香港中央结算有限公司,其余基本由机构投资者构成。

根据Wind数据,目前长电科技董事会由9名董事组成,除3位独立董事外,6名非独立董事中,仅一名是从江阴晶体管厂成长起来的“元老”,大基金副总裁张春生占据一个席位,华芯投资总监于江占据一个席位,剩下三名董事均有着任职中芯国际的背景,其中,长电科技现任董事长高永岗是中芯国际的前董事长,自2019年起担任长电科技CEO的郑力也曾任中芯国际资深副总裁。

业绩短期承压

目前,谁将接手长电科技尚不得而知,不过从经营层面而言,该公司业绩短期承压明显。

1月下旬,长电科技发布2023年业绩预告,公司全年净利润预计为13.22亿元-16.16亿元,同比减少49.99%-59.08%。扣除非经常性损益后,预计2023年年度实现归属于母公司所有者的净利润为10.92亿元-13.35亿元,同比减少52.83%-61.41%。

对此,长电科技解释称,2023年,全球终端市场需求疲软,半导体行业处于下行周期,导致客户需求下降,产能利用率降低。同时,受价格承压影响,整体利润下降。长电科技还提到,为积极有效应对市场变化,公司在面向高性能、先进封装技术和需求持续增长的汽车电子、工业电子及高性能计算等领域不断投入,为新一轮应用需求增长做好准备。

半个月前,长电科技宣布,将斥资6.24亿美元(约为45亿元人民币)收购晟碟半导体(上海)有限公司(以下简称“晟碟半导体”)80%的股权,借此扩大公司在存储及运算电子领域的市场份额。

晟碟半导体成立于2006年8月,主要从事先进闪存存储产品的研发、封装和测试,产品类型主要包括iNAND闪存模块,SD、MicroSD存储器等,广泛应用于移动通信、工业与物联网、汽车、智能家居及消费终端等领域,晟碟半导体的母公司系全球领先的存储器厂商Western Digital Corporation(即“西部数据”)。

值得注意的是,作为芯片封测龙头,长电科技的成长与频频并购密切相关。Wind数据显示,近十年来,长电科技已完成了多起并购,收购对象包括长电先进、星科金朋等资产。其中,最引人瞩目的当属2015年联合大基金、芯电半导体斥资7.8亿美元(约合人民币48亿元)收购当时位居全球封测行业前列的企业星科金朋,以此成功跻身世界前五大封装测试厂商。

不过,正是这起“蛇吞象”式跨国并购,使得长电科技负债累累。2015年,长电科技净利润亏损1.58亿元,2016年净利润亏损扩大至3.16亿元,在经历2017年微盈0.74亿元后,2018年的净亏损更是达到9.39亿元。经过一番调整,2019年,长电科技实现扭亏为盈,盈利0.97亿元。财报显示,2020年至2022年及2023年前三季度,长电科技营收分别为264.64亿元、305.02亿元、337.62亿元及204.30亿元,净利润分别为13.06亿元、29.60亿元、32.31亿元及9.74亿元。

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com