近期表现最抢眼的大类资产,非黄金莫属。

盘面上,上海期货交易所黄金期货主力2406合约自3月1日至今累计涨近15%;上海黄金交易所黄金T+D自3月1日至今累计涨超15%。

与此同时,国家外汇管理局公布的最新数据显示,今年3月末,我国外汇储备规模上升,黄金储备实现“17连增”。

黄金价格持续暴涨,中国央行连续17个月“囤金”,这释放了什么信号?展望后市,金价还能昂扬高歌多久?投资者又该如何合理购金?

央行“囤金”

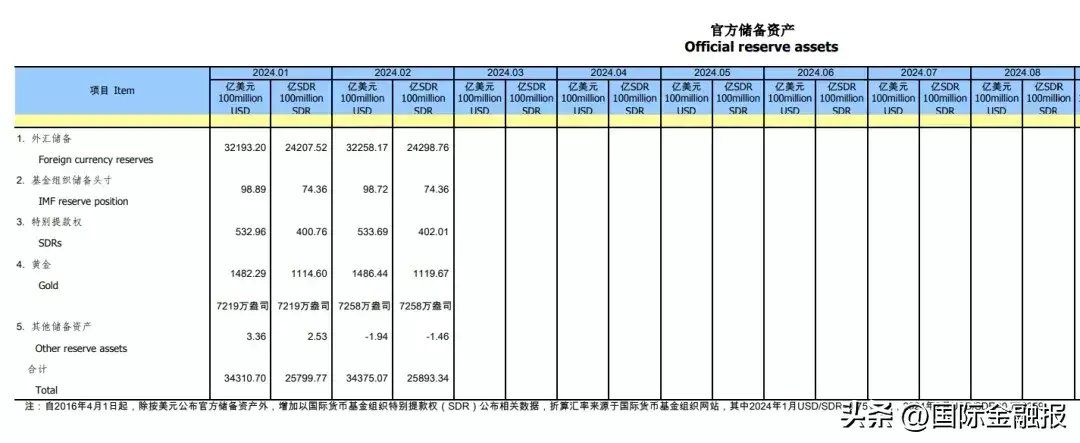

4月7日,国家外汇管理局公布的外汇储备规模数据显示,截至2024年3月末,我国外汇储备规模为32457亿美元,较2月末上升198亿美元,升幅为0.62%。

同时,截至2024年3月末,我国黄金储备7274万盎司,环比增加16万盎司,1月末为7219万盎司。这已是我国连续第17个月增持黄金储备。

对于3月外汇储备规模变动的情况,国家外汇管理局指出,2024年3月受主要经济体货币政策及预期、宏观经济数据等因素影响,美元指数上涨,全球金融资产价格总体上涨。汇率折算和资产价格变化等因素综合作用,当月外汇储备规模上升。

关于黄金储备潮,世界黄金协会表示,以印度为首的中央银行在2月连续第九个月增加黄金储备。2月份央行的净购买量为19吨,其中,印度央行和哈萨克斯坦央行各增持6吨。

中辉期货资管部投资经理王维芒表示,“截至3月末,我国黄金储备7274万盎司,这是连续第十七个月增持,但也是17个月以来央行增持最少的一次。央行‘囤金’主要是受到目前大环境影响,这主要表现在通胀、地缘大变局、全球货币体系重构等方面。鉴于此,央行对黄金的需求变得越来越积极。”

具体来看,王维芒认为,一方面,我国央行增持黄金可以优化外汇储备结构,应对潜在的不确定性和外部风险,增强我国在国际金融市场的抗风险能力。另一方面,增持黄金可以减少对单一货币,尤其是对美元的依赖,提升人民币国际化水平。黄金作为一个传统的价值储存手段,在保值和流动性方面具有优势,这也是我国增加黄金储备的一个原因。

国泰君安期货研究所刘雨萱也指出,“央行或出于调整外汇储备结构、降低美元资产对本国影响的考虑持续增持黄金,且已经成为市场净购买黄金的主流力量。央行带头证实了黄金的长期配置价值,支撑金价上涨。”

新湖期货研究所副所长、高级黄金投资分析师李明玉表示,从数据来看,根据IMF公布的外汇储备数据,全球货币形态外汇储备自2022年以来总体回落,而相较之下,黄金储备在2023年后已经重回新高,反映出全球央行外汇储备的构成结构中,黄金无论在数量还是在价值层面的份额都呈现上升趋势。

“2023年以来,在美债收益率波动加大背景下,中国央行连续17个月增持黄金,有助于央行储备资产的保值增值,同时也能为持续推进人民币国际化夯实基础。后续预计央行增持黄金仍是大势所趋。”李明玉分析称。

金价“高歌”

在央行“囤金”潮下,金价一路高歌,屡创新高。

盘面上,上海期货交易所日间盘黄金期货主力2406合约收报554.74元,收涨3.19%,成交量为38.81万手,持仓为21.86万手。上海黄金交易所黄金T+D日间盘收涨2.94%,报554.20元/克。

记者统计发现,上海期货交易所黄金期货主力2406合约自3月1日至今已累计涨近15%;上海黄金交易所黄金T+D自3月1日至今累计涨超15%。

国际方面,3月11日,截至记者发稿,现货黄金持续拉升,最高上探至2348.92美元/盎司;COMEX黄金当月连续合约盘中最高至2372.5美元/盎司,均续创新高。

关于金价暴涨的原因,王维芒认为,黄金价格屡创新高,与央行持续购买黄金、降息预期,以及地缘问题升级都有很大的关系。

李明玉分析表示,一方面,进入3月以来,美国经济数据不及预期,重燃美联储6月降息的乐观情绪。同时,或将成为下一任联储主席的理事沃勒提出的“反向扭转操作”的观点提振市场对于美联储除降息以外实施数量型宽松货币政策的期待。另一方面,年后市场避险情绪也是此起彼伏,俄乌冲突延续、巴以新一轮冲突再起、红海危机加剧、美国大选的不确定性和美国中小银行危机担忧不断,均提升市场避险情绪,支撑金价。

“黄金上涨的因素是多方面的。”融智投资基金经理夏风光分析道,长期来看有美元严重超发、信用地位动摇的因素;中期来看则是美元加息周期见顶,市场正在计入年内多次降息的可能;短期来看,则是市场热钱的驱动因素。

后市如何

展望后市,已处于高位的金价还会持续上涨吗?

“目前我们看到国际金价处在历史最高位,但上行驱动仍未结束,我们对于上方空间长期抱有乐观态度。”刘雨萱表示,市场对于黄金的看涨情绪仍然浓厚,黄金涨势除非出现重大逻辑证伪,如2024年不降息或央行不再购金等,否则易涨难跌的格局仍未结束。

展望后市,李明玉认为,由于美联储今年从加息周期转为降息周期为确定性事件,虽然市场对降息时间节点的摇摆影响金价走势,但降息周期将开启的确定性导致市场看涨黄金的意愿较为强烈,继续推升金价。

在黑崎资本首席投资执行官陈兴文看来,在全球主要经济体实施宽松货币政策以应对经济放缓的情况下,黄金作为避险资产的吸引力得到了进一步增强。在地缘政治紧张的背景下,黄金价格得到了有力的支撑,尽管短期内可能会出现波动,但长期来看,金价有望保持在较高水平。

既然金价仍将有望上行,现在该投资吗?又该怎么投资?

关于黄金的投资价值,陈兴文认为,尽管金价已高,但在当前复杂的国际环境下,黄金作为一种长期战略资产,仍然值得投资者持有。对于寻求资产多元化和风险管理的投资者来说,黄金ETF等黄金相关投资产品可以作为投资组合中的“避风港”,帮助平滑投资组合的波动,实现资产的稳健增长。

“经过新一轮的上涨,金价已突破历史高位,后市是否会持续走高,得看地缘政治问题是加剧还是得到缓解。从目前中东地区与俄乌局势的发展看,存在进一步恶化的可能,金价或在短期内进一步上涨。”广东省国信产业研究院总经理郑彦欣认为,总体而言,金价已达高位,上涨有限,下跌空间大于上涨空间,当下建议谨慎配置。

在刘雨萱看来,低杠杆、长时限的投资方式下,黄金仍然值得买入。但是需要提醒的是,在黄金波动不断加大之际,投资者要谨慎持仓,注意调整交易策略。

“长期来看,黄金依然有表现的机会,值得去跟踪关注。”夏风光表示,近一两年来,黄金和其传统定价的锚,即美国实际利率的表现出现背离,和新兴国家央行大举增持的节奏相吻合,这揭示了地缘政治危机深化、美元信用货币地位变迁等深层背景。

但是,夏风光提醒,从黄金的历史波动看,年化绝对收益不高,投机氛围过热,短期急速冲高会透支未来的涨幅,更适合在震荡期逢低买进配置,追高买入则增加了持有成本,降低了年化回报。

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com