继智能通知存款产品集中下架后,多家银行继续集中调整对公协定存款等“高息”存款产品。5月22日,民生银行在官网发文称,因政策变化、产品协议约定及业务调整需要,该行将对人民币单位协定存款、人民币流动利产品、智能通知存款进行调整。

今日,财联社记者查询发现,4月下旬以来,多家银行已经持续下调人民单位协定存款利率至1.15%。这意味,过去银行业常见的高息揽储存款产品将再失一柄“利器”。

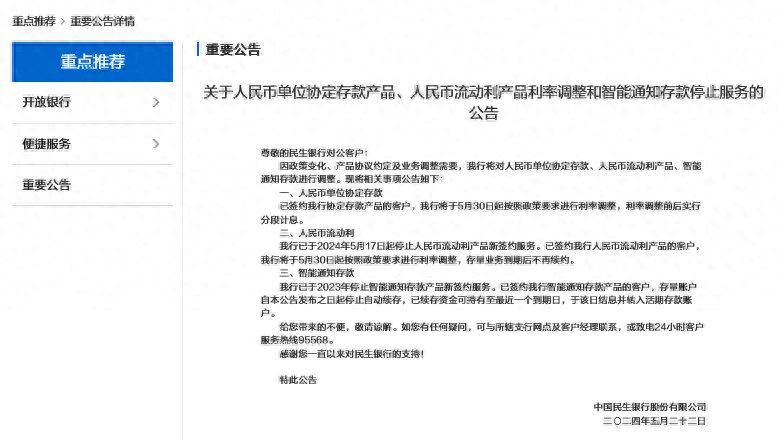

民生银行发文 调整三类高息存款产品

昨日,民生银行在官网发文称,将对人民币单位协定存款、人民币流动利产品、智能通知存款进行调整。

其中,对于人民币单位协定存款,已签约该行协定存款产品的客户,银行将于5月30日起按照政策要求进行利率调整,利率调整前后实行分段计息;对于人民币流动利产品,该行已于2024年5月17日起停止人民币流动利产品新签约服务。已签约我行人民币流动利产品的客户,银行将于5月30日起按照政策要求进行利率调整,存量业务到期后不再续约。

此外,对于智能通知存款产品,民生银行已于2023年停止智能通知存款产品新签约服务。已签约该行智能通知存款产品的客户,存量账户自本公告发布之日起停止自动续存,已续存资金可持有至最近一个到期日,于该日结息并转入活期存款账户。

财联社记者注意到,人民币单位协定存款产品和人民币流动利产品差别不算大,基本可以看作同类产品。据民生银行官网,“流动利”包括流动利B、流动利C、流动利E、流动利D等多类细分产品。

其中,对公“流动利C”为客户提供智能人民币存款增值服务,在通知、一年内(含)定期存款的基础上,按资金实际存续期分段对应存款利率结付增值收益,帮助客户在保持资金流动性的前提下获取较高的增值收益(仅限人民币)。该产品适用于资金量较大、资金流动性强的客户;

对公“流动利B”为客户提供智能本、外币存款增值服务,在通知存款的基础上,对每笔归集资金进行自动通知、自动转存,避免了客户大量的人工操作,帮助客户在保持资金流动性的前提下获取较高的增值收益。适用于资金量较大、资金流动性强的客户。不过,对公“流动利B”适用于人民币、美元、欧元、港币、日元等多个币种。

近期多家银行持续发文下调单位协定存款利率

据了解,协定存款属于对公业务,是指单位客户按照与银行约定的存款额度开立结算账户,账户中超过存款额度的部分,银行将其转入人民币单位协定账户,并以优惠利率计息的一种单位存款。

今日上午,财联社记者查询发现,下调人民币单位协定存款利率,民生银行并非首例,华夏银行、兴业银行等近期也已启动下调对公存款类产品的利率。

5月13日,华夏银行在官网发文称,将对人民币单位协定存款利率上限进行调整。具体为:自2024年5月15日起,该行人民币单位协定存款利率上限调整为1.15%。

5月15日,兴业银行发布关于人民币单位协定存款调整的公告。兴业银行称,为贯彻落实有关政策要求,我行将对企业金融客户人民币单位协定存款、单笔滚存型普通通知存款产品进行调整。针对人民币单位协定存款,自公告发布之日起,若客户协定存款利率非我行挂牌利率,将做如下调整:未设置协议有效期的协定存款:统一设置为期一年的协议有效期;若客户人民币协定存款利率高于1.15%,协定存款利率将统一调整为1.15%,同时统一设置为期一年的协议有效期。统一设置的协议有效期自2024年5月15日执行。

兴业银行还表示,已设置协议有效期的协定存款:若客户协定存款在2023年12月24日之前(以我行系统签约日期为准)签约,且利率高于1.35%,协定存款利率将统一调整为1.35%;若客户协定存款在2023年12月24日之后(以我行系统签约日期为准)签约,且利率高于1.15%,协定存款利率统一调整为1.15%。

此外,光大银行近期也发布公告称,该行将对人民币协定存款和对公周计划等产品进行调整。从5月15日起,若客户人民币协定存款利率高于1.15%,系统将自动分段计息并将协定利率调整为1.15%。签约光大银行对公周计划、对公智能存款A款(37天存期)及对公智能存款B款(7天存期)等自动滚存型通知存款的账户,自5月15日起停止自动滚存通知存款,已滚存的通知存款到期后资金转回至签约活期账户。

政策持续打压高息揽储 分析师称未来会有更多银行跟进

对此,某券商银行业分析师向财联社记者表示,单位协定存款一般放入结算账户。根据现行规则结算账户为活期存款账户,由于银行主要对企业客户提供协定存款服务,协定存款也会被纳入企业活期存款范畴。因此,原则上单位协定存款的利率也不能高于活期人民币存款利率的上限。但客观来看,过去银行受制于揽储压力,而大企业、大单位的资金充裕,自然比个人具备更强的存款议价能力,所以不少银行不得不给予单位协定存款产品更高利率。用通俗的话来说,这也是对公版的高息揽储。

据财联社记者此前报道,去年5月,监管已对各大银行下发通知,要求协定存款和通知存款自律上限调整自5月15日起执行,其中国有银行(特指工、农、中、建四大行)执行基准利率加10BP,其他金融机构执行基准利率加20BP。

不过,光大证券研究所副所长、金融业首席分析师王一峰此前发布研报称,银行的对公定期存款成本率明显偏高,2023年末对公定期存款付息率为2.7%,虽较年中略有下降,但降幅明显低于挂牌利率调整。综合评估,对公存款定价“超自律”的情况仍较普遍。

值得注意的是,今年4月初,市场利率定价自律机制发布《关于禁止通过手工补息高息揽储 维护存款市场竞争秩序的倡议》。该倡议明确要求,银行“不得以任何形式向客户承诺或支付突破存款利率授权上限的补息”,并要求银行对此进行相应整改。

对此,上述分析师认为,民生银行、兴业银行等多家银行下调单位协定存款利率,和监管部门的要求密切相关,相信后续还会有更多银行跟进。从监管部门的角度来看,此类高息存款产品推高了银行的资金成本,对净息差造成负面影响。从银行的角度来看,下调相关产品的利率,也有利于减轻负债成本压力。

从另外一个角度来看,在各种形式的高息揽储不断被打击的同时,一些银行也的确存在资金压力。对此,某券商宏观分析师也向财联社记者表示,今年上半年,降准仍有可能发生,这将为银行进一步释放流动性。

本文源自财联社

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com