3月15日,证监会制定出台了《关于严把发行上市准入关从源头上提高上市公司质量的意见(试行)》、《关于加强上市公司监管的意见(试行)》、《关于加强证券公司和公募基金监管加快推进建设一流投资银行和投资机构的意见(试行)》以及《关于落实政治过硬能力过硬作风过硬标准 全面加强证监会系统自身建设的意见》等多项政策文件。

证监会还发布了《首发企业现场检查规定》,明确在检查过程中对撤回上市申请的企业“一查到底”,撤回上市申请不影响检查工作实施,也不影响依法依规对检查发现的问题进行处理,并增加了不提前告知直接开展检查的机制。还进一步规范了现场检查程序,强调现场检查处理标准统一。

在国务院新闻办公室同日举行的新闻发布会上,证监会副主席李超,首席风险官、发行监管司司长严伯进,证券基金机构监管司司长申兵,上市公司监管司司长郭瑞明,人事教育司负责人张朝东解读强监管防风险推动资本市场高质量发展有关政策,并答记者问。

李超表示,将抓紧制定修订相关配套规则,统筹推进各项措施落地见效。同时研究出台一揽子加强监管、防范风险、推动高质量发展的政策措施,完善有利于资本市场长期稳定健康发展的体制机制,走好中国特色资本市场发展之路。

研究提高上市标准

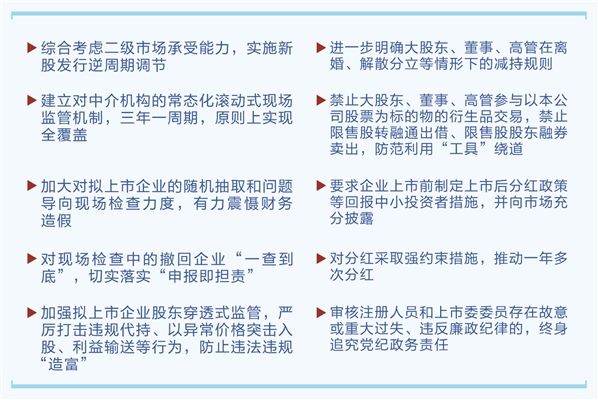

《关于严把发行上市准入关从源头上提高上市公司质量的意见(试行)》压实拟上市企业及“关键少数”对信息披露真实准确完整的第一责任,严禁以“圈钱”为目的盲目谋求上市、过度融资。对财务造假、虚假陈述、粉饰包装等行为及时依法严肃追责。同时,建立常态化滚动式现场监管机制,用好以上市公司质量为导向的保荐机构执业质量评价机制。

同时,突出交易所审核主体责任,把防范财务造假、欺诈发行摆在发行审核更加突出的位置。严密关注拟上市企业是否存在上市前突击“清仓式”分红等情形,实行负面清单式管理,从严监管高价超募。强化证监会派出机构在地监管责任,辅导监管坚持时间服从质量,现场检查切实发挥书面审核的补充验证延伸作用。

严伯进表示,综合考虑二级市场承受能力,实施新股发行逆周期调节。对上市公司门槛会有更加严格的要求,包括上市前要建立现代企业制度,募投项目资金规模要合理且要做好短中长期规划,研究提高部分板块的上市指标,将参考近年来新上市企业和在审企业的情况,指导沪深交易所修改上市规则,适度提高部分板块财务指标,丰富综合性指标,让不同发展阶段、不同行业、不同规模的企业在合适的板块上市。

对于未盈利企业上市,严伯进指出,从实践看,科技企业发展可能会有一个未盈利阶段,这并不一定意味着这些企业持续经营能力差,一些优质的科技企业可以通过上市更好更快成长,但绝不能是那些拼凑技术的“伪科技”企业,证监会将就未盈利企业的科技成色征求行业相关部门意见,更好统筹支持科技发展和保护投资者利益。

打击财务造假

增强投资者回报

《关于加强上市公司监管的意见(试行)》围绕打击财务造假、严格规范减持、加大分红监管、加强市值管理等各方关注的重点问题,提出了政策措施。包括加强信息披露监管,严惩业绩造假。推动构建资本市场财务造假综合惩防体系,提高穿透式监管能力和水平,努力实现业绩穿透、数据真实。加强全方位立体式追责。防范绕道减持,维护市场信心。将减持与上市公司破净、破发、分红等“挂钩”。对通过离婚、质押平仓、转融通出借、融券卖出等方式绕道减持的行为严格监管。责令违规主体购回违规减持的股份并上缴价差。

“财务造假触碰的是资本市场的底线,必须坚决打击。”郭瑞明表示,将会同各地区各部门增强合力,构建打击财务造假的综合惩防体系,重点打击五类行为。一是长期系统性造假和第三方配合造假,对于造假的策划者、协助者,都要严肃追责,坚决破除造假“生态圈”。二是欺诈发行股票债券行为。要坚决把造假者挡在资本市场门外,混进来的要坚决清除。三是滥用会计政策、会计估计,随意调节利润的财务“洗澡”行为。四是通过融资性贸易、“空转”“走单”进行造假的行为。五是在侵占上市公司利益、掏空上市公司过程中伴随的一系列造假行为。

郭瑞明指出,证监会将全面完善减持规则体系,明确离婚、控股股东解散等情形的减持规则。明确股票质押平仓、赠与等方式的减持规则。禁止大股东、董事、高管参与以本公司股票为标的物的衍生品交易,禁止限售股转融通出借,限售股股东融券卖出。对于违规减持将责令购回并上缴价差,对于拒不改正的严厉处罚。

郭瑞明表示,将全方位立体式追责,刑事方面,用好公安、检察机关派驻证监会的体制优势,联合查处一批典型恶性案件。民事方面,先行赔付、支持诉讼、行政执法当事人承诺等制度可以赔偿投资者损失,大幅提高违法成本,证监会将推出更多案例落地,对于主要责任人,坚决市场禁入,触及重大违法强制退市标准的,坚决退市。另外,还发挥公司治理内部制衡的作用,鼓励内部人举报,提高举报奖励金额。

《关于加强上市公司监管的意见(试行)》还提到,加强现金分红监管,增强投资者回报。对多年未分红或股利支付率偏低的,加强监管约束。推动一年多次分红,在春节前结合未分配利润和当期业绩预分红,增强投资者获得感。推动上市公司加强市值管理,提升投资价值。压实上市公司市值管理主体责任,推动优质上市公司积极开展股份回购,引导更多公司回购注销。

郭瑞明表示,下一步要制定上市公司市值管理指引,让主要指数成份股公司更加自觉地回报投资者,并且还要推动相关部门把上市公司提升投资价值工作、市值管理工作纳入内外部考核评价体系。对于“破净”的公司,证监会将督促其提出改善投资价值的举措。对于“借壳上市”和盲目跨界并购,证监会坚决打击“炒壳”行为,以营造更好的市场生态。

营造风清气正行业生态

《关于加强证券公司和公募基金监管加快推进建设一流投资银行和投资机构的意见(试行)》督促行业机构端正经营理念、校正定位偏差,把功能性放在首要位置,更加注重客户长期回报,完善利益冲突防范机制,严厉打击股东和实控人侵害机构及投资者利益的不法行为,加强行业机构合规风控建设。优化行业发展生态,坚决纠治拜金主义、奢靡享乐、急功近利、“炫富”等不良风气,切实加强从业人员管理和廉洁从业监管,配合相关主管部门持续完善行业机构薪酬管理制度。

申兵指出,投资银行要加强项目甄别、估值定价这些投行涉及的核心能力建设,真正为市场和投资人推荐质量好的、“货真价实”的公司,同时把那些问题公司坚决挡在市场门外。证监会将完善保荐代表人分类公示制度,真正让声誉约束硬起来。建立健全对行贿人员的综合惩戒机制,让那些害群之马人人喊打、处处受限,营造一个风清气正的行业生态。

全面强化监管执法方面,《关于加强证券公司和公募基金监管加快推进建设一流投资银行和投资机构的意见(试行)》指出,坚持机构罚和个人罚、经济罚和资格罚、监管问责和自律惩戒并重,对无视、损害公众投资者利益的机构与个人依法坚决予以严厉打击。加强行业机构股东、业务准入管理,完善高管人员任职条件与备案管理制度。

申兵指出,对于撤否率比较高和“业绩变脸”等突出问题,证监会将督促保荐机构切实强化内控,履行好核查把关职责,并加大对在违法违规中负有责任的投行负责人、高管,乃至公司的总经理、董事长等的处罚力度,对一些涉嫌严重违法,特别是那些帮助造假的中介机构和从业人员将依法从严查处,涉嫌犯罪的移送司法机关。

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com