5月22日早盘,光伏产业链全线反弹,光伏电池方向领涨。据南财金融终端数据,午后光伏板块大幅拉升,截至发稿,光伏设备(申万二级)涨超7%,BC电池、TOPCon电池、HJT电池均涨逾5%。成分股中,东方日升获20CM涨停,多股涨超10%。

(图源:南财金融终端)

资金流向上,光伏今日受主力资金青睐,光伏设备板块净流入近78亿元。

消息面上,近日,在工业和信息化部电子信息司指导下,中国光伏行业协会在北京组织召开“光伏行业高质量发展座谈会”。会议指出,鼓励行业兼并重组,畅通市场退出机制;加强对于低于成本价格销售恶性竞争的打击力度;保障国内光伏市场稳定增长,探索通过示范项目支持先进技术应用,转变低价中标局面等。

国金证券预计,工信部作为光伏行业的主管部门,由其主导编制的《光伏制造行业规范条件》在2024年将进入新版发布的时间窗口,加强技术创新、控制低价竞争等将成主调,引导相关外部支持力量聚焦于优质企业和生产力。

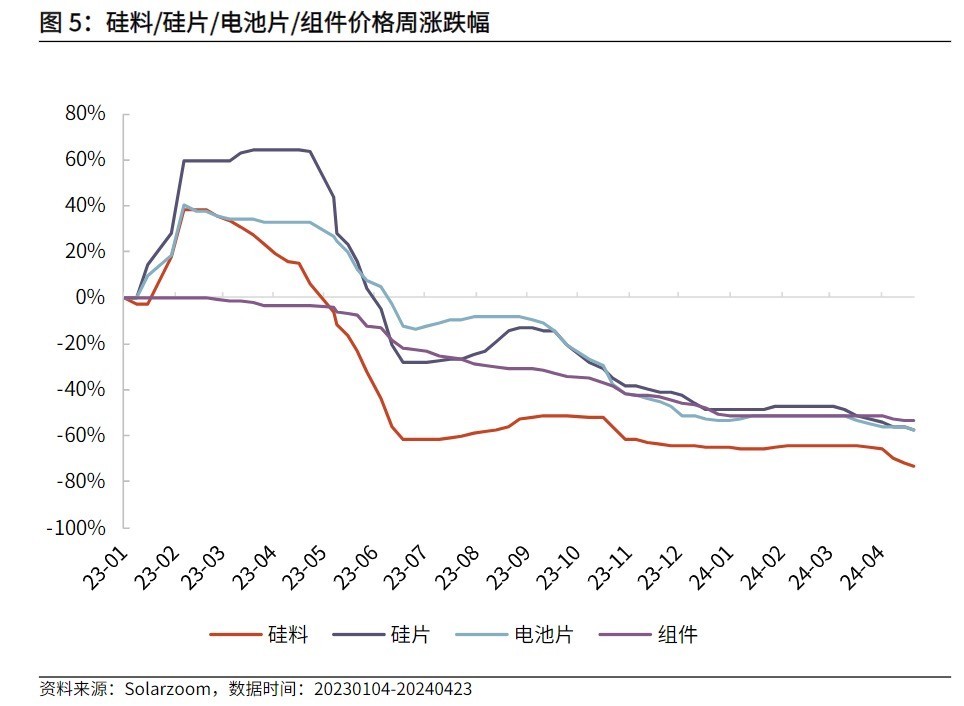

近段时间以来,我国光伏产业链价格一路下滑,企业经营承压。据机构研报梳理,一季度以来产业链价格持续回落,产业链陷入普遍亏损。展望未来,行业能否迎来触底时刻?激烈价格竞争下新技术降本效果如何?

价格下行致整体业绩承压,光伏设备“逆风”增长

2024年一季度,国内外光伏装机仍维持较强的需求支撑,2024Q1国内光伏装机同比增长35.89%至45.74GW,出口规模同比增长约33%至67.6GW。但由于去年四季度以来产业链价格的持续下跌,多数光伏制造环节的企业盈利情况均面临较大压力;而光伏设备企业受新技术带动,订单规模保持高增,业绩情况较好。

1、光伏制造

据光大证券梳理,近期光伏制造主要环节价格持续下探,硅料价格甚至已突破多数企业的现金成本。

- 硅料、硅片:截至5月8日,单晶致密料成交均价已跌破4万元/吨,N型料成交价已跌至4.53万元/吨(硅业分会数据);硅片价格跟随硅料价格步入下行区间。截至一季度,硅料价格下跌约25%,硅片下跌约18%。

- 电池片:随着2023年底到2024年初TOPCon产能陆续投产,TOPCon产品的价格亦有所下降,但较高的功率水平使其相较PERC产品仍有一定溢价。截至一季度,电池片下跌约6%。

- 组件:2023年以来组件产品价格呈现稳步下行态势,新进企业产能快速扩张。截至一季度,组件下跌约8%。

(图源:光大证券)

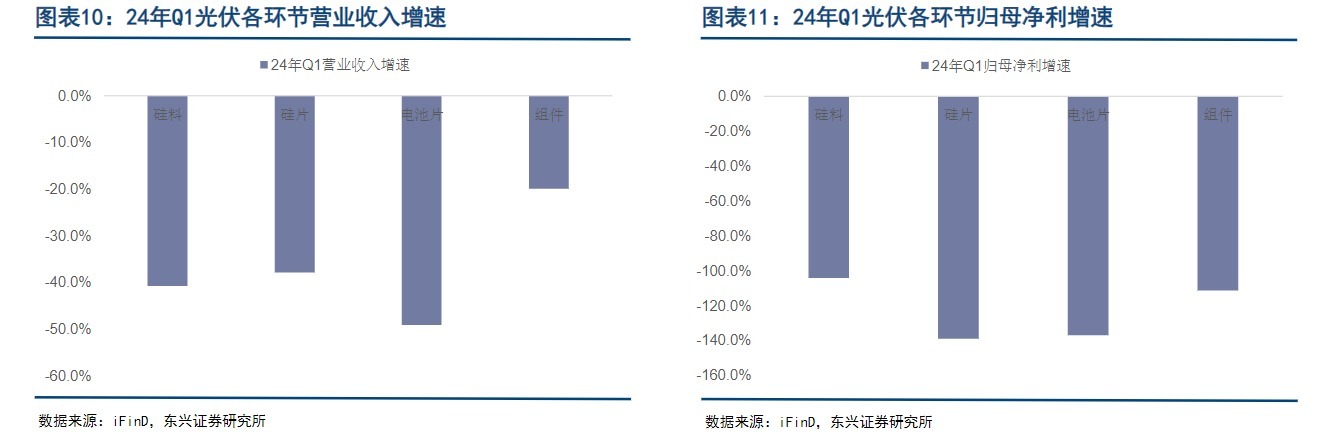

受价格下行影响,2024Q1主产业链各环节上市公司业绩全线下滑。具体来看,电池片企业营收同比降幅最大,硅片企业归母净利润降幅第一。

(图源:东兴证券)

2、光伏设备

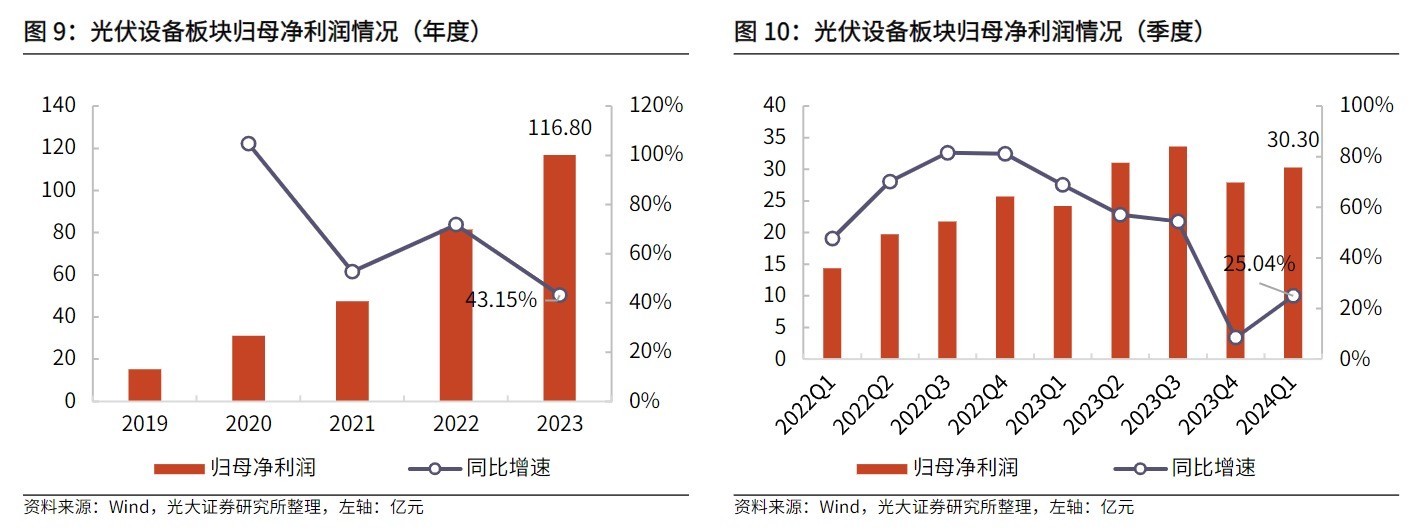

2023年光伏设备板块公司维持较好的业绩水平,步入2024Q1,在部分新技术电池及组件产线持续交付的背景下,光伏设备板块仍保持稳健增长,营业收入增速为41.88%,归母净利润增速25.04%。

(图源:光大证券)

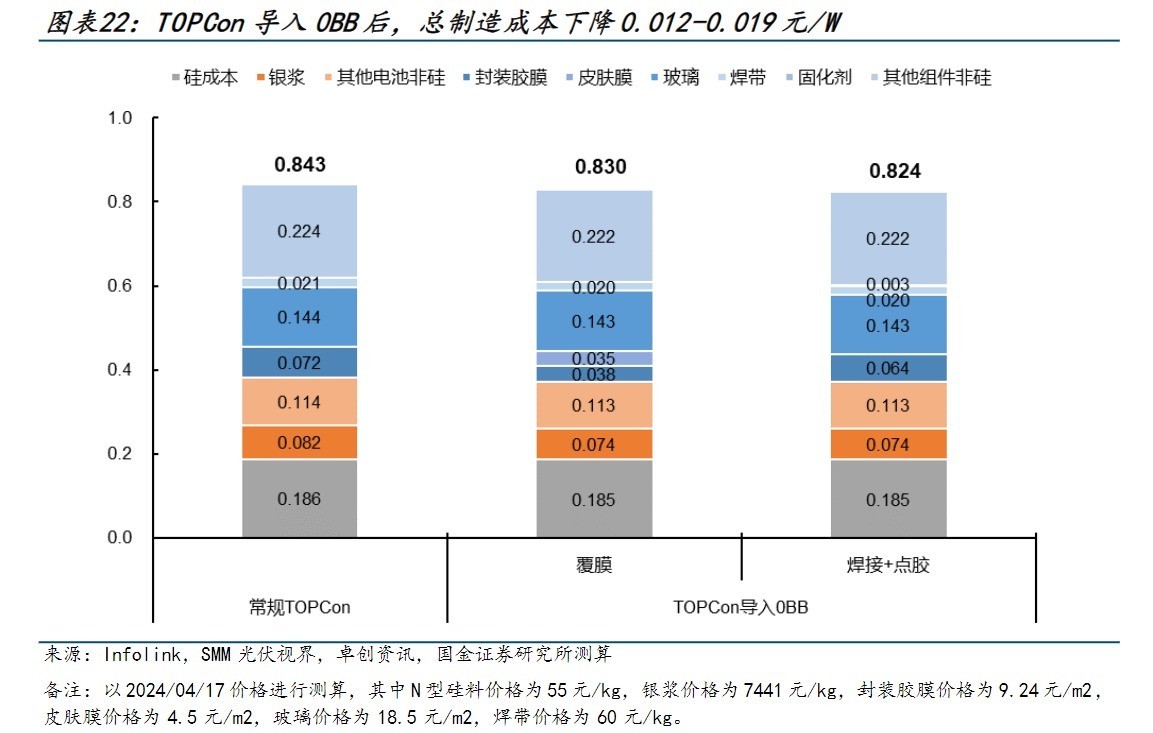

光大证券指出,光伏设备板块公司业绩向好主要系2023年以来TOPCon电池产线的大规模扩产给电池片设备企业带来了较为旺盛的订单需求。此外,后续硅片设备更新换代需求(低氧单晶炉等新产品替代)、0BB技术逐步成熟导致的组件设备更新换代需求均将给板块公司业绩带来保证。

降本为先,新技术有望迎来加速

近年来,光伏行业硅料、硅片、电池环节完成了多次技术迭代。其中,机构普遍关注N型电池环节各类新技术的最新情况。

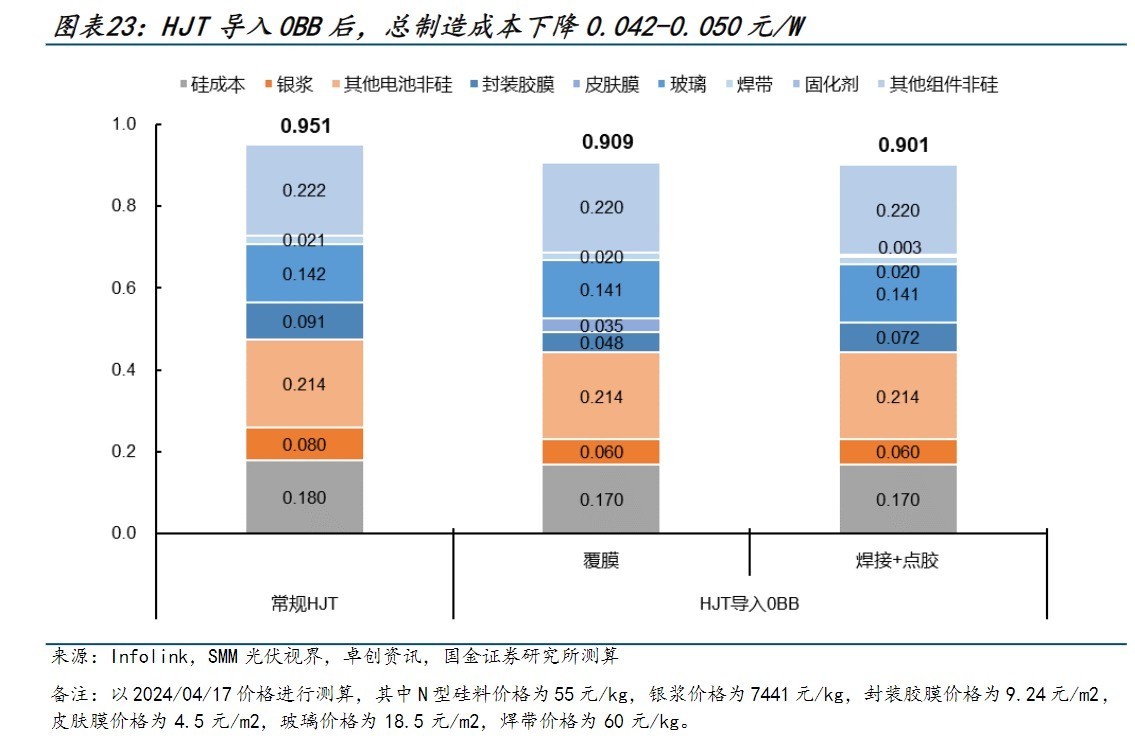

从降本目的出发,从近期机构的研报覆盖频率来看,0BB(无主栅)技术最受关注。

目前银浆是电池片第一大辅材,随着TOPCon成为市场主流后,用银量远超P型电池。值得注意的是,近期白银价格一度创下2013年以来新高,今年以来光伏银浆价格迅速拉升,一定程度上加剧了TOPCon电池片企业的成本压力。

银价上涨将导致HJT电池相对TOPCon电池浆料成本的进一步扩大。据国联证券测算,HJT银包铜的浆料成本较TOPCon有更大优势:HJT综合成本最高可降低0.05元/W,TOPCon可降低约0.02元/W。

方正证券表示,目前头部企业非硅成本不断下降,2024年底银包铜参银量有望突破30%以下,银包铜+0BB进一步减少银浆耗量,HJT成本有望逼近TopCon。

国金证券指出,0BB能有效降低银耗且提升功率,年内或迎量产节点、延长光伏设备行业景气度,预计2024—2026年0BB设备市场空间有望达到194亿元。

(图源:国金证券)

整体而言,光大证券指出,TOPCon电池片大规模扩产后仍有设备升级改造的空间,HJT、BC技术有望在2024年加速产能扩张,钙钛矿的GW级产线有望在2024年启动招标,0BB技术的成熟和逐步导入将给组件设备带来新的订单增量。

年内能否触底?机构这样看

从主产业链排产情况看,4月及5月光伏中上游排产稳中有升。国金证券预计,6月组件排产环比增速有望上台阶。

据国金证券研报,4月硅料/硅片/电池片/组件实际产出分别达到80、66(N型50)、67(N型46)、58GW,环比变动+4%/-8%/+11%/+4%,除硅片显著减产外,其他环节均保持环增;目前看5月预计硅料/硅片/电池片/组件分别产出80、66(N型49)、68(N型49)、60GW,环比变动0%/+0.4%/+1.5%/+3.3%。

展望年内,多数机构预计产业链企业Q2将迎“业绩底”,但对“价格底”、“产能出清”情况意见不一:

中邮证券认为,由于全产业链已进入亏损状态,因而年内行业触底成为一致的共识,分歧主要在于拐点何时出现。考虑到产业链在4月基本进入亏损现金流的状态,上游硅料、硅片价格跌无可跌,5—6月有望迎来价格触底回升信号,不排除在短期价格信号刺激下,市场提前交易基本面拐点。

东兴证券也指出,各环节业绩同比均出现下滑,主要是由于各环节产能充足,价格拼杀激烈所致。展望未来,随着光伏产业链价格持续下跌,主产业链已出现主动减产、扩产延期等现象,伴随行业去产能的推进,相关产业链价格阶段性已接近触底,下半年行业基本面边际改善可期。

光大证券称,随着产业链价格进入底部区间、价格跌幅逐步放缓,以及PERC产能计提充分后,预计2024Q2主产业链的业绩压力将得到明显改善,“业绩底”已现。不过光大证券也表示,“价格底”、“盈利底”、“产能出清”等仍需持续跟踪。

投资建议

中邮证券:光伏板块有望迎来触底,可从三个方向布局:

- 方向一,短期可从供需格局出发,价格回落带来装机经济性提升,组件需求(尤其海外具备弹性的市场)将迎来显著增长;此外可关注光伏玻璃,盈利有进一步上修空间;

- 方向二,中期可从降本技术迭代出发,关注异质结(银包铜)、铜电镀技术的加速研发与导入;

- 方向三,长期可从交易基本面拐点切入,5—6月有望迎来价格触底回升信号。

光大证券:辅材中各环节龙头公司以及主材中有其他业务和海外业务支撑的公司表现出了较强的盈利韧性,建议关注辅材龙头【福莱特、福斯特、阳光电源、帝科股份、中信博、宇邦新材、通灵股份】等,以及主材中的【阿特斯、晶科能源、特变电工】等;

硅料、硅片价格已加速见底,产能出清节奏有望加快,建议关注【协鑫科技(H)、通威股份、大全能源、TCL中环】等;

电池新技术百花齐放,关注【奥特维、迈为股份、京山轻机、捷佳伟创、微导纳米】等。

银河证券:当前价格均处于历史低位,全产业链毛利超跌至负值,供给端出清信号已经频现,看好光伏迎来周期上行的机会。可关注成本优势大、N型料出货顺利的硅料企业,坚持看好HJT长期发展机会,建议关注与新技术绑定较强的辅材企业,如【通威股份、东方日升、协鑫科技】等。

(本文信息不构成任何投资建议,刊载内容来自持牌证券机构,不代表平台观点,请投资人独立判断和决策。)

更多内容请下载21财经APP

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com