南方财经全媒体记者 孙诗卉 上海报道

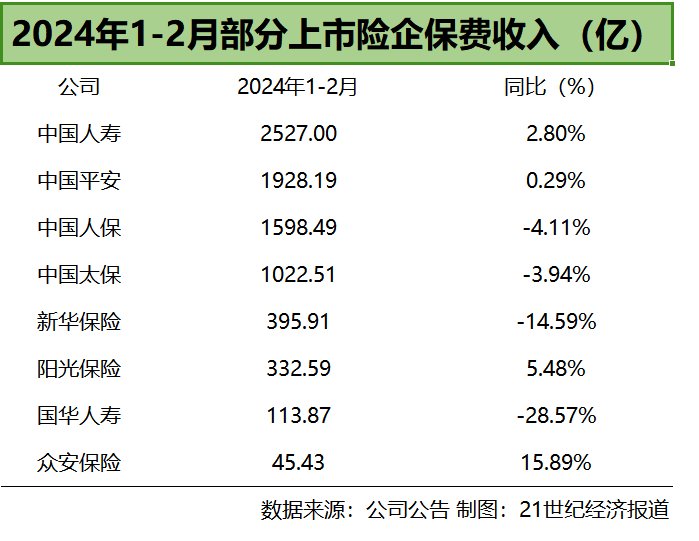

近日,各家上市保险公司陆续公布1-2月保费收入。据21世纪经济报道记者统计,五家A股上市公司,前两月保费7472.09亿元 同比下降1.38%,其中三家出现负增长率,新华保险前两月原保费收入395.91亿元,同比下降14.59%;中国人保前两月原保费收入1598.49亿元,同比下降4.11%;中国太保前两月原保费收入1022.51亿元,同比下降3.94%。

两家正增长的公司:中国人寿实现原保费收入2527亿元,同比增长2.8%;中国平安实现原保费收入1928.19亿元,同比增长0.29%。

二月保费持续承压

整体来看,A股五家上市保险公司2024年前两月保费收入表现略低于市场预期,不过相较一月份,二月保费收入表现有所回暖。一月,A股五家中除了中国人寿实现保费正增长2.23%,其余中国平安、中国人保、中国太保、新华保险保费收入分别较去年同期下滑1.44%、5.46%、7.47%、15.04%。

至二月,A股五家上市保险公司“两升三降”,合计总保费7472.09亿元 同比下降1.38%;另外其余几家上市保险公司中,阳光保险实现原保费收入332.59亿元,同比增长5.48%;国华人寿(天茂集团)实现原保费收入113.87亿元,同比下降28.57%;众安保险实现原保费收入45.43亿元,同比增长15.89%。

东吴非银团队认为,2月保费数据符合预期,银保新单承压不改个险新单持续复苏格局,头部财险公司严格执行业务品质偏好。

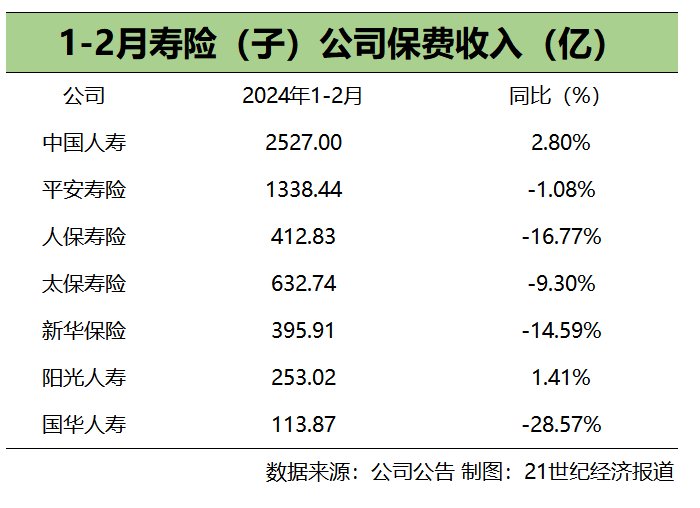

从寿险方面看,1-2月多数上市公司寿险是保费下滑的主要板块。中国人寿实现原保费收入2527亿元,同比增长2.8%;平安寿险实现原保费收入1338.44亿元,同比下降1.08%;人保寿险实现原保费收入412.83亿元,同比下降16.77%;太保寿险实现原保费收入632.74亿元,同比下降9.3%;新华保险实现原保费收入395.91,同比下降14.59%;阳光人寿实现原保费收入253.02亿元,同比上升1.41%;国华人寿实现原保费收入113.87亿元,同比下降28.57%。

寿险保费收入同比下降,业内分析主要是“报行合一”落地的影响。新华保险在保费收入公告中表示,保费收入同比有所下降的主要原因是公司银保渠道趸交保费收入下降,但个险渠道业务达成和增长良好,价值较好,结构优化。与之类似的,银保渠道占比越高的险企在“报行合一”中受到的冲击越大,如新华保险、人保寿险、太保寿险等,国华人寿更是以银保渠道为主要销售渠道,据接近国华人寿的人士透露,公司正在进行结构优化,但成果尚需时间。

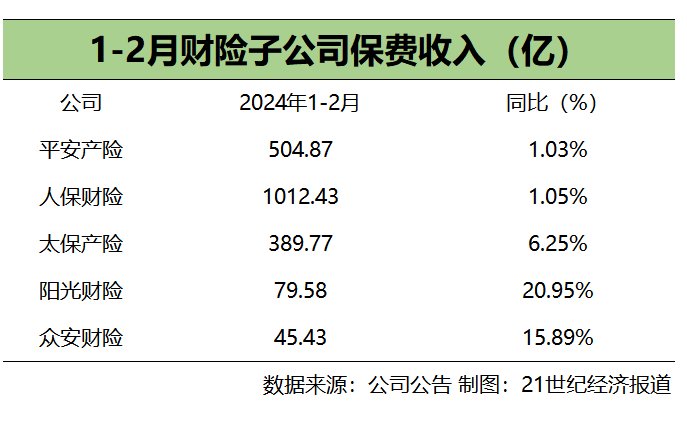

财险方面,老三家中,1-2月平安产险和人保财险稳中有进,平安产险原保费收入504.87亿元,同比增长1.03%;人保财险原保费收入1012.43亿元,同比增长1.05%;太保产险保持了较高增速,1-2月原保费收入389.77亿元,同比增长6.25%。两家H股上市公司表现也可圈可点,阳光财险原保费收入79.58亿元,同比增长20.95%;众安财险原保费收入45.43亿元,同比增长15.89%。

东吴非银团队认为,一方面受春节假期错位影响,2月新车销量同比下降19.9%,车险增速边际放缓;另一方面受非车业务中政策性业务影响,2月单月农险(-20.2%)和责任险(-16.2%)单月出现两位数下降。根据应急管理部数据,2月份,我国自然灾害以低温雨雪冰冻灾害为主,干旱、风雹、沙尘暴、地震、地质灾害和森林火灾等也有不同程度发生,直接经济损失176.9亿元,同比明显增加。

“报行合一”消化期转型阵痛显现

面对原保费增长乏力,业内认为,“报行合一”落地叠加淡化开门红、不得大幅提前收取保费等因素是2024年前两月保费表现低于预期的主要因素。新华保险在保费收入公告中表示,保费收入同比下降主要原因是公司银保渠道趸交保费收入下降。业内分析认为,新华保险与人保寿险银保渠道占比较高,这也是两家在A股五家上市险企中因“报行合一”保费下滑幅度更高的原因。

近年来,越来越多的险企或主动或被动地选择了淡化开门红。去年10月,原银保监会人身险部向各人身险公司下发《关于强化管理促进人身险业务平稳健康发展的通知》(以下简称“《通知》”),《通知》直指“开门红”乱象,要求不得采取大幅提前收取保费并指定第二年保单生效日的方式进行承保;加强费用规范性、真实性管理,确保实际费用不高于报备费用,杜绝恶性竞争。

其中,严格费用管控更是监管严控的内容。据21世纪经济报道记者不完全梳理,去年10月,《关于强化管理促进人身险业务平稳健康发展的通知》下发,针对市场热议的费用管控、销售规范等问题作进一步要求;去年8月,《关于规范银行代理渠道保险产品的通知》下发,强调银保渠道“报行合一”。今年一月,国家金融监督管理总局办公厅下发《关于规范人身保险公司银行代理渠道业务有关事项的通知》,重申“报行合一”。

“报行合一”是指保险公司报给监管的手续费用取值范围和使用规则是需要跟实际使用保持一致的。其中附加费用包含公司各种管理费用、佣金、税收及其他等支出。当附加费用率假设明显低于实际销售费用时,将导致收缴的总保费低于实际应缴的总保费,产生费差损,不利于公司的长期、可持续经营。

“费差损”“利差损”一直是悬在保险公司头上的“达摩克利斯之剑”。银保渠道近年来快速增长,但银保渠道高手续费的问题导致实际费用成本超出了产品定价时设定的附加费用率,即销售产品不仅不赚钱反而带来了经营亏损,导致产生费差损;“利差损”则由于低利率环境的持续而逐渐显现。

面对这些问题,严格费用管控对保险公司来说,正是预防“费差损”风险敞口的有力做法。北京工商大学保险研究中心副秘书长宋占军对21世纪经济报道记者表示,从保险公司的角度应适应银保渠道新的变化,量身打造保障程度高或总体收益率高的新产品,“以量换价”,通过产品换代实现银保渠道的全面转型。

此前,新华保险人士针对“报行合一”对21世纪经济报道记者表示,当前,保险公司使用的预定利率和发生率差异较小。“报行合一”后,定价预定费用假设设计将会更加真实反映实际费用水平,可确保公平合理设计保险产品,优化产品供给。

中国人寿副总裁白凯也曾表示,“报行合一” 有利促进行业高质量发展,解决历史性、系统性问题,同时,将进一步促进机构加快突破原有的粗放式发展模式,转变发展思路,切换发展动能。

更多内容请下载21财经APP

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com