近日,沙利文捷利(深圳)云科技有限公司联合沙利文、捷利交易宝、头豹研究院、博鳌亚洲论坛全球健康论坛大会组委会等机构,共同发布《2024年港股18A生物科技公司发行投资活报告》(以下简称“《18A活报告》”)。

《18A活报告》旨在分析港股18A生物科技产业的布局与趋势,通过系统性的梳理,面向拟上市及已上市公司股东、资本市场中介机构、市场投资者,为其更全面、深入地了解港股18A生物科技板块,为市场估值、管线评估、资本动态、企业战略等提供研究指引。

行业深度解析 覆盖11个细分赛道

随着全球生物科技产业的迅猛发展和创新技术的不断涌现,生物科技企业正成为推动经济增长的重要力量。自2018年港交所推出上市规则第18A章,允许未盈利的生物科技企业在港上市后,截至2024年3月31日,共有64家生物科技公司据此完成上市,其中有12家企业的财务业绩改善至符合上市规则第8章收入测试的要求,成功摘“B”。

制药是主要赛道,专注新药研发生产商业化业务。截至2024年3月31日,制药领域企业有48家,包括小分子药物、抗体药物、多肽药物、核酸药物、细胞与基因疗法和人用疫苗等细分市场。

随着全球制药市场的发展,在经济增长和中国对医药健康需求的带动下,中国制药行业快速发展。其中小分子药物凭借其治疗优势,占常用药物总量的近90%。

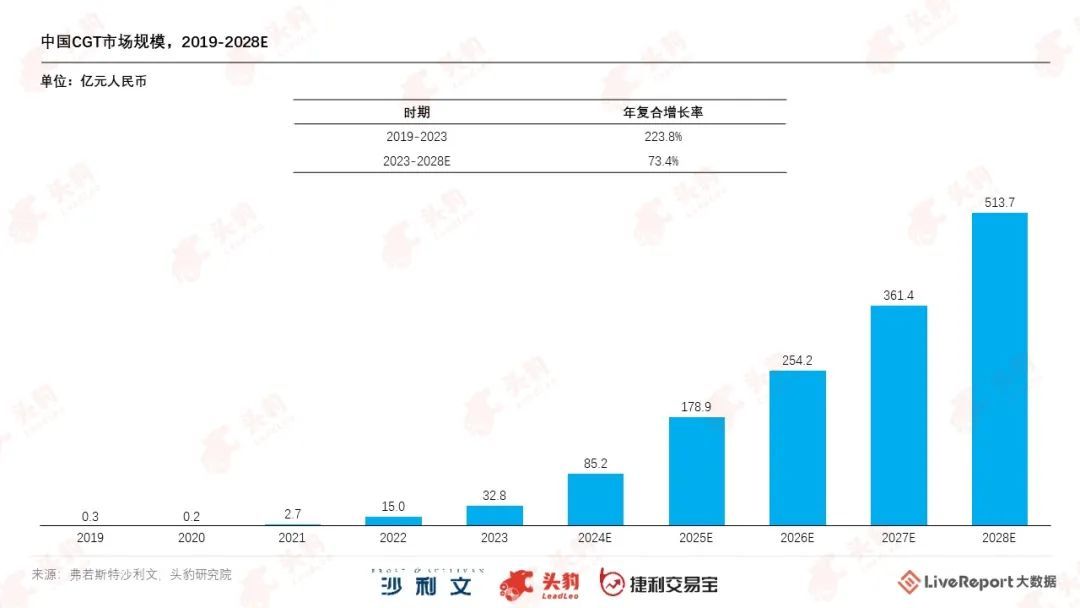

制药领域中,中国增速最快的细分赛道是细胞与基因疗法。中国市场已积累了比较成熟的新药研发经验,CGT药物的上市也在持续推进,未来行业发展潜力巨大。报告显示,中国CGT市场规模由2019年的0.3亿元增加至2023年的32.8亿元,预计到2028年将进一步增加至513.7亿元。

截至2024年3月31日,医疗器械领域企业有16家,包括介入类器械、体外诊断、手术机器人、AI医学影像和糖尿病管理器械等细分市场。其中介入类器械是企业布局最多的子行业,共有11家企业上市。

据《18A活报告》,AI医学影像子行业随着人工智能在医疗领域的渗透率逐步提高而快速发展,2020-2030年,CT扫描中AI渗透率预计从1.2%增加至44.8%,MRI中AI的渗透率预计从0.0%增加至40.2%,超声中AI的渗透率预计从0.6%增加至40.8%。未来随着人工智能在大多数治疗领域的应用成熟,仅用一次医学影像检查实现多种治疗适应症的同步疾病诊断成为可能。

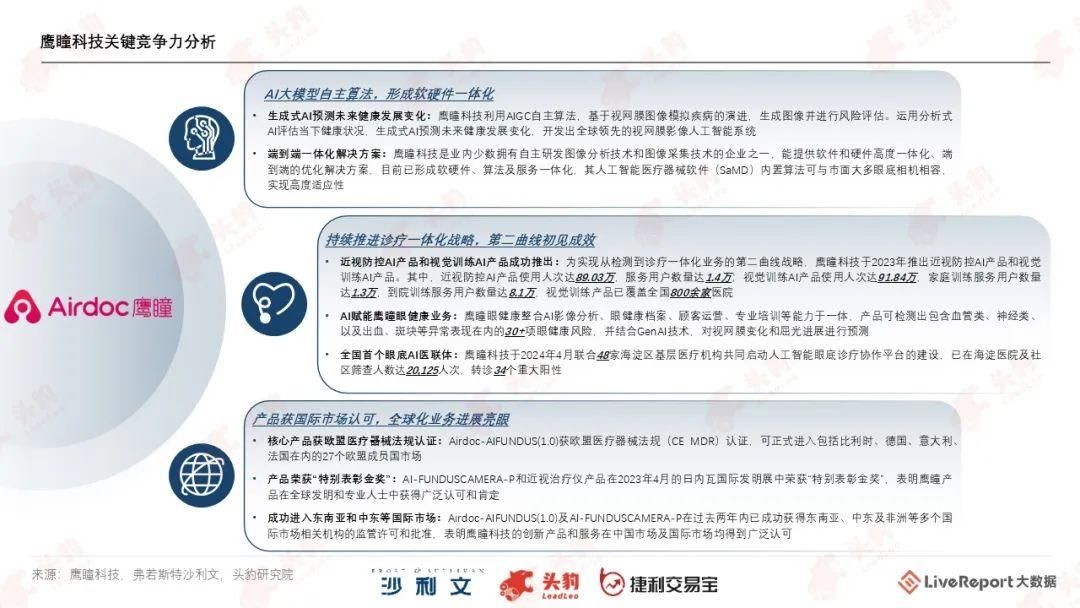

鹰瞳科技作为“AI医疗第一股”,为慢性病早筛及管理、近视防控等提供全面和多方位的人工智能解决方案,是全球视网膜影像人工智能领域的领导者和先行者。鹰瞳科技于2024年4月推出全国首个眼底AI医联体,联合48家海淀区基层医疗机构共同启动人工智能眼底诊疗协作平台的建设,已在海淀医院及社区筛查人数达20,125人次,转诊34个重大阳性。

《18A活报告》对港股18A的细分行业进行了系统分析,覆盖小分子药物、多肽药物、AI医学影像等11个行业赛道,完整分析了各赛道的市场规模、核心驱动力、未来发展前景等。

港股18A发行数据分析 涵盖上市前、中、后不同阶段

自2018年8月1日港股首家生物科技公司上市至2024年3月31日,共有64家已上市18A公司,募集资金总额约1111.18亿港元(假设超额配股权未获行使),发行总市值约8008.99亿港元(假设超额配股权未获行使)。

据LiveReport大数据,已上市18A公司普遍在上市前已经进行了较为频繁的融资,估值增长突出。上市前估值增长幅度在10-50倍区间的公司数量最多,有21家;大部分公司上市前的融资轮次多为2-6轮,这类公司共有53家,占所有18A公司总数的85.48%。

中介机构方面,中金公司、高盛(亚洲)是参与18A企业发行家数最多的保荐人,说明了头部大行在保荐项目中经验丰富、项目资源极强。沙利文在行业顾问的占有率排名第一,参与了53家公司的发行,市场占有率高达82.81%,遥遥领先于第二名,表明弗若斯特沙利文在18A公司发行上市过程中行业研究深入及项目经验丰富。

基石投资者方面,18A公司在发行过程中,除中概股回归的两家公司外,都有形式各异的基石投资者参与。175家基石投资者参与59家18A公司发行,假设超额配股权未获行使,投资金额约459亿港元,占64家18A公司募资总额的41.32%。其中,参投排名前十的基石投资者多为国际知名投资机构,内资机构或者地方产投的基石投资者较为分散。

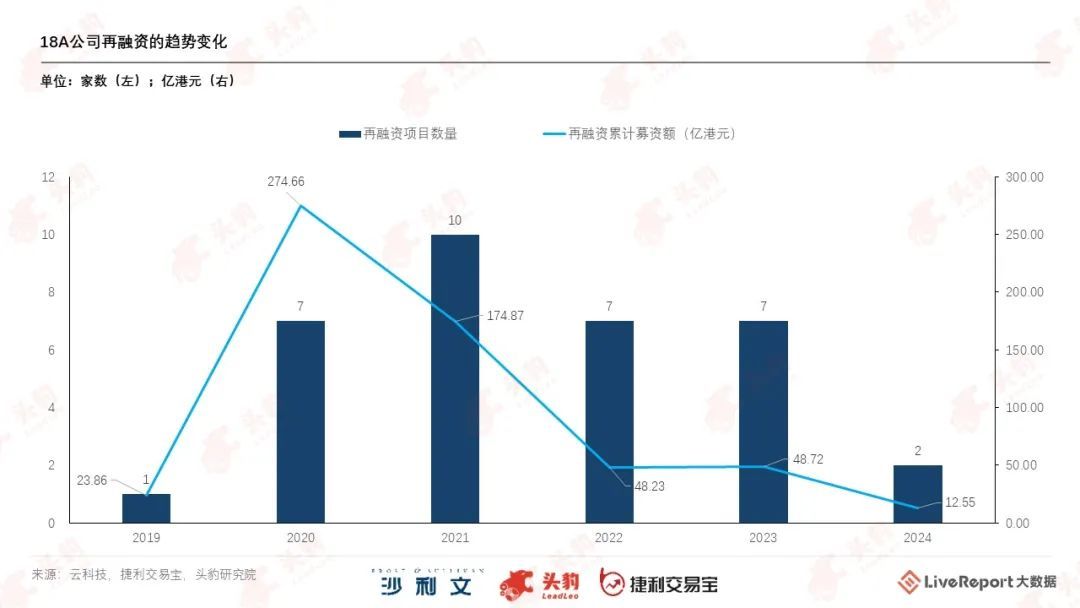

截至2024年3月31日,港股18A公司中共有18家公司成功完成过配售,占比不到三成。18家18A公司通过配售获得再融资总额合计约582.90亿港元,较IPO募资总额约427.11亿港元还多出115.79亿港元。

从时间分布来看,18A公司完成配售次数最多的年份为2021年,当年共完成10宗配售。通过配售募集资金最多的年份为2020年,当年港股18A公司通过增发配股累计再融资275亿港元。

从营收角度来看,2023年已上市港股18A企业整体实现营收超500亿元,超60家企业实现营业收入。在整体亏损的情况下,仍有4家企业实现了盈利。其中康方生物盈利最多,达20.3亿元;复宏汉霖排名第二,实现盈利5.5亿元。

报告指出,纵观港股18A板块上市后的表现,相关公司的股价表现呈现出显著的周期性起伏。2019-2021年,在多轮资本的加码下,医药行业走出了结构性行情,不少公司创出历史新高。但2022年起,随着风口的消散,企业的盈利能力难以匹配股价,市场开始走下坡路。如今市场更倾向于关注那些在创新药械领域研发实力雄厚、真正有望实现产品商业化的企业。长远来看,在政策、资本等多重利好因素的持续催化下,预计会有更多医药企业通过资本市场谋求长远发展。

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com