中国经济网北京5月15日讯 诺德股份(600110.SH)昨日晚间披露《发行股份购买资产并募集配套资金暨关联交易预案》。

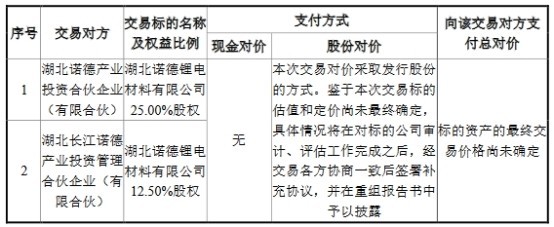

上市公司拟通过发行股份的方式,购买湖北诺德产业投资合伙企业(有限合伙)(简称:湖北诺德产业)及湖北长江诺德产业投资管理合伙企业(有限合伙)(简称:湖北长江诺德)持有的湖北诺德锂电材料有限公司(简称:湖北诺德锂电)37.50%股权。

本次交易对价采取发行股份的方式支付,鉴于本次交易标的估值和定价尚未最终确定,本次交易中具体方案、交易对价、股份等交易安排尚未确定,具体情况将在对标的公司审计、评估工作完成之后,经交易各方协商一致后签署补充协议,并在重组报告书中予以披露。

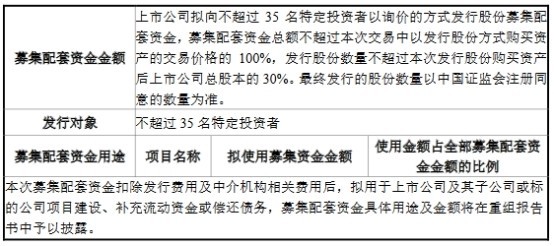

本次交易中,上市公司拟向不超过35名特定投资者发行股票募集配套资金,募集配套资金总额不超过本次交易中以发行股份方式购买资产的交易价格的100%,且发行股份数量不超过本次交易前上市公司总股本的30%。本次募集配套资金拟用于投入上市公司及其子公司或标的公司项目建设、补充流动资金或偿还债务等。

本次交易由发行股份购买资产和募集配套资金两部分组成。本次发行股份购买资产不以募集配套资金的成功实施为前提,最终募集配套资金成功与否不影响本次发行股份购买资产行为的实施。

本次发行股份购买资产中拟发行股份的种类为人民币A股普通股,每股面值为1.00元,上市地点为上交所。

本次发行股份购买资产的发行方式为向特定对象发行,发行对象为持有标的公司股权的交易对方湖北诺德产业、湖北长江诺德。

本次发行股份购买资产的最终发行价格尚需公司股东大会审议通过、经上交所审核通过并取得中国证监会同意注册的批复。

截至预案签署日,标的资产交易价格尚未最终确定,本次交易发行股份的数量尚未最终确定。公司将于重组报告书中进一步披露发行股份购买资产的股份发行数量情况,最终股份发行数量以上市公司股东大会审议通过、经上交所审核通过并取得中国证监会同意注册的批复数量为准。

本次募集配套资金拟发行股份的种类为人民币A股普通股,每股面值为1.00元,上市地点为上交所。

上市公司拟向不超过35名特定投资者发行A股普通股股票募集配套资金。

本次募集配套资金的最终发行价格将在本次募集配套资金取得中国证监会同意注册的批复后,由上市公司董事会根据股东大会授权,按照相关法律法规的规定,并根据询价情况,与本次募集配套资金的独立财务顾问(主承销商)协商确定。

本次募集配套资金总额不超过本次交易中发行股份购买资产交易价格的100%,本次募集配套资金的发行股份数量不超过本次募集配套资金发行前公司总股本的30%,最终发行数量将在本次募集配套资金经中国证监会同意注册后,按照《上市公司证券发行注册管理办法》等法律法规的相关规定,根据询价结果最终确定。

本次募集配套资金拟用于上市公司及其子公司或标的公司项目建设、补充流动资金或偿还债务等,募集资金具体用途及金额将在重组报告书中予以披露。

本次交易的审计及评估工作尚未完成,标的资产的交易价格尚未最终确定。对于本次交易是否构成重大资产重组的具体认定,公司将在重组报告书中予以详细分析和披露。

本次交易后,湖北诺德产业预计持有上市公司股份将超过上市公司股份总数的5%,根据《上市规则》的相关规定,本次交易预计构成关联交易。对于本次交易是否构成关联交易的具体认定,公司将在重组报告书中予以详细分析和披露。

本次交易前36个月内,公司控股股东为诺德管理,实际控制人为陈立志。本次交易完成后,公司的控股股东仍为诺德管理,实际控制人仍为陈立志,本次交易不会导致公司控制权的变化,因此,本次交易不构成《上市公司重大资产重组管理办法》第十三条规定的重组上市情形。

本次交易为上市公司发行股份购买湖北诺德产业及湖北长江诺德持有的湖北诺德锂电37.50%股权,交易完成后,上市公司持有湖北诺德锂电100%股权。本次交易不会导致上市公司主营业务发生变化。

预案称,本次上市公司收购湖北诺德锂电少数股权完成后,湖北诺德锂电将成为上市公司全资子公司。本次收购完成后,上市公司将增强对湖北诺德锂电的管理与控制力,有助于提升湖北诺德锂电运营效率,进一步提升湖北诺德锂电的综合竞争力和盈利能力,有利于上市公司突出主营业务的核心竞争优势。

2024年4月10日,诺德股份披露的《关于2023年年度募集资金存放与实际使用情况的专项报告》显示,2020年度公司非公开发行股票募集资金、2021年度公司非公开发行股票募集资金。

经中国证券监督管理委员会《关于核准诺德投资股份有限公司非公开发行股票的批复》(证监许可[2020]2579号)核准,公司向特定对象非公开发行246,956,518股股票,募集资金总额为人民币1,419,999,978.50元,扣除相关发行费用人民币20,544,298.60元(不含税)后,实际募集资金净额为人民币1,399,455,679.90元。2020年11月26日,立信中联会计师事务所(特殊普通合伙)对公司非公开发行股票的募集资金到位情况进行了审验,并出具了“立信中联验字[2020]D-0040号”《验资报告》。上述非公开发行股票募集资金,公司已按照要求开立募集资金专户存储。

经中国证券监督管理委员会《关于核准诺德投资股份有限公司非公开发行股票的批复》(证监许可[2021]3704号)核准,公司向特定对象非公开发行340,000,000.00股股票,募集资金总额为人民币2,288,200,000.00元,扣除相关发行费用人民币16,571,698.12元(不含税)后,实际募集资金净额为人民币2,271,628,301.88元。2022年2月24日,大华会计师事务所(特殊普通合伙)对公司非公开发行股票的募集资金到位情况进行了审验,并出具了“大华验字[2022]000106号”《验资报告》。上述非公开发行股票募集资金,公司已按照要求开立募集资金专户存储。

诺德股份4年来进行过2次募资,共计募资3,708,199,978.5元。

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com