近日,市场再次上演“股债跷跷板”行情,股市迎来小反弹,债市却连续回调。

目前沪指站上3100点,10年期国债到期收益率维持在2.34%附近,但在一周前,最低收益率还在2.21%附近。

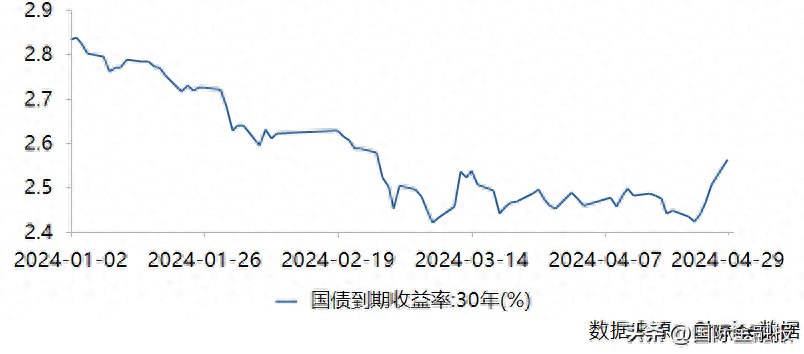

本轮债市回调较多的是一些长期限债券,30年期国债收益率加速上行后,活跃券“23附息国债23”收益率最高一度回升至2.61%,此前较长时间维持在2.5%以下。受此影响,一些主配中长债策略的债券型基金在近一周净值也大幅回落,有基金就跌掉了本轮调整前年内一半的收益。

债市出现“过山车”行情前,央行曾在上周接受媒体采访时提醒,投资者需要高度重视利率风险。市场有观点认为,投资者短期应该回避配置了长债的基金,进而转向一些短债策略的基金。不过,也有受访人士向《国际金融报》记者表达了乐观态度,目前债市行情整体还处于震荡区间,调整意味着有较高的配置价值。

债市大幅调整

债市的持续上涨在近期戛然而止,并且出现了一段“过山车”行情。

4月24日,10年期国债收益率和30年期国债收益率大幅上行,之后,债市迎来了一轮回调的行情。截至4月30日,10年期国债收益率上行至2.34%附近,其中,10年国债活跃券“24附息国债04”最新收益率为2.32%,较4月23日的2.22%上升10个基点。

图片来源:Choice

而更长久期的30年期国债收益率回调幅度更大,最新收益率上行至2.56%附近。其中,30年期国债活跃券“23附息国债23”最高一度上行至2.61%,较4月23日的2.4%上行超20个基点。该长期债券的收益率自3月8日以来,较长时间维持在2.5%以下。

图片来源:Choice

债市收益率与债券价格呈负相关关系,一旦债市利率走高,那就意味着配置了债券的相关投资品种收益会受到一定损失,如公募基金。

Choice数据显示,场内基金方面,30年国债ETF自4月24日至29日期间,短短4个交易日跌超3%,跌幅排在所有债券型ETF之首。场外基金方面,截至4月29日,最近一周有37只纯债基金跌幅超过1%。若按照4月24日之前的净值涨幅计算,有些纯债基金年内净值涨幅超过2%,但在这轮债市调整行情中,有些债基跌掉了一半年内积累的涨幅。

利率下行太快

在今年股市频繁震荡调整下,债市曾走出过小牛表现,并且一度出现了“资产荒”现象,越来越多投资者开始关注到债市的投资机会。但长期利率持续下行的同时,也伴随着一些风险。

4月24日,央行有关部门负责人在接受《金融时报》采访时提醒,“固定利率的长期限债券久期长,对利率波动比较敏感,投资者需要高度重视利率风险。”

长城基金基金经理魏建向《国际金融报》记者表示,本轮债市回调的核心原因可能是前期利率下行斜率太陡,特别是长端债券行情太过火热,不断创出新高,市场有一定调整需要。叠加央行发文对于债券市场点位的指导,以及部分二线城市放开地产政策,市场中出现关于地产政策、重要会议的“小作文”,从而导致本轮调整幅度较大,速度较快。但这些因素基本不构成对于债市长期牛市的实质性利空。

招商基金相关人士向记者表示,上周五国内权益市场表现强势,特别国债供给担忧再起,叠加地产政策放松的传闻,债市继续承压,10年期、30年期国债收益率分别重回2.3%、2.5%之上。

对于本轮债市调整的影响,魏建认为,并无基本面利空,不改长期债市看多逻辑,“当前国内实体经济投资回报率仍然较低,而汇率压力制约了货币政策降息空间,国内实际利率仍处在偏高位置,因此债券市场长期来看仍有望处于牛市区间”。

招商基金也认为,整体看,目前基本面修复程度暂不构成利率明显大幅反弹上行的风险。

后市仍有配置机会

尽管债市的短期回调给市场带来了一些担忧情绪,但长期看,目前调整之后也伴随着投资机会。

魏建表示,债市整体表现震荡,但需要关注供给压力、会议政策、资金面等情况,“目前行情整体还是处于震荡区间,即使有所回调,幅度也可能比较有限,而调整则是比较好的买入时点。30年国债活跃券2.6%、10年国债活跃券2.4%以上区间位置具有较强的配置价值”。

招商基金认为,目前在央行针对长端收益率的持续发声与表态下,短期内债市情绪可能略显谨慎。长端方面,当前长端收益率过低,若后续政策持续表态,或导致前期过度追逐长久期债券的交易型和配置型机构采取行动迅速止盈,从而加大债市的波动;短端方面,由于理财对于“高息”存款、非标等资产可获得性下降,配置压力可能会向货基和短债基金传导,短期或仍有配置需求的支撑。

招商基金建议,组合操作上或可选择保持一定流动性,考虑适当缩短久期,等待债市调整之后的加仓机会。

记者:夏悦超

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com