本文来源:时代周报 作者:郭美婷

美国时间7月30日,芯片巨头AMD率先亮出了今年第二季度成绩单,引爆芯片股行情。

7月31日,英伟达(NVDA.O)爆涨12.81%,博通(AVGO.O)涨11.96%,阿斯麦(ASML.O)涨8.89%,高通(QCOM.O)涨8.39%,台积电(TSM.N)涨7.29%,美光科技(MU.O)涨7.08%,AMD(AMD.O)涨4.36%。

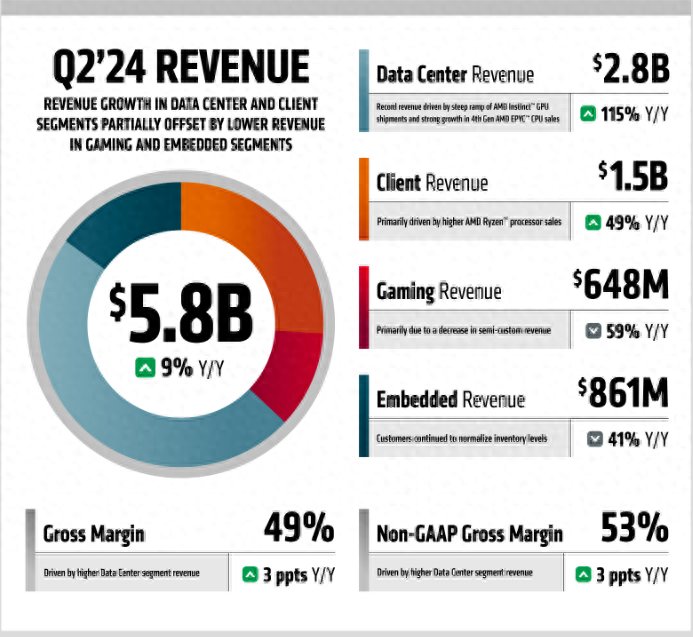

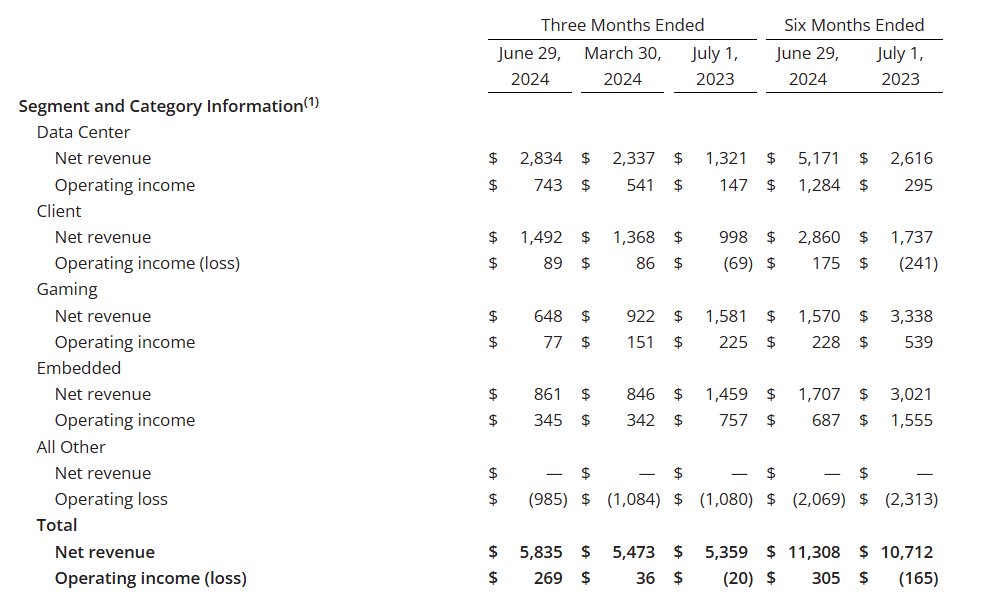

2024 年第二季度,AMD总营收为58.35亿美元,同比增长9%,环比增长7%;净利润达2.65亿美元,同比增长881%,环比增长115%。

数据中心部门的创纪录收入,是AMD第二季度业绩强劲增长的后盾。AMD财报显示,得益于人工智能GPU出货量的增加,AMD数据中心事业部的营收同比增长115%至28亿美元。

图源:截图自AMD官网

AMD董事会主席及首席执行官苏姿丰在业绩交流会上表示,“公司AI芯片的销售额‘高于预期’,本季度MI300芯片的收入超过了10亿美元。”

时代周报记者就市场竞争局势、核心竞争力等问题联系AMD方面,不过截至发稿并未获得回复。

MI300突破10亿美元大关

分部门来看,AMD数据中心部门收入同比增长115%,环比增长了21%,这主要是由于AMD Instinct™ GPU出货量的大幅增加,以及第四代AMD EPYC™ CPU销售额的强劲增长所推动。

客户端事业部得益于AMD锐龙处理器的销售增长,季度营业额为15亿美元,同比增长49%,环比增长9%。

不过AMD的游戏事业部和嵌入式事业部营收却出现下滑。游戏事业部本季度营业额为6.48亿美元,同比下降59%,环比下降30%,主要原因是半定制业务收入减少。嵌入式事业部本季度营业额为8.61亿美元,同比下降 41%,主要由于客户继续调整库存水平,营业额环比增加2%。

图源:截图自AMD财报

MI300系列芯片的贡献尤其显著。“我们连续第三个季度交付了创纪录的数据中心GPU收入,MI300季度收入首次超过10亿美元。”苏姿丰表示。

MI300系列芯片是AMD在2023年底推出的产品,包括MI300X和MI300A两款芯片。其中MI300X是一款GPU加速器,而MI300A是集成CPU和GPU功能的APU(加速处理单元)。

民生证券发布研报显示,算力方面,MI 300X的TF32浮点运算性能为 653.7TFlops,FP16和BF16运算性能为1307.4TFlops,FP8和INT8的运算性能为 2614.9TFlops,均为英伟达H100的1.3倍。内存方面,MI 300X的内存配置是英伟达H100的2.4倍,峰值存储带宽是其2.4倍,在运行Bloom时的推理速度是 H100的1.6倍,运行Llama2时的推理速度是其1.4倍。功耗方面,MI300X的整体功耗控制在750W,相较英伟达H100也更具优势。此外,在价格方面,苏姿丰表示,MI300系列芯片购买和运营成本将会低于英伟达。

在第二季度财报的电话会议上,苏姿丰提到,微软扩大了对MI300X加速器的使用,以支持GPT-4 Turbo和多个联合体服务,包括Microsoft 365 Chat、Word和Teams。微软还成为第一个宣布MI300X实例公共可用性的超大规模用户。

她表示,新的Azure VM利用了MI300X的计算性能和内存容量,并结合最新的ROCm软件,在运行最新的边缘模型(包括GPT-4)时提供了领先的推理价格性能。

除微软扩大使用AMD的芯片外,7月30日,苹果(AAPL.O)曾在一篇技术论文中表示,支撑其人工智能系统AppleIntelligence的两个人工智能模型是在谷歌设计的云端芯片上进行预训练的。谷歌的张量处理单元最初是为内部工作负载而创建的,但现在正在得到更广泛的采用。相关报道称,在AI训练方面,一些大型科技公司可能正在寻找并找到了英伟达图形处理单元的替代品。

AMD和谷歌芯片的进一步成熟让市场意识到英伟达的对手正在变强,英伟达股价也在7月30日暴跌7%,市值一夜蒸发近2000亿美元。

华芯金通半导体产业研究院院长吴全告诉时代周报记者,苹果在谷歌的云端芯片上进行预训练,更多是看重谷歌在深度学习和机器学习方面的速度、能效和数据优化等独特优势。

吴全认为,科技巨头之间既有竞争也有合作,这种关系有时表现为交叉竞争和合作。例如,谷歌与苹果的合作、AMD与微软的合作,以及英伟达与Meta的合作。虽然它们在人工智能、GPU和TPU等领域有交集,但在具体的方向上往往存在差异,一定减少了直接竞争,并发挥了各自长处。

“这些公司之间的合作表明,在AI加速和大模型训练方面,它们之间竞争是错位的,合作空间大于竞争。”吴全说,预训练过程是它们进行实验的一部分,有助于探索AI的不同维度,无论是云端还是终端应用,巨头们都在寻求差异化发展。不过这种合作并不意味着任何一方会放弃与其他公司的合作。

供应链问题仍是挑战

苏姿丰预计,下半年MI300收入将在第三季度和第四季度继续增加。AMD将继续扩大现有客户的部署。

英伟达领先在前,AMD的优势体现在哪里?

苏姿丰认为,MI300的一个重要特点是内存带宽和内存容量在行业中处于领先地位。从推理角度来看,AMD早期部署的主要是推理,且表现出色。同时AMD正在优化ROCm软件堆栈,让客户更容易在AMD上进行训练。

“我预计我们会继续增加训练的部署。推理将比训练更大,但从AMD的角度来看,我认为推理和训练都是增长机会。”苏姿丰表示。

在吴全看来,AMD对比英伟达更“全面”。AMD提供了涵盖CPU、GPU、NPU(神经处理单元)、DPU(数据处理单元)和MPE(多处理引擎)等一系列计算解决方案,这是AMD的一个显著优势。尽管全面性是优势,但也可能带来复杂性和成本上的挑战。

从英伟达的角度看,其主要的“短板”可能在于CPU领域。英伟达的传统强项在于GPU,但在CPU方面相对较弱。然而,英伟达也正努力弥补这一不足,积极拓展其CPU能力。

吴全提到,AMD的MI300系列在性能上与英伟达的H100系列芯片相差不大,可能在综合性上没有绝对优势,但考虑到价格差异,AMD芯片仍可能更具性价比。可以说,价格因素很大可能促成了微软和其他公司在AMD和英伟达之间做出选择。

当然,微软不仅使用AMD的芯片,同时也采用英伟达的产品,这体现了市场应用的多元化。“随着AI和高性能计算(HPC)需求的不断增长,企业开始寻求更灵活的算力配置。过去,对高端算力的需求普遍,但随着AI应用的普及,市场对性能中等或平抑算力的需求日益增大。这就形成了所谓的‘橄榄型’需求分布,意味着中端市场的需求正在扩大,而不仅是高端市场。”吴全表示。

图源:图虫创意

不过,供应链问题仍是AMD面临的一大挑战。苏姿丰表示,公司正在努力改善供应链状况,预计下半年供应会继续增加。尽管如此,MI300整体供应链紧张,预计到2025年仍将如此。

AMD还宣布将在今年晚些时候推出MI325。MI325X将利用与MI300相同的基础设施,提供两倍的内存容量和1.3倍的峰值计算性能。另外,AMD计划在2025年推出基于新CDNA 4架构的MI350系列,该架构有望实现比CDNA 3高出35倍的性能提升,将与英伟达的Blackwell解决方案竞争。2026年,AMD计划发布MI400系列,由CDNA “Next”架构驱动。

苏姿丰表示,下半年数据中心将继续是收入增长的主要驱动力,毛利率将继续提高。而从长期来看,MI300的毛利将超过公司平均水平。AMD预计数据中心GPU收入将在2024年超过45亿美元,高于4月份的40亿美元预期。

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com