编者按:国务院《关于加强监管防范风险推动资本市场高质量发展的若干意见》指出,鼓励上市公司聚焦主业,综合运用并购重组、股权激励等方式提高发展质量。依法从严打击以市值管理为名的操纵市场、内幕交易等违法违规行为。

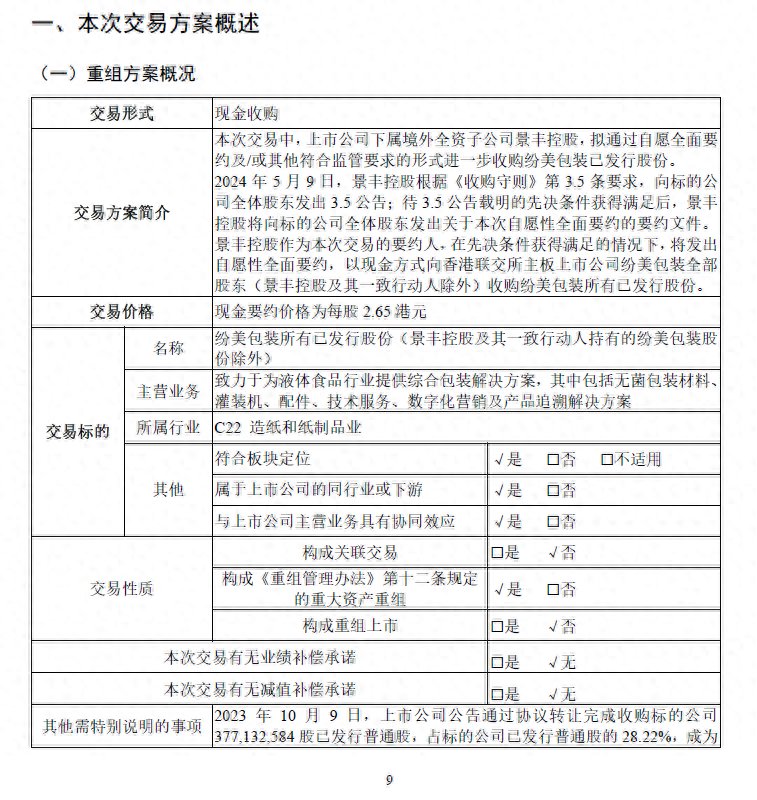

5月9日,新巨丰(301296.SZ)公告重大资产购买预案,公司下属境外全资子公司景丰控股,拟通过自愿全面要约及/或其他符合监管要求的形式进一步收购港股上市公司纷美包装(0468.HK)已发行股份,要约总价约为27.29亿港元。

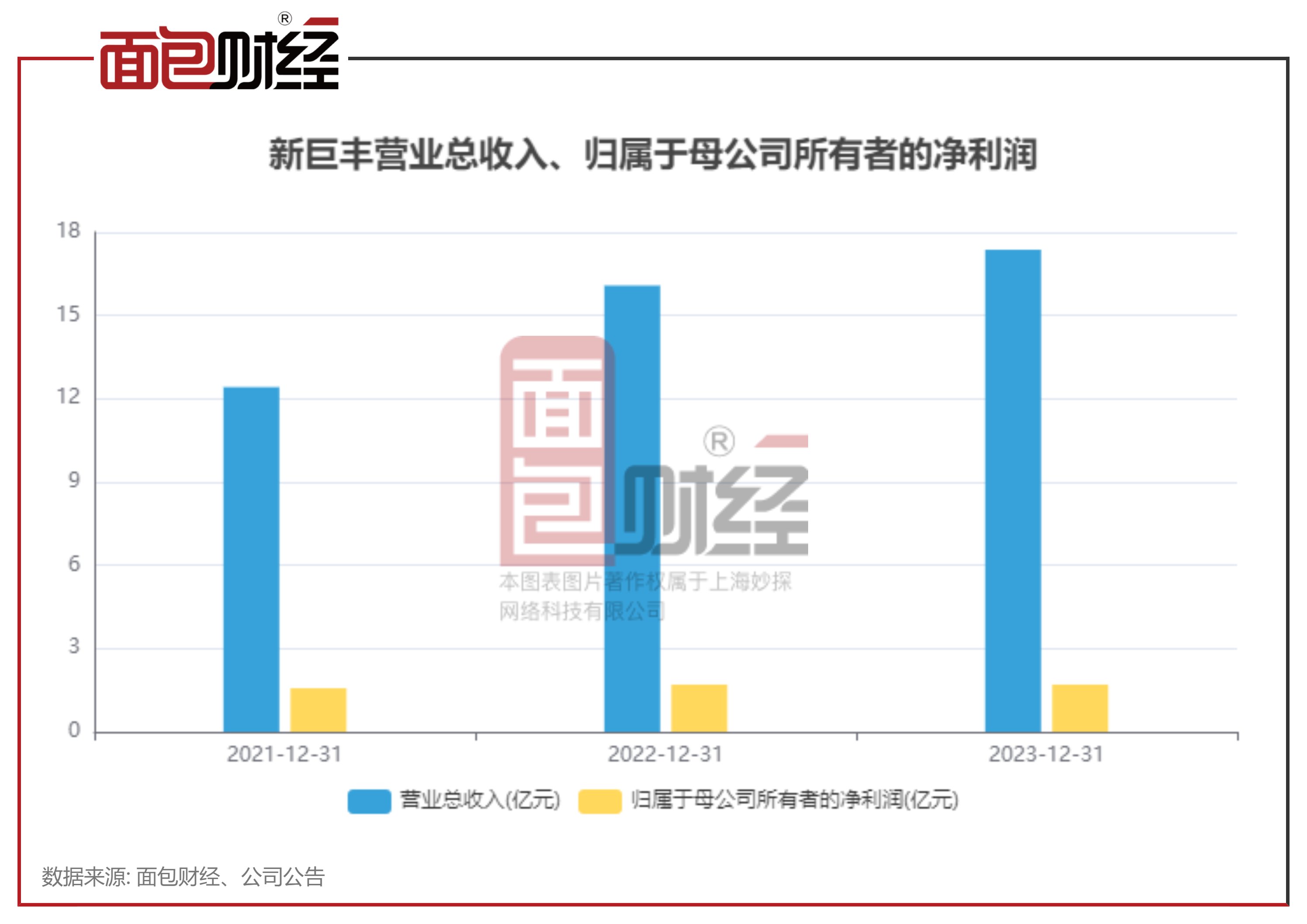

面包财经研究发现,纷美包装2023年营收规模达到新巨丰2倍以上,归母净利润也高于新巨丰。

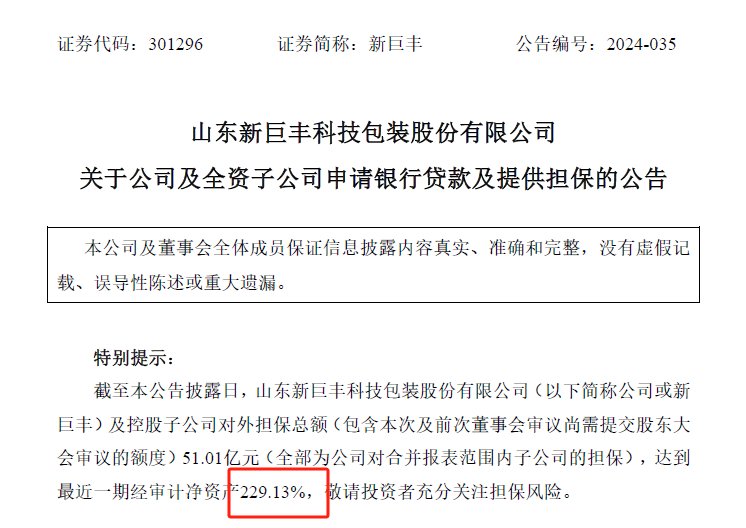

新巨丰披露的另一则公告显示,截至公告披露日,新巨丰及控股子公司对外担保总额(包含本次及前次董事会审议尚需提交股东大会审议的额度)51.01亿元(全部为公司对合并报表范围内子公司的担保),达到最近一期经审计净资产229.13%。

自2022年9月登陆A股上市,新巨丰股价震荡下行,目前股价深度破发,截至2024年5月15日收盘市值不足40亿元。

拟耗资逾27亿港元要约收购港股上市公司

新巨丰公告的重大资产购买预案显示,公司下属境外全资子公司景丰控股,拟通过自愿全面要约及/或其他符合监管要求的形式进一步收购纷美包装已发行股份。

2024 年 5 月 9 日,景丰控股根据《收购守则》第 3.5 条要求,向标的公司全体股东发出 3.5 公告;待 3.5 公告载明的先决条件获得满足后,景丰控股将向标的公司全体股东发出关于本次自愿性全面要约的要约文件。景丰控股作为本次交易的要约人,在先决条件获得满足的情况下,将发出自愿性全面要约,以现金方式向香港联交所主板上市公司纷美包装全部股东(景丰控股及其一致行动人除外)收购纷美包装所有已发行股份。

现金要约价格为每股 2.65 港元,假设要约获全数接纳,本次要约总价为 2,729,490,502 港元。5月9日收盘,纷美包装股价为2.1港元/股。5月10日,纷美包装股价大涨20.48%至2.53港元/股。

公开资料显示,截至预案签署日,新巨丰通过景丰控股持有纷美包装 377,132,584 股股份,占纷美包装已发行股份总数的 26.80%。

纷美包装是液体食品跨系统无菌包装综合解决方案供应商,致力于向液体乳制品及非碳酸软饮料生产商提供高性价比的无菌包装材料和灌装机、零配件方面的综合解决方案和服务,产品包括纷美砖、纷美枕、纷美冠等。

2023年,纷美包装实现营收约38.17亿元、归母净利润2.44亿元。

钱从哪里来?

新巨丰在公告中表示,本次交易的资金来源为上市公司自有资金及/或通过银行借款等合理方式自筹的资金。截至预案签署日,景丰控股已与银行签署贷款协议,拟用于支付本次交易对价和相关交易费用。

新巨丰同日发布的《关于公司及全资子公司申请银行贷款及提供担保的公告》显示:“截至本公告披露日,山东新巨丰科技包装股份有限公司(以下简称公司或新巨丰)及控股子公司对外担保总额(包含本次及前次董事会审议尚需提交股东大会审议的额度)51.01亿元(全部为公司对合并报表范围内子公司的担保),达到最近一期经审计净资产229.13%,敬请投资者充分关注担保风险。”

公告显示,为实施本次交易,新巨丰下属全资子公司景丰控股拟向招商永隆银行有限公司(以下简称招商永隆)申请银行贷款、公司拟向境内银行申请银行贷款(以下合称本次贷款),公司及下属子公司拟为本次贷款提供担保、出具承诺并签署本次贷款相关协议等文件。

具体来看,景丰控股拟与招商永隆签署贷款协议,向招商永隆申请港币28.10亿元(或等值人民币,按照中国人民银行授权中国外汇交易中心公布的2024年5月8日(即董事会召开前一个工作日)人民币汇率中间价(汇率为100港元兑90.788人民币)计算,约合25.51亿元人民币)贷款(以下简称境外贷款),用于本次交易事项。

新巨丰拟向境内银行申请银行贷款并签署贷款协议,贷款金额不超过港币23亿元(或等值人民币,按照中国人民银行授权中国外汇交易中心公布的2024年5月8日(即董事会召开前一个工作日)人民币汇率中间价(汇率为100港元兑90.788人民币)计算,约合20.88亿元人民币)(以下简称境内贷款),用于本次交易事项或置换、偿还境外贷款(如涉及)。

一季度营收同比增长1.04%,股价深度破发

新巨丰主营业务为无菌包装的研发、生产与销售。

近年来,公司业绩表现较为稳定。2023年,新巨丰实现营收17.37亿元,同比增长8.05%;实现归母净利润1.7亿元,同比增长0.39%。

2024年一季度,新巨丰营收、归母净利润、扣非后归母净利润分别同比增长1.04%、25.6%、6.52%。

新巨丰于2022年9月登陆A股上市。上市以来,公司股价表现欠佳,在上市首日达到历史最高价后,股价震荡下行,目前处于深度破发状态。

新巨丰2023年股价下跌33.18%。截至2024年5月15日,公司年内股价下跌超过10%。

(文章序列号:1790590319067271168)

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com