来源:华泰证券

核心观点

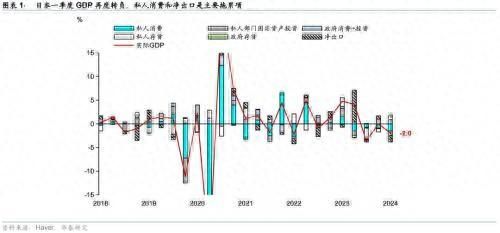

一季度日本GDP初值环比折年收缩2.0%,低于彭博一致预期的-1.2%,但主要来自收入增长滞后,以及地震、汽车停产等一次性冲击,数据中仍有一定亮点;近期数据显示日本增长动能仍然维持稳健,预计后续增速有望回升。从分项来看,2024年一季度GDP增速主要受到耐用品消费和出口拖累,主要是由于汽车停产以及1月能登半岛地震冲击汽车相关的消费和出口。此外,尽管一季度春斗工资增速超预期,但占日本居民名义工资近两成的奖金通常在6-7月以及年底发放,春斗涨薪对居民收入和消费的提振或滞后显现。由于一季度GDP低于预期或主要由于暂时性因素,叠加4月美国CPI回落超预期,或提振全球风险偏好,数据公布后,日央行加息预期小幅回落,日元持平,日股明显上涨。截至北京时间5月16日14:30,日央行6月加息10bp的概率从28%回落至22%,2024年全年继续加息幅度维持在25bp;日元对美元汇率持平于154.2;日经225指数上涨1.4%。

分项看,内、外需均回落,地震及汽车停产拖累幅度较大。内需方面,地震及汽车停产拖累居民消费,而政府部门持续发力,部分对冲“逆风”因素;外需方面,出口明显偏弱,主要是因为汽车停产拖累相关汽车出口以及知识产权许可费大幅下降导致服务出口增速高位放缓(图表1)。内需和外需/净出口对GDP的拖累分别为0.6和1.4个百分点。具体看:

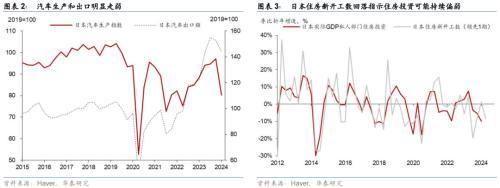

居民消费季比折年为-2.7%,对GDP的拖累达到1.5个百分点,连续四个季度出现萎缩。从分项来看,耐用品消费环比折年增速从27%大幅回落至-41%,主要是因为丰田旗下制造商承认长期伪造安全测试结果,停止10种车型的生产和供货(图表2),拖累消费者信心 以及汽车购买意愿。但其他消费分项均边际改善,半耐用品、非耐用品和服务消费季比折年分别上行5.0pct、1.5pct和5.2pct至1.0%、-0.6%和4.0%,显示一季度消费的回落很大程度上升是来自暂时性因素的影响。往前看,春斗工资谈判的涨薪和奖金在二季度持续落地,预计将进一步提振居民收入和消费。

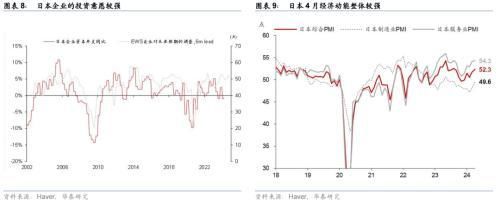

私人部门(设备+地产等)投资季比折年从四季度的5.2%回落至-4.3%,拖累GDP 0.9个百分点;从分项来看,企业投资和住宅投资均偏弱:2024年一季度企业投资明显转负,从去年四季度的7.4%回落至-3.2%,拖累GDP 0.5个百分点,尽管一季度企业投资偏弱,但企业盈利和投资预期仍然维持高位,预计后续投资仍有一定支撑;住宅投资从-5.3%进一步回落至-9.8%,拖累GDP 0.4个百分点。住宅投资连续三个季度为负数且跌幅持续扩大,显示相关需求仍然偏弱,可能因为日本房贷多为浮动利率且受日本长端利率上行的影响,领先指标日本住房新开工数指示后续住宅投资或进一步走弱(图表3)。

政府支出(消费+投资)季比折年增速从-0.6%回升至2.9%,贡献GDP环比为0.9个百分点,一定程度对冲了消费和私人投资的回落。从分项看,政府消费季比折年增速为0.8%,而政府投资大幅增长13%。2022年二季度以来日本的财政持续发力,除了去年四季度政府支出为负外,政府支出环比增速维持较高水平,为日本经济的重要支撑因素(图表4)。

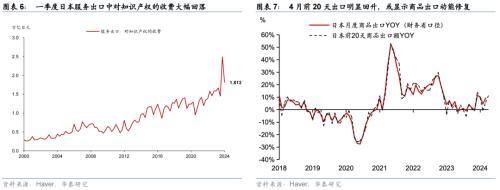

实际出口增速从11.6%大幅回落至-18.7%,主要来自服务业出口增速的放缓,净出口对GDP的拖累达到1.4个百分点,成为消费之外最大的拖累项。具体看,商品出口明显回落,环比跌幅从2.8%扩大至15.4%,主要来自出口占比较高的汽车出口拖累,电子设备出口持续改善,其他商品出口也整体平稳(图表5);商品进口下滑幅度更大,从12.9%回落至-18.3%,可能是由于弱日元拖累日本进口。服务出口方面,受一季度知识产权许可费大幅下降的影响(图表6),服务出口增速大幅回落,从去年四季度的75%回落至-28%,拖累GDP约2.0个百分点。

虽然一季度日本GDP面临暂时性的“逆风”因素,但数据中仍有亮点。首先,居民消费主要受耐用品中的汽车拖累,而非耐用品和服务消费明显改善,显示内生消费动能仍在修复。其次,政府支出(消费+投资)持续发力,支撑日本经济。最后,商品出口中,除汽车出口偏弱外,其他品类出口增速维持较高增速,且日本4月前20天出口同比增速明显回升,或指示出口后续有望修复(图表7)。

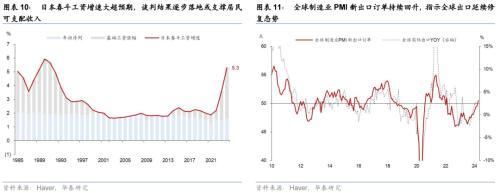

往前看,预计随着暂时性冲击的逐步消退,日本经济有望重回扩张区间。近期数据显示日本经济动能仍然整体向好。4月日本制造业和服务业PMI分别回升1.4pct和0.2pct至49.6和54.3,均为2023年8月以来新高(图表9)。从结构来看,居民消费有望改善:日本政府针对个人所得税(每人3万日元)的减免将在6月1日生效,叠加春斗工资谈判确定的奖金将在6-7月和年底发放,因此二季度居民可支配收入有望明显回升。企业投资可能受益于再通胀周期,以及2023年企业盈利的大幅增长,EWS调查也显示日本企业的乐观情绪位于高位,指示投资增速有望出现修复。商品出口也有望在全球制造业企稳的推动下继续修复:今年以来全球制造业PMI持续高于荣枯线,尤其是新出口订单大幅回升并创下26个月以来新高,指示日本和全球出口有望进一步改善(图表11)。

风险提示:日本再通胀进程受阻,本土消费需求偏弱。

本文源自券商研报精选

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com