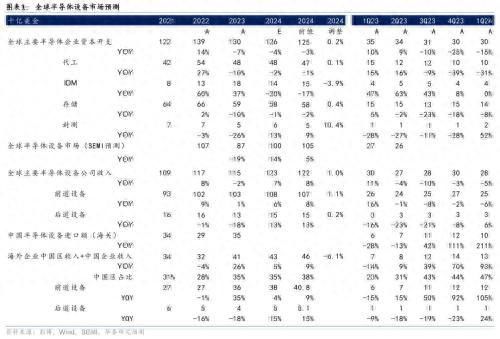

通过对全球及中国31家主要半导体制造企业和22家半导体设备企业1Q24年业绩和市场一致预期的分析,我们得出:1)全球主要半导体制造企业资本开支1Q24同比下滑15%,2024全年将同比下滑4%;2)1Q24全球主要设备企业收入同比下滑5%,但2024全年将同比增长7%。1Q24海外设备企业中国区收入与中国设备企业收入合计同比增长93%,占全球总收入47%,2024全年将同比增长5%;3)中国主要设备企业收入保持同比39%稳健增长,1Q24总收入占中国市场的11.4%。展望2024,全球设备市场缓慢恢复,看好部分公司现有产品份额提升和新品拓展。

核心观点

资本开支:2024年中国区保持高强度扩产,海外成熟制程企业相对保守

2024年,根据公司指引及彭博一致预期:1)中国大陆成熟制程扩产保持强劲,中芯国际指引2024年资本开支与2023年持平,华虹为推进无锡二厂投产,进入资本开支高投入期,指引2024年约25亿美元(同比+176%),但格罗方德和世界先进等海外成熟制程企业资本开支计划相对保守,2024年分别同比下降60.8%/46.1%;2)汽车、工业领域仍处于去库存阶段,全球IDM企业资本开支或同比下滑20%;(3)各大封测厂加大2.5/3D先进封装、存储、汽车等相关方向投入,2024年资本开支有望同比增长13%。

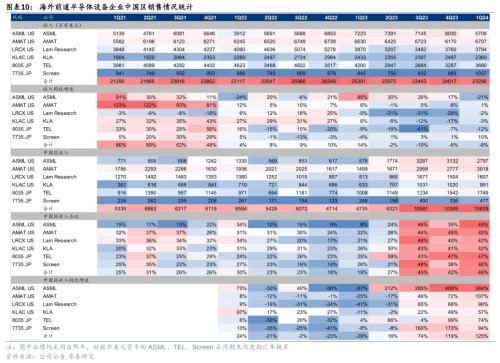

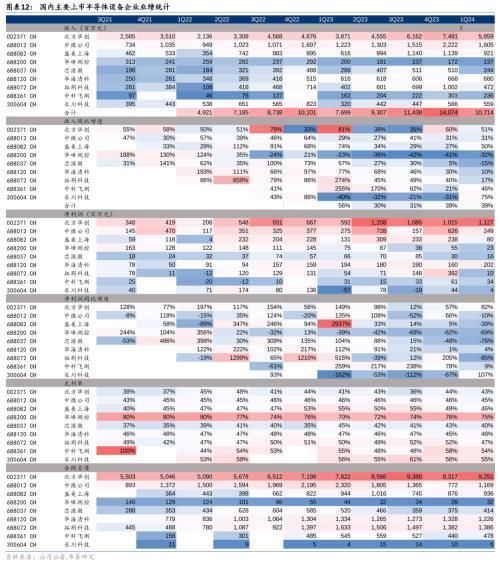

1Q24中国市场回顾:占比自1Q23的23%逐季提升至47%的高位

回顾1Q24中国市场:1)在中国区成熟工艺设备需求旺盛作用下,海外主要设备企业中国区收入与中国设备企业收入合计全球占比1Q24达到47%的高位,该比例自1Q23的23%环比逐季度提升;2)国内本土主要设备厂商快速发展,1Q24收入同比增长39%,1Q24总收入占中国市场的11.4%。前道设备方面,北方华创为代表的公司刻蚀、薄膜沉积、清洗和炉管设备等多种装备均取得突破。后道设备方面,长川科技、华峰测控等持续向高端SoC测试机领域进阶。展望2024年全年,我们认为中国区需求仍会保持在高位,但在海外市场2H24需求修复背景下,全年占比或将下降至35%。

1Q24海外市场回顾:AI及存储需求有望拉动全球市场在2H24回暖

回顾1Q24海外市场:1)逻辑:海外先进工艺及成熟工艺设备投资均较为疲软,1Q24全球晶圆代工资本开支同比下降31.4%;2)存储领域设备投资保持谨慎,1Q24全球存储资本开支同比下降8.3%。但展望2024全年:1)AI需求有望带动2H24先进工艺资本开支修复,Lam将2024年全球WFE预期从850~900亿美元(mid-high $80Bs)上调至900~950亿美元(low-mid $90Bs);2)DDR5及HBM需求将保持旺盛,NAND需求有望在2H24复苏,共同带动全年存储资本开支同比降幅收窄至2%。

风险提示:贸易摩擦风险,半导体周期下行,测算和可得数据的局限性,本研报中涉及到未上市公司或未覆盖个股内容,均系对其客观公开信息的整理,并不代表本研究团队对该公司、该股票的推荐或覆盖。

正文

全球和中国半导体设备市场预测

我们以全球主要的13家(ASML、AMAT、LAM、KLA、TEL、SCREEN、中微、北方华创、拓荆、盛美、华海清科、芯源微、中科飞测)前道设备公司样本预测全球前道设备行业规模,我们以全球主要的9家(ASMPT、Disco、Besi、K&S、Advantest、Teradyne、Lasertec、长川、华峰)后道设备公司样本预测全球前道设备行业规模,其中中国半导体设备市场规模取自海内外设备中国区收入计算(海外后道设备公司中仅ASMPT、Advantest披露中国区占比)。

我们选取全球主要的10家晶圆代工企业(台积电、联电、中芯国际、格罗方德、世界先进、高塔、力积电、华虹、中芯集成、晶合集成)、9家IDM企业(德州仪器、ADI、意法半导体、英飞凌、安森美、恩智浦、瑞萨、华润微、士兰微)、4家存储企业(三星、美光、海力士、西部数据)和8家封测企业(安靠、日月光、长电科技、通富微电、华天科技、力成、京元电子、甬矽电子)为样本来统计全球主要半导体企业资本开支(CAPEX)。

(1) 中国大陆成熟制程扩产保持强劲,中芯国际指引2024年资本开支与2023年持平,华虹为推进无锡二厂投产,进入资本开支高投入期,指引2024年约25亿美元(同比增长176%);(2)2024年英飞凌/安森美资本开支一致预期下修5%/14%,反映汽车、工业领域仍处于去库存阶段;(3)先进封装为延续摩尔定律的重要方法,各大封测企业加大相关方向资本开支投入,2024/2025年一致预期合计上修10%/6%。

AMAT:1QFY24实现营业收入67.1亿美元,环比-0.2%,同比持平,符合公司此前指引,超过彭博一致预期(64.79亿美元);non-GAAP毛利率47.9%,环比+0.6pct,同比+1.1pct;GAAP净利润20.2亿美元,超过彭博一致预期(15.82亿美元)。公司指引2QFY24预计实现营收61-69亿美元,中位数同/环比下降2.0%/3.1%,半导体/AGS/显示预计实现收入48/15/1.5亿美元,non-GAAP毛利率预计为47.3%。此次业绩会上我们看到1QFY24中国大陆收入占比45%,AMAT预计全年中国大陆占比将下降到30%左右的常规水平;2)展望2024年全球半导体设备市场,公司认为先进制程相关需求强劲,ICAPS因产能利用率同比下降,HBM带动DRAM持续改善;NAND需求有望同比增长但仍低于2023年水平且在整体WFE投资中占比低于10%;3)HBM、GAA-FET是半导体设备市场未来核心推动力。

Lamresearch:CY24Q1收入37.9亿美元(彭博一致预期37.2亿美元),同比-1.96%,环比+0.94%,高于此前指引中位数(37亿美元);实现毛利率48.7%(彭博一致预期47.96%),高于指引中位数(48.0%),环比+1.1pct。公司指引CY24Q2营收38±3亿美元(彭博一致预期38亿美元),中位数同比+18.48%,环比+0.17%;毛利率47.5%±1%(彭博一致预期47.24%),中位数环比-1.2pct。按地区拆分中国大陆 42%、韩国 24%、日本9%、中国台湾 9%、美国 6%、东南亚5%、欧洲5%。中国大陆占比继续提升,预计2024年中国区的支出将同比增长,但预计全年中国区支出占比会有所下降。按下游拆分:Foundry 44%、NVM 21%、DRAM 23%、Logic/other 12%。中国客户出货拉动Foundry占比有所提升;DRAM占比较上季度下滑;成熟制程持续疲软导致Logic/other占比环比下滑。Lam将2024年全球WFE预期从850~900亿美元(mid-high $80Bs)上调至900~950亿美元(low-mid $90Bs)。Lam判断受HBM投资与中国国内客户的持续投资拉动,DRAM需求将保持强劲;Foundry/logic的增长将部分被中国区以外成熟制程的下滑所抵消;NAND在2024年将会出现同比增长,下游持续提升的稼动率预示2025年的强劲复苏。

ASML:ASML1Q24收入52.9亿欧元,同比-22%,环比-27%(此前指引50~55亿欧元),实现毛利率51.0%,略超指引(48~49%);1Q新增订单金额36亿欧元,环比下滑61%,其中EUV新签订单6.6亿欧元,环比下滑88.2%。按产品拆分EUV、ArFi、KrF、ArF Dry、i-line收入占比分别为46%、39%、8%、3%、1%。公司预计Q2收入为57~62亿欧元,低于彭博一致预期的64.6亿欧元,毛利率预计为50%至51%。我们看到1)ASML一季度业绩符合此前指引,新签订单环比下滑,Q2指引低于市场预期;2)公司对行业2024年景气度指引不变,预期2024年收入同比持平,2025年收入预计处于300-400亿欧元的高位;3)随着下游需求景气回暖预计下半年需求好于上半年,AI相关需求持续增长,DDR5及HBM推动内存需求,逻辑客户仍在继续消化新增产能;4)中国大陆地区保持强劲,ASML表示可维护中国已安装的设备基础,后续仍需关注政府措施;5)2025年Low NA EUV NXE:3800以及 High NA EUV出货量提升有望拉高公司毛利率。

TEL:FY24收入18305亿日元,同比下滑17.7%;全年毛利率达到45.4%,创历史新高,主因高附加值产品营收比例提高,营业净利润4562亿日元,超公司此前指引的4450亿日元。此次业绩会上我们看到1)公司季度业绩环比持续提升,收入环比增长18%,营业利润环比增长9.6%,全年毛利率创历史新高;2)Q4FY24中国大陆收入占比再创历史新高,达到47.4%,全年中国需求强劲;3)行业侧:公司维持2024年全球WFE市场规模预测约为1000亿美元,DDR5和HBM等需求的增加,预计先进DRAM投资将从2H24开始复苏;公司预计2025年全球WFE市场将实现两位数增长,主要受益于AI服务器需求推动和PC/手机需求复苏;4)我们看好先进制程对半导体投资的拉动以及中国市场需求仍维持强劲。

Lasertec:1Q24收入622.13亿日元,同/环比增长155.7%/30.5%,超彭博一致预期(489.15亿日元)。半导体/服务收入/其他产品收入占比分别为87.90%(环比提升5.38pct)/10.00%(环比下滑6.00pct)/2.10%,半导体收入同比增长178%,服务收入同比增长53%。此次业绩会上我们看到1)公司季度营收依然保持强劲,新签订单量环比大幅提升;2)尽管ASML1Q24订单环比下降,但公司持续看到High-NA和ACTIS A150及A300的强劲需求,与EUV相关的先进投资保持强劲状态;3)对碳化硅功率半导体和碳化硅晶圆检测系统的需求也很旺盛;4)行业侧看,SEMI预测2024年全球半导体前端制造设备市场与2023年持平,预计到2025年将全面恢复,半导体设备投资正在回暖。其中,AI生成相关的投资活跃,同时各区域在地化生产拉动设备需求。

爱德万:爱德万4QFY23(1-3月)营收JPY135.8bn,QoQ+2.0%,YoY-7.9%,符合彭博一致预期的JPY131.1bn;但由于计提子公司Essai相关的商誉减值JPY9.5bn,净利润JPY15.2bn,低于彭博一致预期19.6%。在业绩会上:1)爱德万下修2024年全球SoC测试机市场规模展望11.6%至中位数30.5亿美元(YoY:-7.6%),上修存储测试机市场规模展望6.9%至中位数15.5亿美元(YoY:+40.9%);2)爱德万对2024财年营收指引JPY525bn,低于彭博一致预期6.9%。我们认为主要反映:1)全球智能手机等消费类市场复苏较为缓慢;2)DDR5及AI带动的HBM需求旺盛,NAND需求有望在2H24复苏,中国大陆存储厂商拉货动能较强;3)汽车、工业市场需求较弱,拖累SoC测试机市场复苏。

泰瑞达:1)1Q24实现营收6.00亿美元,超出彭博一致预期的5.66亿,同比下降1%,其中SoC测试机营收同比下降13%,主因MCU和工业需求较弱,但存储测试机营收同比增长61%,主因DRAM和HBM需求旺盛。毛利率56.6%,同比下降1.1pct,环比持平,超彭博一致预期的54.1%;2)公司指引2Q24营收6.65-7.25亿美元,中位数环比增长15.8%。在产品组合和管理效率持续优化推动下,毛利率环比提升至57%-58%。;3)公司维持2024年全球SoC测试机市场规模36-42亿美元的预测,但上调其中计算类市场规模展望至15亿美元(前值14亿美元)。公司预计2024年存储测试机市场规模为12-13亿美元,同比高增主因HBM需求旺盛;4)公司将2026年营收计划由39亿美元上修至46亿美元,毛利率由59%上修至60%,主因公司看好计算、手机和汽车领域的测试复杂度提升。

DISCO:DISCO FY4Q23(1-3月)实现营收JPY104.3bn,超出彭博一致预期11.1%,同比增长34.0%,环比增长22.8%,主因生成式AI带动先进封装/HBM需求增长,叠加功率半导体需求修复所致。毛利率68.4%,超彭博一致预期的67.4%,环比持平,同比增长3.6pct,主因高附加值产品占比增加。我们看到:1)DISCO Q4营收及出货金额同环比高增,显示在生成式AI需求带动下,先进封装及HBM对划片及研磨设备需求持续增长;2)除HBM外,存储行业逐步复苏,DISCO预计其Q1存储领域营收占比将提升至超过30%;3)DISCO精密加工工具(耗材)业务收入连续四个季度增长,显示全球封测行业延续复苏态势。稼动率有所提升,中国厂商尤为突出;4)功率半导体需求短期波动,CIS需求有所下滑。

Besi:1)1Q24营收同比增长9.7%至1.46亿欧元,符合彭博一致预期的1.48亿欧元,主因2.5/3D封装应用需求拉动。毛利率67.2%,超出彭博一致预期的65.0%。订单1.28亿欧元,同比下降10.1%,环比下降23.3%,主因智能手机及汽车领域需求较弱。以及2.5/3D领域产能消化;2)指引2Q24营收环比-5%-+5%,中位数环比持平,毛利率环比下降至63%-65%;3)Besi预计2024年全球封装设备市场规模(除混合键合)将同比增长16.3%,主因AI相关需求增长,但较前值31%的同比增速预期有所下修,主因消费电子等需求复苏缓慢。

2024主要看点(全球):1)下游代工厂及存储厂周期复苏,目前来看下游的产能利用率处于低位,已经逐步趋稳;2)AI需求驱动下,AI等新兴增长动力将成为未来几年内存和逻辑代工工厂增加投资的基础,Lam research预计AI服务器和数据中心的渗透率每增加1个百分点,预计将增加10-15亿美元的WFE投资;3)根据Anandtech 媒体报道,台积电在2024年欧洲技术论坛上表示,CoWoS 和 SoIC 两项先进封装的产能将在 2026 年底前持续快速增长,台积电计划在从2023年底到2026年底的3年间实现60%/100%的CoWoS/SOIC产能复合年增长率。建议关注HBM产能扩张以及台积电先进封装产能扩充带给减薄机、贴片机、塑封机、测试机等先进封测设备供应商的业绩兑现情况。

2024主要看点(国内):1)建议关注国内下游厂商资本开支力度及国产厂商关键设备突破;2)建议关注国内封测企业资本开支复苏节奏。3Q23以来国内智能手机、家电等需求逐步复苏,我们预计国内封测企业资本开支有望于2024年进入上行周期。

全球和中国半导体设备市场回顾

2024年初至5月24日,东京电子(+47%)、应用材料(+37%)领涨前道设备板块。一方面因为美股科技股、日本股市持续走高,年初至5月24日,费城半导体指数上涨25%,日经225指数上涨15%,尤其科技股走势强劲。另一方面,东京电子主营刻蚀、ALD、涂胶显影、清洗设备;AMAT刻蚀设备具有竞争力,受中国区、HBM需求拉动业绩表现强劲。

2024年初至5月24日,DISCO(+79%)、泰瑞达(+30%)领涨后道设备板块。由于生成式AI的需求驱动,全球HBM产能以及台积电CoWoS先进封装产能持续扩张。DISCO在全球后道划片机及研磨机的市场占据较高的市场份额,作为全球核心供应商持续受益于产能扩充趋势,同时全球碳化硅企业需求旺盛,相关领域订单及出货金额保持快速增长,因此股价表现强势。由于AI芯片推动配套HBM需求高速增长,同时市场预期AI PC和AI 手机芯片将对测试需求有所提高,泰瑞达作为全球SoC及存储测试机的龙头企业,年初至今股价表现较好。

国内方面,后道设备板块股价明显跑输前道设备。

风险提示

贸易摩擦风险:若中美贸易摩擦风险加剧,则会对全球半导体供应造成持续冲击,可能造成厂商业绩不及预期的风险。

半导体周期下行:半导体为周期性行业,若终端需求不及预期,且供应链库存高企,半导体行业可能进入下行周期的风险。

测算和可得数据的局限性:本文采用典型的半导体公司进行市场规模测算,未采用全体公司数据进行测算,因此对应结果存在测算和数据局限性的风险。

本研报中涉及到未上市公司或未覆盖个股内容,均系对其客观公开信息的整理,并不代表本研究团队对该公司、该股票的推荐或覆盖。

本文源自券商研报精选

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com